Börshandlade produkter

Hur fungerar mini futures?

Hur påverkar den underliggande tillgången utvecklingen av en mini future?

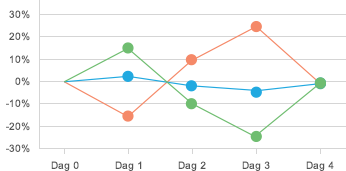

När den underliggande tillgången stiger i värde utvecklas en Mini long (MINI L) positivt och en Mini short (MINI S) negativt. När den underliggande tillgången faller i värde utvecklas en Mini short positivt och en Mini Long negativt.

Här kan du jämföra vad som händer med utvecklingen beroende på vad som hänt med den underliggande tillgången under perioden.

-

Volatil

-

Stigande

-

Fallande

|

|

Förändring |

Underliggande |

Bull

|

Bear

|

|

|

0,0 %

|

100,0

|

100,0

|

100,0

|

|

Dag 1

|

+3,0 %

|

103,0

|

115,0

|

85,0

|

|

Dag 2

|

-5,0 %

|

97,9

|

89,3

|

110,8

|

|

Dag 3

|

-3,0 %

|

94,9

|

74,6

|

125,4

|

|

Dag 4

|

+5,4 %

|

100,0

|

100,2

|

99,8

|

|

|

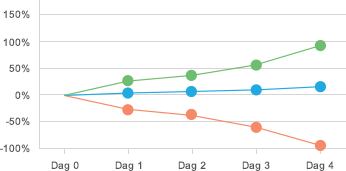

Förändring |

Underliggande |

Bull

|

Bear

|

|

|

0,0 %

|

100,0

|

100,0

|

100,0

|

|

Dag 1

|

+5,0 %

|

105,0

|

125,0

|

75,0

|

|

Dag 2

|

+2,0 %

|

107,1

|

135,5

|

64,5

|

|

Dag 3

|

+4,5 %

|

111,9

|

159,6

|

40,4

|

|

Dag 4

|

+6,5 %

|

119,2

|

196,0

|

4,0

|

|

|

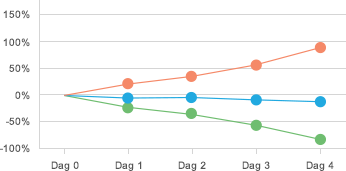

Förändring |

Underliggande |

Bull

|

Bear

|

|

|

0,0 %

|

100,0

|

100,0

|

100,0

|

|

Dag 1

|

-5,0 %

|

95,0

|

75,0

|

125,0

|

|

Dag 2

|

-2,0 %

|

93,1

|

65,5

|

134,5

|

|

Dag 3

|

-4,5 %

|

88,9

|

44,6

|

155,4

|

|

Dag 4

|

-6,5 %

|

83,1

|

15,7

|

184,3

|

Hur påverkar hävstången utvecklingen?

Hävstången som är inbyggd i en mini future multiplicerar utvecklingen av den underliggande tillgången. Om du exempelvis har en hävstång på 10 och priset på den underliggande tillgången ökar med 1 % betyder det att värdet på en mini long (MINI L) kommer stiga med 10 % samtidigt som värdet på en mini short (MINI S) kommer sjunka med -10 %.

En mini futures hävstång rör sig under produktens löptid på så sätt att ju mer den underliggande tillgången ökar i värde, desto lägre hävstång kommer en mini long få. Ju mer den underliggande tillgången minskar i värde desto högre hävstång kommer en mini long få. Det omvända gäller för en mini short.

Mini long

Underliggande tillgång ökar i värde -> lägre hävstång

Underliggande tillgång minskar i värde -> högre hävstång

Mini short

Underliggande tillgång ökar i värde -> högre hävstång

Underliggande tillgång minskar i värde -> lägre hävstång

Exempel

Det som påverkar hävstången är alltså förändringen i priset på den underliggande tillgången. Om priset på den underliggande tillgången stiger och finansieringsnivån knappt rör sig kommer alltså hävstången minska.

Ibland används något som kallas för paritet eller multiplikator. Pariteten anger relationen mellan instrumentet och den underliggande tillgången. Paritet är vanligt vid aktier som har en dyr underliggande t.ex Apple eller Amazon men även vid råvaror som Guld där pariteten oftast är 100. Det innebär att det krävs 100 mini futures för att vara exponerad mot 1 terminskontrakt i guld. För att räkna ut priset på en produkt med en ratio på annat än 1 så används samma formel som ovan men slutpriset delas på ration.

|

|

Dag 1

|

Dag 2

|

Dag 3

|

Total utv

|

|

Pris mini long

|

100

|

150

|

120

|

20,00 %

|

|

Värde underliggande tillgång

|

1000

|

1050

|

1020

|

2,00 %

|

|

Finansieringsnivå

(lånet som skapar hävstången) |

900

|

900

|

900

|

|

|

Hävstång

|

10

|

7

|

8,5

|

|

|

Daglig utveckling mini long

|

|

50,00 %

|

-20,00 %

|

|

|

Daglig utveckling underliggande tillgång

|

|

5,00 %

|

-2,86 %

|

|

Vad innebär Open end?

Vad betyder stop loss och vad är en knock?

Mini futures har en inbyggd stop loss i sin konstruktion. Om priset på den underliggande tillgången når eller passerar stop loss-nivån förfaller mini futuren, vilket kallas att produkten knockas. Emittenten kommer då avyttra underliggande tillgångar och ett eventuellt restvärde kommer att betalas ut till innehavaren av den knockade mini futuren. Beroende på hur snabbt den underliggande tillgången rör sig kan restvärdet komma att bli 0 kronor.

Varje mini future har en så kallad stop loss-buffert, vilket helt enkelt är skillnaden mellan en mini futures stop loss och dess finansieringsnivå (lånet). Normalt är denna buffert mellan 2 och 3 % över finansieringsnivån men beroende på hur volatil den underliggande tillgången är kan den vara högre än så.

Om en mini future knockas är emittentens ambition att säkra det restvärde som stop loss-bufferten ska utgöra och de ställer sedan ett köp-pris som innehavare av produkten kan sälja till. Detta ger möjligheten att direkt kunna realisera sitt innehav och inte behöva vänta på att få pengarna utbetalade till sitt konto. Priset som erbjuds är detsamma som det eventuella restvärde som betalas ut, exklusive eventuellt courtage. Dock garanterar inte emittenten något restvärde utan värdet som betalas ut beror på emittentens förmåga att stänga sin hedge för att säkra detta värde. Observera att denna möjlighet är tidsbegränsad till börsens stängning samma dag som instrumentet stoppats.

Om du inte använder funktionen Buy-back eller om produkten knockades utanför börsens öppettider dröjer det normalt cirka tio arbetsdagar innan ett eventuellt restvärde betalas ut till ditt konto.

Vad är restvärde?

Exempel

Mikael köpte en mini long med OMXS30 som underliggande tillgång, MINI L OMX AVA 67. När Mikael köpte produkten var finansieringsnivån 1 300 och hans stop loss-buffert 2 %. Stop loss-nivån var alltså 1 326.

Tyvärr hade Mikael fel i sin marknadstro och OMXS30 föll till 1 325, det vill säga under stop loss-nivån, varpå MINI L OMX AVA 67 knockades. Så fort produkten knockades började emittenten sälja av sina positioner i OMXS30 relativt snabbt till den genomsnittliga kursen 1 322. Mikaels restvärde uppgick då till den genomsnittliga avyttringskursen 1 322 minus finansieringsnivån 1 300 vilket är lika med 22 kronor.

Skulle OMXS30 fallit snabbare hade kanske emittentens genomsnittliga avyttringskurs varit under finansieringsnivån om 1 300. MINI L OMX AVA 67 hade i så fall haft ett restvärde om 0 kronor.