Så börjar du spara i fonder

Sparar du i fonder? Då är du inte ensam. Sverige är världsbäst på fondsparande och hela åtta av tio svenskar sparar i fonder. Räknar vi med premiepensionen är faktiskt alla vuxna som arbetar fondsparare. Många sparar också i fonder till sina barn. Att i princip alla sparar i fonder betyder inte att alla förstår vad en fond egentligen är. Eller hur man väljer ut bra fonder att spara i. Låt oss ändra på det. Det är inte speciellt svårt.

Att inte lägga alla ägg i en och samma korg är en gyllene regel när det kommer till sparande och placeringar. Det är precis vad vi inte gör när vi sparar i fonder. För genom att spara i en aktiefond placerar du indirekt dina pengar i minst 16 olika bolag, ofta betydligt fler. Låt oss säga att fonden innehåller aktier från 50 olika börsbolag. Du som sparar i fonden blir då indirekt ägare i alla dessa 50 bolag. Denna enkla form av riskspridning är den främsta fördelen med fonder. En annan tydlig fördel är att du enkelt och billigt kan placera på marknader utanför Sverige. Visst, idag kan du relativt enkelt köpa amerikanska aktier, men vill du till exempel köpa en särskild aktie som bara är noterad på den kinesiska börsen blir det svårare och framför allt dyrare än att placera via fonder.

Sätt upp ett fondsparande i tre steg

Att sätta ihop en passande fondportfölj kan du göra i tre steg. Först och främst ska du välja vilken typ av fond som passar: en räntefond, en blandfond en aktiefond eller en kombination av flera olika slags fonder. Olika fonder har olika risknivå beroende på vad för marknad eller bransch de investerar i och en aktiefond har till exempel alltid högre risk än en räntefond.

När du hittat rätt balans mellan aktie- och räntefonder är det dags att välja kategori av fond. En bra portfölj innehåller fonder som kompletterar varandra. Det finns alltså ingen anledning att ha fem olika Sverigefonder. De kompletterar inte varandra alls. En Sverigefond, en globalfond och en tillväxtmarknadsfond innehåller däremot helt olika bolag och kompletterar varandra utmärkt. Sedan är det dags att välja specifik fond.

1. Hitta balansen aktie- vs räntefond

För att hitta rätt blandning av fonder är tipset att fråga dig själv vilken tidshorisont du har. Alltså när du ska använda pengarna. Ju längre bort i tiden det är, desto högre risk kan du ta. Ska du spara till pensionen under en trettioårsperiod är sannolikt 100 procent aktiefonder det bästa valet. Ska du däremot bara spara i tre till fem år är en försiktig blandfond eller en kombination av en korträntefond och aktiefond det naturliga valet.

En ny typ av sparprodukt som har kommit de senaste åren är det som brukar kallas för automatiska sparrobotar eller robotsparande. Det kan liknas lite vid en blandfond och handlar om att du ger grundinformation om din placeringshorisont, riskvilja och ekonomiska situation. Mot bakgrund av din information ger sedan roboten dig ett förslag på placering. Sparroboten har helt enkelt ersatt den mänskliga rådgivaren och kan till skillnad från en mänsklig rådgivare mer kontinuerligt vikta om din portfölj och justera så att du hela tiden ligger på din valda risknivå. Idag finns flera olika sparrobotar på den svenska marknaden, varav en av dessa är Avanza Auto.

2. Välj rätt kategori av fond

En globalfond är den bredaste fondtypen och ger del av hela världens ekonomi. Vill du bara spara i en enda fond i ditt långsiktiga sparande, är en globalfond alltså det naturliga valet. Genom att investera i en globalfond blir du inte beroende av en enskild bransch, marknad eller politiker utan får lite av allt: en portion amerikansk tech, en portion svensk industri och en portion kinesisk konsumtion. Man kan säga att du blir delägare i hela världen.

Hur som helst är en enda fond kanske lite trist. Vi lever ändå i Sverige, får vår lön och betalar våra räkningar i svenska kronor. Då har också en Sverigefond en naturlig plats i vår portfölj. Genom en Sverigefond får du ta del av välskötta svenska bolag som historiskt avkastat mer än världsindex.

Förutom dessa två fondtyper har också en tillväxtmarknadsfond en naturlig plats i vårt långsiktiga fondsparandet. En sådan fond består av bolag från världens tillväxtekonomier. Alltså ekonomier som växer snabbare än genomsnittet, men där risken också är högre.

Vill du ha en extra spets i sparandet kan du också lägga till en eller ett par spetsfonder, till exempel en branschfond som investerar i någon sektor man råkar vara särskilt intresserad av. Kom dock ihåg att en smalare fond i regel innebär högre risk. Därför bör du alltid ha den största delen av ditt sparande i bredare fonder. Tumregeln för att minska risken är; ju smalare fond, desto lägre andel av totalt sparande placerat där.

Den exakta fördelningen mellan olika fonder måste du komma fram till själv och inte heller i det här fallet finns något facit. Ett bra upplägg för ditt långsiktiga aktiefondssparande kan emellertid vara att placera hälften i en globalfond, en tredjedel i en Sverigefond och mellan en tiondel till en femtedel i en tillväxtmarknadsfond.

3. Välj specifik fond

När du hittat rätt balans mellan aktier och räntor och bestämt vilken typ av fond du vill spara i, är det dags att välja specifika fonder. Alltså vilken av alla Sverige- eller globalfonder just du ska välja. I valet mellan olika fonder finns det tre grundläggande parametrar som nästan alltid brukar användas när vi utvärderar en fond. Det är historisk avkastning, risk och kostnader.Det enkla valet är dock att välja billiga indexfonder. Alltså fonder med en låg avgift, det är en säker rabatt. Max 0,4 procent är en bra tumregel. Vill du istället välja aktivt förvaltade fonder får du följa upp dina fondval lite oftare och se till att du får betalt för den högre avkastningen, d.v.s. att de slår index. I fondlistan kan du filtrera fram fonder som passar dina val.

Ett bra verktyg när du ska jämföra fonder inom samma kategori är att titta på fondens Morningstar-betyg. Morningstar är ett internationellt analyshus som betygsätter fonder utifrån deras historiska avkastning. Den tiondel av fonderna inom en kategori som haft högst riskjusterad avkastning de senaste tre, fem och tio åren får betyget fem stjärnor medan den tiondel som haft lägst riskjusterad avkastning inom kategorin får en stjärna. Stjärnbetygen säger dock ingenting om vilka placeringar som varit bäst i absoluta tal. Fonderna jämförs bara inom sin egen kategori, inte med andra typer av fonder. En Sverigefond med tre stjärnor kan därför ha haft bättre utveckling i absoluta tal än en USA-fond med fem stjärnor.

Fondbetygen ger heller inga svar om framtiden, men fyller de ändå en funktion. Ska man välja en fond att spara i väljer man väl ändå hellre en som historiskt har presterat bäst i sin klass, än en som tillhört bottenskrapet. Visst kan de kommande åren bli helt annorlunda, men förvaltarna av en fond som år efter år får fyra eller fem stjärnor gör troligtvis någonting mer rätt än andra.

Vill du få lite hjälp på vägen med att hitta fonder kan du kika på vår fondinspiration.

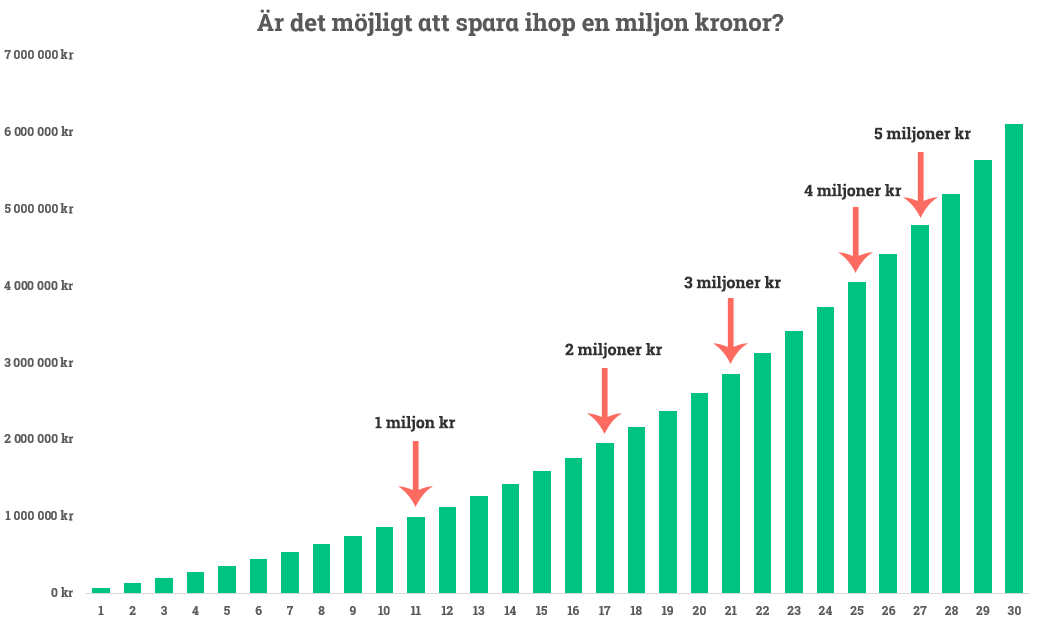

11 år till första miljonen?

Vad kan då ett månadssparande i fonder ge? Jo, det beror såklart på hur mycket man sparar samt vilken avkastning man får. När vi tittar på långa tidsperioder så har Stockholmsbörsen gett en årlig avkastning på över tio procent, men det är vanligt att man brukar säga omkring sju procent för att vara på den rätta sidan. Det finns ingen anledning att ta i från tårna. Med den avkastningen har du efter 10 år 260 000 kronor om du sparar 1 500 kr i månaden. Efter 15 år har denna summa växt till 470 000 kronor och efter 24 år har vi passerat miljonen.

Kan du spara ett större belopp varje månad går det såklart snabbare att passera miljonen. Sparar du 5 000 kronor i månaden och får 7 procents avkastning, då tar det faktiskt bara 11 år att passera den magiska gränsen en miljon kronor. Och håller du den här spartakten kommer nu dina sparpengar att växa snabbare och snabbare. 2 miljoner passerar du efter redan 17 år och tre miljoner efter 21. Snöbollen i rullning och det fantastiska ränta på ränta-effekter gör jobbet åt dig.