Sang Hoon Lee

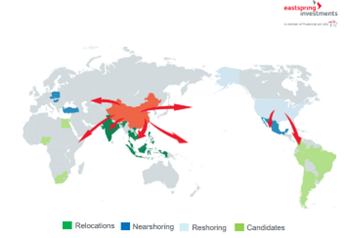

Enligt Sang Hoon Lee tog det över 30 för Kina att nå en dominerande ställning inom den globala leveratörskedjan. Men nu har trenden vänt, och det är flera faktorer som påskyndar omflyttningen av tillverkning bort från Kina.

”USA ökar sin ansträngningarna att utmana Kinas ekonomiska dominans genom olika ekonomiska och politiska åtgärder. Målet är att locka företag att flytta sin produktion från Kina och samtidigt bevara USA:s position som en global ledare. Samtidigt växer oron för Kinas dominans inom viktiga branscher, vilket ytterligare motiverar USA att driva på denna omställning", säger Sang Hoon Lee.

”Konflikten mellan USA och Kina har inte begränsats till deras egna territorier utan har även spridit sig till deras allierade länder. Detta har påskyndat omställningen av de globala leverantörskedjorna, där produktionen ökar i länder som har starka band med USA. De senaste geopolitiska händelserna i Ukraina, Taiwan och Nordkorea har ytterligare förstärkt denna trend genom att skapa osäkerhet och öka incitamenten för företag att diversifiera sin produktion utanför Kina.

Vad talar mot Kina?

”Geopolitiska spänningar, ökad politisk osäkerhet, en fastighetskris, en snabbt åldrande befolkning och höga koldioxidutsläpp har skapat bekymmer för många företag. De ideologidrivna ekonomiska politikerna, som strävar efter att minska ojämlikheten genom att stärka den offentliga sektorn och öka regleringen av den privata sektorn, har skapat osäkerhet för företag, särskilt de inom kapitalintensiva sektorer. Xi Jinpings stärkta makt har också påverkat affärsklimatet.”

”Allt fler företag rapporterar svårigheter med att bibehålla lönsamheten på grund av regeringens politik och regleringar, och Kinas höga koldioxidutsläpp driver upp kostnaderna för miljöåtgärder. I ESG-sammanhang placerar sig kinesiska bolag sämst när MSCI granskar världens företag, vilket utgör en betydande utmaning.”

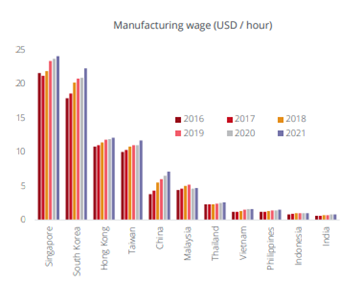

”Kinas tidigare fördel med lägre arbetskraftskostnader har nu minskat i jämförelse med andra framväxande länder. Detta förändrar dynamiken på arbetsmarknaden och påverkar Kinas roll som ett centrum för tillverkning och en attraktiv konsumentmarknad på lång sikt. Dessutom minskar den snabbt åldrande befolkningen gradvis landets attraktivitet som ett tillverkningsnav och en expansiv marknad för konsumentvaror i framtiden.”

”Samtidigt har exportrestriktioner för avancerade halvledarchips och produktionsutrustning införts av USA och EU, vilket har potential att skada Kinas högteknologiska industrisektorer, såsom elektronik- och fordonsindustrin. Dessa åtgärder har skapat betydande oro bland aktörer inom dessa branscher.”

”Under de senaste månaderna har inflödet av utländska direktinvesteringar (FDI) i Kina avmattat, enligt den kinesiska regeringens data. Trots detta är informationen något tvetydig och ger inte en helt klar bild av situationen. Privata forskare som genomfört bottom-up-analyser indikerar att trenden för icke-portföljinvesteringar från utlandet i Kina är ännu svagare än vad som tidigare rapporterats.”

”En intressant observation är den betydande skillnaden mellan Kina och andra ledande exportländer när det gäller tillväxten av USA:s import av varor. Denna skillnad har blivit tydligare sedan USA inledde ett handelskrig mot Kina. Det indikerar att en stor mängd exportprodukter nu omfördelas från Kina till andra länder, vilket kan få långtgående konsekvenser både för den kinesiska ekonomin och den globala handeln.”

När de utländska direktinvesteringar till Kina verkar ha minskat, har andra konkurrerande länder sett en ökning av sin del av den globala FDI:n?

”FDI-flöden har ökat till många länder, och en av de stora vinnarna är Mexiko. Sedan 2013 har FDI-flödena haft en stadig tillväxt och ökat kraftigt det senaste året. Detta indikerar en tydlig förflyttning mot närliggande produktion, vilket gör Mexiko till en alltmer attraktiv destination för utländska investeringar. Ytterligare en indikator på Mexikos attraktionskraft är att den mexikanska peson har stärkts gentemot dollarn under flera år. I år har den mexikanska peson rankats som en av de valutor som har stärkts mest i förhållande till dollarn.”

”I Sydostasien har ASEAN-regionen också sett en imponerande ökning av sin del av den globala FDI:n sedan 2017. Regionens andel har mer än fördubblats, vilket tyder på en ökad tilltro till dess ekonomiska potential och investeringsmöjligheter. Indien har visat en liknande trend med en ökning av FDI-inflödet. Även det indikerar en stigande förtroende för Indiens ekonomi och affärsklimat bland utländska investerare.”

Är det så att vi hittar vi de största vinnarna i Mexico och bland ASEAN-länderna genom flytten av tillverkningskapacitet från Kina?

”De stora vinnarna är länder med billig arbetskraft, stabila tillverkningsbaser och/eller betydande råvarutillgångar. Dessa länder har också ofta en stor och ung befolkning samt en hög potential för ekonomisk tillväxt, vilket gör dem idealiska kandidater för att dra nytta av strategin bakom den transformeringen av de globala.”

”ASEAN tar hem en större del av utländska direktinvesteringar och exportandelar på global nivå. Regionen framstår också som en lockande konsumentmarknad tack vare sina gynnsamma demografiska förutsättningar. Den ekonomiska dynamiken stärks genom en stadig tillväxt inom teknikinvesteringar, särskilt inom halvledarindustrin. Dessutom har ASEAN en väletablerad leveranskedja för elbilssektorn, vilket ytterligare driver på dess ekonomiska framsteg.”

”Mexiko tar täten som ledare inom närliggande produktion tack vare sina geografiska fördelar, inklusive dess strategiska läge nära de stora marknaderna i Nordamerika. Landet har också byggt upp en stor tillverkningskapacitet och har tillgång till en riklig arbetskraftspool samt viktiga naturresurser som energi, koppar och litium. Dessutom gynnas Mexiko av flera frihandelsavtal som ytterligare stärker dess ställning som en attraktiv plats för investeringar och handel. Detta, tillsammans med USA:s Inflation Reduction Act, bidrar till att skapa en gynnsam miljö för ekonomisk tillväxt och affärsutveckling i Mexiko.”

”Indien har idag en av världens mest lovande demografiska profiler, vilket utgör en kritisk drivkraft bakom dess tillgång på billig arbetskraft inom tillverkningssektorn och den förväntade framtida tillväxten inom konsumtionen. Den indiska tillverkningssektorn förutspås uppleva en betydande uppsving i sina exporttillväg och en ökad ström av utländska investeringar. Dessutom har flera stora utländska företag nyligen aviserat ambitiösa investeringsplaner i landet, vilket ytterligare stärker Indiens ställning som en global investeringsdestination och ett nav för tillväxt och innovation.”

”Turkiet är en annan vinnare som gynnas av en bra demografi med ung och välutbildad befolkning. Det finns ett stort industrikunnande, starka ägarfamiljer och en utvecklad kapitalmarknad samt närheten till EU.”

Hur resonerar du och vilka marknader har ni valt att övervikta?

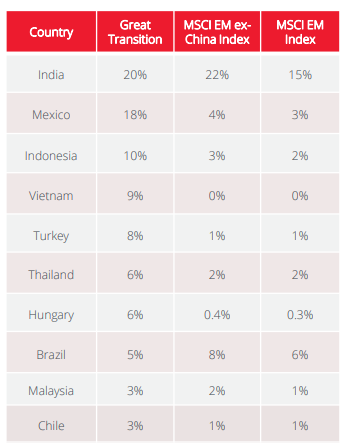

”Den här förändringen skapar en global investeringsmöjlighet på tillväxtmarknaderna. Även om de samlade tillverkningsvärdeökningarna för de länder som är involverade i denna övergångsstrategi bara utgör en liten del av Kinas nuvarande tillverkningskapacitet, skulle även en minimal förskjutning av produktionen från Kina leda till en betydande ökning av tillverkningsvärdet i dessa länder.”

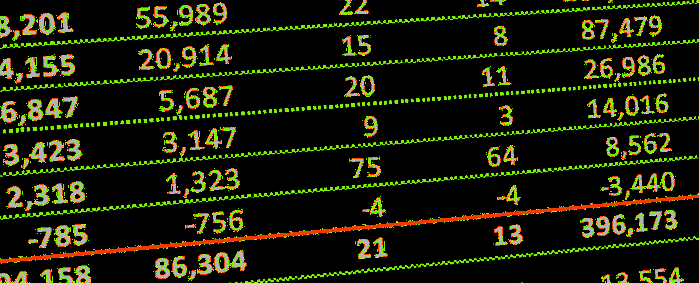

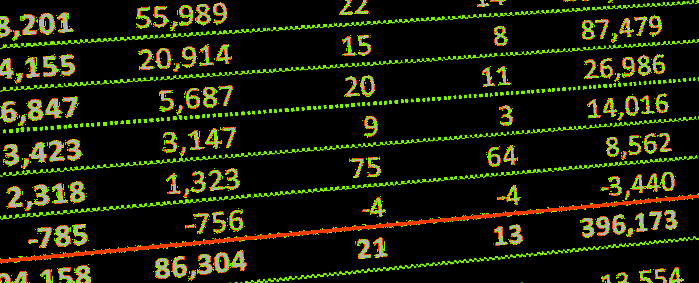

”Fonden GEM Dynamic ex China har störst exponering mot Indien, med 20 procent av portföljen, vilket faktiskt är lägre än indexvikten på 22 procent. Trots att värderingen är hög har vi identifierat och investerat i flera värdebolag som är relativt lågt värderade. Fonden har inga investeringar i Kina, Sydkorea och Taiwan vilket skapar en stor avvikelse från index. De två sistnämna länderna utgör drygt 40 procent i index och Kina utgår helt."

”Vi har hittat de största värdena på betydligt mindre marknader än Indien. Den största övervikten har vi i Vietnam och Mexiko, två länder som väger lätt i vårt jämförelseindex, MSCI Emerging Markets ex. China. Vietnam är fondens fjärde största innehav med 9 procent och ingår inte i jämförelseindexet. Turkiet är vår näst största övervikt med en vikt på 8 procent, jämfört med endast 1 procent i indexet, vilket placerar Turkiet som vårt femte största innehav. Även Mexico, som utgör en större del av vårt jämförelseindex, har en betydande övervikt och är fondens näst största innehav.”

Gå till Placera.se och läs fler artiklar

Vill du ha koll på vad som händer på finansmarknaden?

Följ mig gärna på X

Följ Placera på Facebook , LinkedIn, X, YouTube och Soundcloud