Trots konkurrens från ISK så har premieinbetalningarna till kapitalförsäkringar fördubblats under de senaste fem åren. Från knappt 38 miljarder kronor till idag drygt 76 miljarder kronor, enligt Svensk Försäkrings senaste branschstatistik.

En kapitalförsäkring påminner mycket om ISK. Du betalar du ingen vinstskatt, och behöver därmed inte redovisa dina försäljningar i deklarationen. Istället betalar du en årlig schablonskatt, som dock räknas ut på ett lite annorlunda vis än på ISK. Se uträkning i faktarutan.

På ett ISK kan du kvitta bort schablonskatten mot till exempel ränteutgifter eller förluster på värdepapper. Det kan du inte på en kapitalförsäkring eftersom skatten här är en så kallad definitiv källskatt. Den beräknas separat och utan att ta hänsyn till andra kapitalinkomster eller kapitalförluster.

Dessutom kan en kapitalförsäkring bli en riktigt dyr historia, beroende på hos vilket försäkringsbolag du har den. Hos de flesta nischbankerna kostar försäkringen ingenting, men det gäller att se upp.

Hos till exempel Movestic får du varje år betala 273 kronor i fast avgift, och 0,55 procent av kapitalet i avgift, om du har under 750 000 kronor i samlat kapital. En möjlig anledning till att det krävdes tre samtal och två mejl till bolagets kundtjänst innan jag fick den faktiska prislistan översänd.

Det gäller alltså att vara uppmärksam på eventuella avgifter som kan tillkomma på din försäkring, vilket du inte behöver tänka på när det gäller ISK, som i regel är helt avgiftsfri.

Men det finns fördelar med en kapitalförsäkring. Du kan till exempel välja valfria förmånstagare, vilket kan vara en fördel om du sparar till dina barn i ditt namn, eftersom du då kan välja att pengarna hamnar hos dina barn om du skulle avlida, istället för till dödsboet som är fallet med ett ISK.

Du kan också välja om du vill ha en regelbunden utbetalning i framtiden, istället för att få allt utbetalt på en gång. En fördel för den som är i pensionsåldern och vill få löpande utbetalningar direkt till lönekontot varje månad.

Här nedan är några av de största fördelarna och nackdelarna med kapitalförsäkring, jämfört med ISK.

| Fördelar | Nackdelar |

| Valfri förmånstagare | Du får inte rösta på bolagsstämma om du äger aktier |

| Löpande utbetalning | Du kan inte kvitta schablonintäkten |

| Automatisk avräkning källskatt | Kan ha dyra försäkringsavgifter |

| Livförsäkring | Begränsade utbetalningsmöjligheter |

Skatteregler

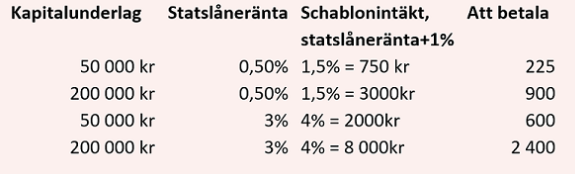

Precis på samma sätt som för ISK, så har skatten på kapitalförsäkring också höjts med start i januari 2018. Det vill säga att kapitalunderlaget multipliceras med statslåneräntan ökat med en procentenhet. 2018 är skattesatsen 0,477 procent.

Det handlar om en skattehöjning på 0,25 procentenheter.

Så beräknas skatten 2018. Schablonintäkten beräknas genom att kapitalunderlaget multipliceras med statslåneräntan föregående år (2017) plus en procentenhet. Statslåneräntan den 30 november 2017 var 0,49 procent, alltså ska kapitalunderlaget multipliceras med 1,49 procent.

Schablonskattesatsen för 2018 blir sedan 30 procent av 1,49 procent, det vill säga 0,447 procent.

Exempel. 100 000 kronor * 1,49 procent = 1 490 kronor

1 490 kronor * 30 procent = 447 kronor i skatt

För din kapitalförsäkring så betalar ditt försäkringsbolag in skatten och det kommer inte tas upp någon schablonintäkt i din deklaration.

Räntestigning och uttagsmöjligheter

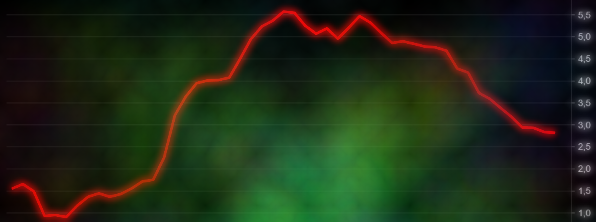

Nu när statslåneräntan, som schablonen beräknas på, är låg, kan skattehöjningen kännas obetydlig, men om räntorna stiger framöver, så ökar skatten. Något som vi fick erfara under torsdagen, då Riksgälden informerade om att statslåneräntan för 2018, landar på 0,51 procent, en höjning från 0,49 procent 2017.

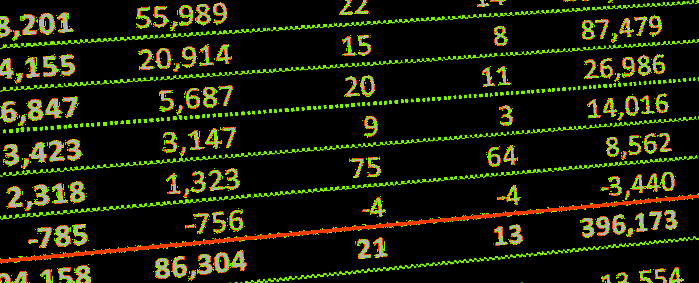

I tabellen nedan framgår hur din skatt påverkas beroende på aktuell statslåneränta och med nuvarande påslag på en procent.

En fördel med ett investeringssparkonto i ett sådant läge är det kan vara lättare att plocka ut innehav från kontot, men det beror på hos vilket försäkringsbolag du har din kapitalförsäkring, eftersom vissa har uttagsrestriktioner och avgifter vid uttag.

Hos till exempel Movestic är pengarna låsta i ett år, och därefter får du betala tre procent på kapitalet om du tar ut pengarna inom fem år.

Hos flera av nischbankerna kan du dock ta ut likvida medel utan några större restriktioner eller kostnader. Hos till exempel Avanza behöver du ha minst 1000 kronor kvar i försäkringen under första året, resten av kapitalet går att ta ut direkt efter tecknandet.

Likvid

Om du har pengar oplacerade på din kapitalförsäkring kan det kännas lockande att flytta över dem till ett sparkonto. Men tänk på inte flytta pengar fram och tillbaka från och till en kapitalförsäkring, eftersom varje insättning ligger till grund för schablonbeskattningen.

Under första halvåret beskattas dina insättningar med 100 procent, och under andra halvåret med 50 procent.

För att räkna ut hur många dagar du måste ha pengarna på sparkontot för att det ska löna sig att flytta pengar från kapitalförsäkringen till sparkontot kan du räkna så här:

Om insättningen sker under första halvåret räknar du på schablonskattesatsen dividerat med sparkontoräntan dividerat med 360.

Exempel om vi räknar med en sparränta på 0,7 procent på sparkontot, och noll på kapitalförsäkringen. (0,447) / (0,7/360) = 230 dagar.

Om insättningen sker under det andra halvåret tar du schablonskattesatsen multiplicerat med 0,5 procent dividerat med sparkontoräntan dividerat med 360.

Tar du ut pengarna från din kapitalförsäkring och sätter tillbaka dem igen under första halvåret behöver du med andra ord ha dem på sparkontot i 230 dagar för att det ska vara lönsamt.

Exempel om vi räknar med en sparränta på 0,7 procent på sparkontot, och noll på kapitalförsäkringen. (0,447 * 0,5) / (0,7/360) = 115 dagar.

Om du istället tar ut pengarna från din kapitalförsäkring och därefter sätter in pengarna igen under det andra halvåret är det istället 115 dagar som gäller.

Däremot så finns det ett undantag, och det är om du tar ut pengarna till ett sparkonto och låter dem ligga kvar där över årsskiftet. Då är det alltid fördelaktigt att genomföra flytten och få ränta på pengarna.

Källa: Avanza

Överföring av värdepapper

Det är inte möjligt att överföra värdepapper från en kapitalförsäkring till ett aktie-fondkonto på grund av kontots regler och villkor, eller tvärtom. Du behöver du sälja av dina innehav och överföra likviden.

Funderar du över att flytta över fonder från ett aktie-fondkonto till en kapitalförsäkring, bör du sälja fonderna före årsskiftet och köpa tillbaka dom till din kapitalförsäkring efter årsskiftet.

Anledningen är att du som fondandelsägare i din självdeklaration behöver ta upp en schablonintäkt som uppgår till 0,4 procent av kapitalunderlaget.

Kapitalunderlaget utgörs av värdet på dina fondandelar vid kalenderårets ingång, alltså värdet den 1 januari för det år som du deklarerar för. Denna schablonintäkt kommer att beskattas med 30 procent. Din årliga schablonskatt blir därför 0,12 procent av fondernas värde den 1 januari.

Har du till exempel fondandelar som är värda 100 000 kronor vid ingången av 2019 blir skatten 120 kronor.

Läs också: Skattetips ISK - Del 1

Vill du ha koll på vad som händer inom privatekonomi. Prenumerera på mitt nyhetsbrev som kommer en gång i månaden och är helt gratis. Här lägger du upp din kostnadsfria prenumeration på nyhetsbrevet.

Följ mig gärna på Twitter

Följ Placera på Facebook , LinkedIn, och på Twitter

.png)