Då och då tar vi fram några olika typer av screenings för att få inspiration till intressanta aktier att kika närmare på. Inte minst i perioder som dessa, inför en stundande rapportsäsong. Då kan man också se hur förväntningarna ser ut på intressanta bolag och följa just de rapporterna lite noggrannare.

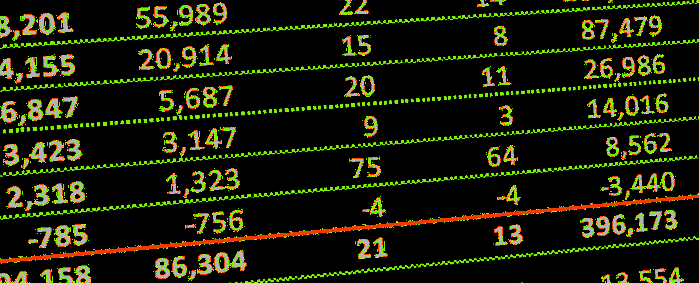

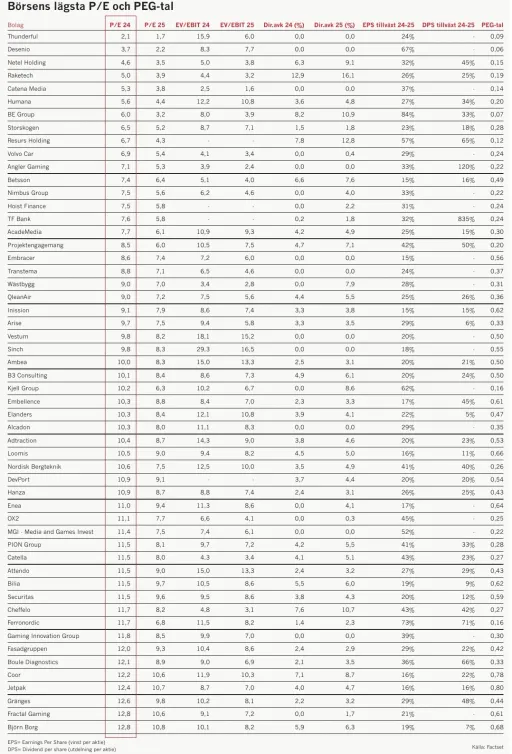

En intressant övning är att ta fram en lista över de bolag som förväntas ha högst vinsttillväxt det kommande året men där värderingarna samtidigt tillhör bland de lägsta på börsen sett till det klassiska p/etalet. Det betyder att det finns en slags misstro till vinstförväntningarna bland marknadens aktörer. Och detta i sig tycker jag alltid utgör ett intressant läge. Antingen kommer marknaden få fel i sin bedömning, eller så kommer vinstprognoserna behöva justeras ner kraftigt av analytikerna. Oavsett vilket så är det en spännande motsättning för de som älskar att nörda ner sig i enskilda bolag.

Den här texten publicerades i tidningen Börsveckan i nummer 16 den 15 april

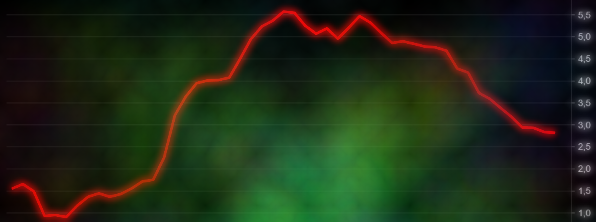

Är det någonting som är säkert så är det att kursutvecklingen över tid styrs av framförallt just vinsttillväxten, även om multipelexpansion/kontraktion är synnerligen kraftfullt i det korta perspektivet. Det sistnämnda innebär hur mycket investerare är beredda att betala för varje vinstkrona vilket kan ses i det klassiska Price/Earningstalet (p/e).

P/e-talet kan förstås variera över tid, både för börsen som helhet men även för enskilda aktier och branscher. För att förenkla så brukar ett slags genomsnitt för börsen ligga kring p/e 15 över tid. Det motsvarar en hög ensiffrig vinsttillväxt om man ser att inversen av p/e-talet motsvarar en riskjusterad ränta. Men mycket handlar om var i konjunkturcykeln man befinner sig och hur räntenivåerna ser ut, vad det rör sig om för bransch, bolagets mognadsfas, ledningens skicklighet osv.

Om vinsttillväxten väntas vara hög de kommande åren så kan ett högt p/e-tal vara motiverat. Om vinsterna däremot väntas falla så motiverar det ett lågt p/e-tal.

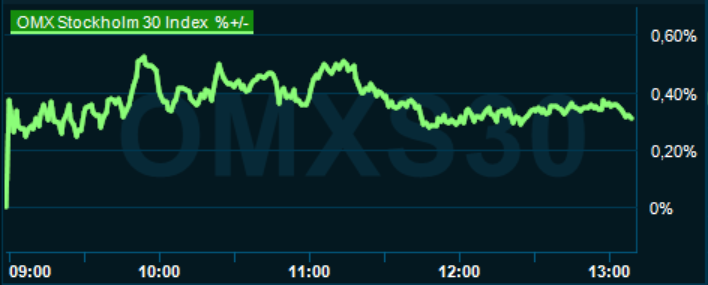

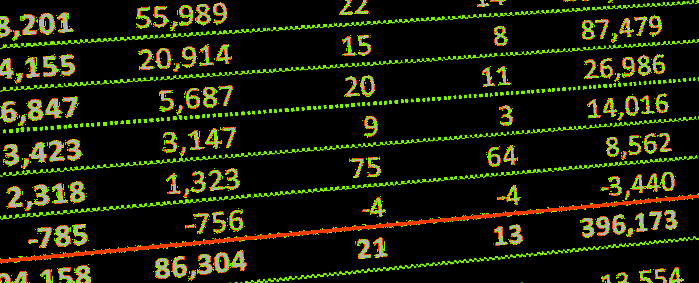

Av den anledningen så är det intressant att undersöka vinsttillväxten för Stockholmsbörsens bolag och kombinera detta med låga p/e-tal. Och kombineras båda dessa nyckeltal får man fram något som kallas PEG-tal. Det är P/E-talet dividerat med vinsttillväxten (Growth) där ett tal under 1,0 alltså visar en högre vinsttillväxt än p/e-talet indikerar. Som ett något trubbigt mått så kan man säga att ett bolag med ett PEG-tal under 1,0 är intressant att titta närmare på. Ett bolag som väntas öka vinsten med 15 procent under 2024 och dessutom har ett p/e-tal på 7,5 ger alltså ett PEG-tal på 0,5. Då är det åtminstone intressant att läsa in sig i caset för att se om det råder en felprissättning någonstans eller om man själv bedömer att bolaget i fråga kan upprätthålla en god vinstökning över tid. Är svaret ja så kan det finnas bra med pengar att tjäna om man är långsiktig. Värde och pris tenderar nämligen att synkronisera väl över längre tidsperioder även om man som investerare kan behöva vänta rätt länge på att så sker. Ta Itab till exempel som vi skriver om i detta nummer, där aktien länge harvat kring 9-10 kr men som nu, bara sedan december, dubblats.

Låt oss då se hur topp 10-listan ser ut då i denna screening. Thunderful och Desenio är två utbombade aktier som båda kom in på börsen under nollränteeran i slutet av 2020 respektive början av 2021. I Thunderfuls fall har vi ett ganska färskt köpråd i högriskfacket från slutet av 2023 (BV 23-48) på kursnivåer kring 5,36 kr. Motiveringen var att uppsidan är stor om bolaget får lite ordning på speldelen och distributionsaffären visar sig ha stabiliserats. Samtidigt såg vi en risk för nyemission givet den svaga balansräkningen och den svaga utvecklingen inom affärsområdet Games, men sammantaget så satte vi trots allt köp i högriskfacket. Aktien är tyvärr ner cirka 40 procent sedan dess efter stora nedskrivningar och en fortsatt svag Q4, även inom distribution tyvärr. Med ett börsvärde som krympt ner mot 250 Mkr så är förväntningarna lågt ställda och vi får se om ledningen kan lyckas vända på den svaga trenden i spelutvecklingen eller om bolaget dör sotdöden. Den nytillträdda finanschefen har nu valt att lämna kort efter tillträdet, vilket vi inte tolkar som positivt.

Desenio har vi ingen färsk analys på men bolaget har en obligation på 1,1 miljard som ska lösas in i december 2024, som tickar på med Stibor 3m + 5,5%. Den äter i princip upp hela det justerade rörelseresultatet bolaget gör för tillfället. Börsvärdet har rasat till ynka 70 Mkr. Ett våghalsigt spel med andra ord.

Trean på listan, Netel, är lite intressant ändå. Vi satte avvakta i somras (BV 23-23) kring nuvarande kursnivåer men sedan dess har ledning och ordförande bytts ut. In som ordförande kliver huvudägaren IK:s partner Alireza Etemad in och han köpte genast aktier för 5 Mkr. Till p/e 4,5x med en förväntad vinsttillväxt på drygt 30 procent ser det ändå lite spännande ut. Vi får återkomma här.

I övrigt är det två affiliatebolag i form av Raketech och Catena Media, som vi haft lite löpande bevakning på under åren. Vi skrev om båda i BV 23-48 strax före jul. I Catena satte vi ner rådet till avvakta på 17 kr och aktien är ner rejält sedan dess. Vi får se vad den nya ledningen hittar på för något där men det är en tuff bransch och vi är inte jätteentusiastiska egentligen till något av dessa två.

Ja, kika på listan och läs gärna de senaste analyserna av bolagen i arkivet. Allt som glimmar är verkligen inte guld, men chansen finns trots allt där för alla att hitta nästa kursvinnare. Varför inte börja leta där andra inte gör?

Den här texten publicerades i tidningen Börsveckan i nummer 16 den 15 april