Det förhållandevis anonyma bolaget Anora, noterat i Helsingfors, är en snart tre år gammal sammanslagning av finska Altia och norska Arcus och dessa båda bolag är i sin tur sprungna ur de finska och norska alkoholmonopolen. Efter samgåendet har Anora via förvärv adderat även danska Globus Wine i portföljen.

En portfölj med betydligt mer kända varumärkesnamn än vad moderbolaget antyder. Här finns bekanta spritmärken som Koskenkorva, O.P. Andersson, Xanté och Gammeldansk samt vinmärken som Chill Out och glöggjätten Blossa. Ungefär hälften av försäljningen kommer från märken man äger själv, medan den andra hälften är varumärken som man säljer åt partners, och Anora fungerar på så sätt som både producent och distributör.

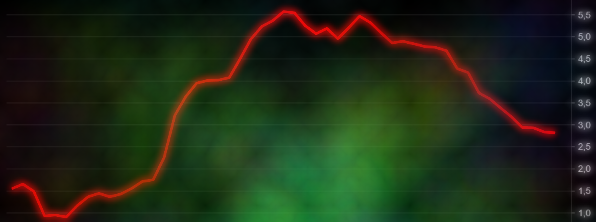

Det är mestadels stabila pjäser som Anora säljer på en utpräglat ocyklisk marknad, men någon särskilt stabil börsresa har det inte varit för den skull. Aktiekursen hade en bra period inför sammanslagningen 2021 på hoppet om skalfördelar och bättre möjligheter att växa utanför Norden.

Verkligheten har blivit en annan vilket bland annat hänger ihop med att butiksförsäljningen i Sverige, Norge och Finland är helt i händerna på monopolen Systembolaget, Vinmonopolet respektive Alko, medan försäljningen sker i vanliga butikskedjor i Danmark. Det är en struktur som innebär att man har en gigantisk köpare på de tre största marknaderna som inte accepterar prisförändringar annat än vid ett fåtal tillfällen per år.

I den inflationsmiljö vi har haft de senaste åren med högre råvarupriser har det pressat Anoras marginaler när kostnaderna har ökat utan att man har haft möjlighet att kompensera lika snabbt med högre priser. Det har avspeglats i resultatet, och i aktiekursen.

Att 2023 skulle bli ganska svagt tvingades Anora varna för redan i december då man sänkte sin guidning på nytt, med hänvisning till lägre lönsamhet i vinsegmentet och lägre försäljning till monopolen i fjärde kvartalet.

I bokslutet i februari bekräftades sedan bilden av en tuff marknad där konsumenterna höll i plånboken och valde billigare alternativ, så kallad ”trading down”. Det rapporterade resultatet visade förlust, till följd av stora nedskrivningar, medan det underliggande ebitda-resultatet var stabilt på 69 miljoner euro, i linje med vinstvarningen.

En dyster aktie- och resultatutveckling till trots så finns det även en del ljusglimtar att ta fasta på inför 2024.

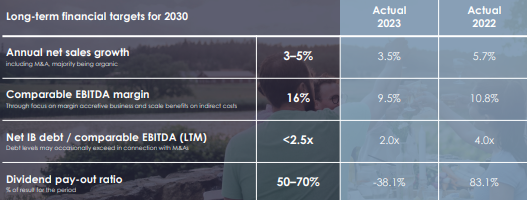

Bolagets egen guidning för volymerna på huvudmarknaderna pekar visserligen på ytterligare försvagning i år, men prishöjningar som får genomslag, lägre råvarupriser, kostnadsbesparingar och möjligen även stillsammare valutor ska ändå leda till vinsttillväxt. Vägledningen från Anora är 75-85 miljoner euro i jämförbart ebitda, att ställa mot fjolårets 69 miljoner.

Man kan också konstatera att det finns mycket potential kvar ifall Anora når det långsiktiga målet om en ebitda-marginal på 16 procent med tanke på fjolårets 9,5 procent och de 10,8 procent som Anora hade året dessförinnan.

Den nya vd:n sedan i höstas, Jacek Pastuszka, som kom från Carlsberg, har förhoppningsvis erfarenheterna som krävs för att klättra mot målen. Men det blir inte lätt att göra storverk på en trög vin- och spritmarknad där Anora är en liten spelare i relation till bjässar som Diageo och Pernod Ricard. Något som syns i det ganska blygsamma tillväxtmålet på 3-5 procent inklusive förvärv.

Analytikerna som följer bolaget ser framför sig fortsatt låga tillväxttal på översta raden, medan hoppet om klart bättre marginaler och därmed vinsttillväxt – samt en hygglig direktavkastning – lever inför de kommande åren.

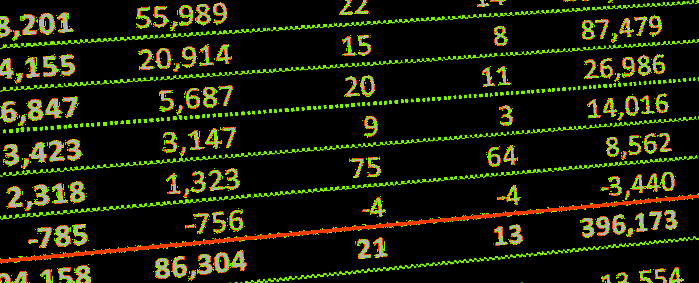

| 2022A | 2023A | 2024E | 2025E | 2026E | |

| Intäkter, MEUR | 703 | 728 | 736 | 757 | 778 |

| Ebit-marginal | 6,1% | 4,9% | 6,9% | 7,9% | 8,7% |

| Vinst/aktie MEUR | 0,26 | neg | 0,47 | 0,58 | 0,71 |

| Utdelning/aktie MEUR | 0,22 | 0,22 | 0,26 | 0,33 | 0,41 |

| P/e-tal | 11 | 9 | 7 | ||

| Källa: Factset |

Med ett p/e-tal på 11 i år som sedan faller successivt är värderingen försiktig. Lite väl försiktig kan man tycka om man tror att Pastuszka verkligen får ut de marginaler som analytikerna räknar med, men vi har ändå svårt att bli övertygade.

Marknaden växer knappt, det finns en trend bland yngre målgrupper att dricka mindre alkohol och att man har tappat en del vinpartners väcker frågan om hur attraktiv Anora är som distributionspartner. Monopolkunderna är ovanpå det en tung motvikt i stökiga tider när priserna behöver höjas snabbt.

Vi befarar att Anora, även om vinsten stiger något, aldrig kommer att få den högre värdering på börsen som en del stabila och ocykliska livsmedelsbolag belönas med. Med låg tillväxt och utan en större multipelexpansion i sikte har vi svårt att gå igång på ett case där en viss återhämtning i marginalerna är den största styrkan.

Risken för att Anora ska haverera på börsen från nuvarande låga nivåer är visserligen liten och direktavkastningen på drygt 5 procent är en dämpande kudde, men vi tror att aktien kommer att fortsätta vara ett dåligt val i relativa termer. Det finns helt enkelt många bättre ställen att stoppa pengarna. Spola kröken.

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| Anora Group Oyj | Sälj | 5,03 | - |

.png)