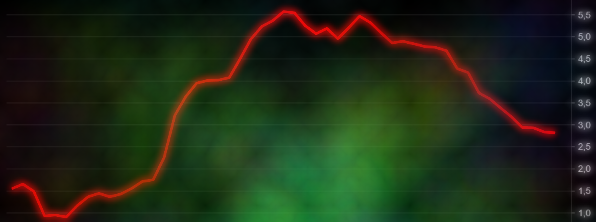

Efter en smårörig noteringsprocess där priset sattes lågt i det förangivna intervallet, på 53 kronor per aktie, gjorde Volvos personbilar till slut comeback på den svenska börsen hösten 2021. Efter en bra start och ett relativt stabilt första år på börsen har trenden sedan varit betydligt dystrare.

Kursen ligger mer än 30 procent lägre än noteringskursen och aktien är halverad från toppnivåerna. Ett öde man i rättvisans namn delar med många branschkonkurrenter, både traditionella biltillverkare och elbilsspecialister.

Från botten i mitten av januari har dock bilaktien gasat på rejält och det stora lyftet kom i samband med bokslutet den 1 februari. Men det var inte så mycket själva resultatet, som kom in strax under förhandstipsen, som satte fart på aktien utan det var beskedet att man ser över ägandet i elbilsbolaget Polestar.

Ett minskat ägande i USA-noterade Polestar, där Volvo äger 48 procent, och framför allt en minskad risk för att behöva pumpa in mer pengar i bolaget togs emot med öppna armar på börsen, även om man samtidigt förlängde återbetalningstiden på det konvertibellån som man har gett ut till Polestar.

Översynen har sedan mynnat ut i det konkreta förslaget att dela ut 62,7 procent av ägandet i Polestar, vilket vid tidpunkten för beskedet motsvarade 4,3 kronor per Volvoaktie. För Volvo Cars del innebär den planerade aktionen att ägandet går ner till 18 procent av kapitalet och knappt 15 procent av rösterna i Polestar.

Att Volvo framöver kan fokusera mer på sin egen verksamhet och låta den kinesiska storägaren Geely få ta ett större ansvar för Polestars framtid är positivt.

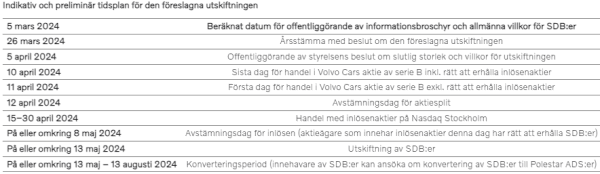

De två huvudalternativen som man kommer att ha som aktieägare i Volvo Car i samband med utskiftningen i vår är att antingen sälja de mottagna inlösenaktierna över börsen i Stockholm, vilket kan ske under perioden 15-30 april, eller att behålla dem och få dem konverterade till Polestaraktier. Förutsatt att styrelsen röstar för utskiftningen på stämman den 26 mars ser tidsplanen ut enligt bilden nedan, och mer detaljer kring själva utdelningen samt en Fråga&Svar-sektion finns på Volvo Cars investerarsidor här.

Hur man vill göra med inlösenaktierna blir förstås upp till varje aktieägare att bestämma utifrån vad man ser för potential i Polestar, ifall man är intresserad av att äga en USA-noterad bilaktie och vilken prisbild det blir på börsen när många samtidigt kommer att vilja sälja sina inlösenaktier.

Om vi istället fokuserar på den stora kärnan som blir kvar, Volvo Car, så kan man konstatera att bolaget trots allt hade ett ganska bra 2023.

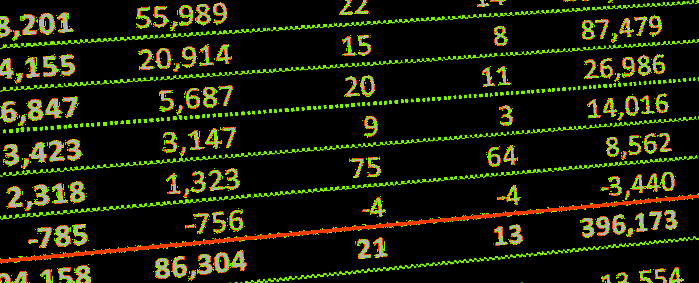

Försäljningen mätt i antal bilar ökade med 15 procent till nya rekordnivån på knappt 709 000 och med hjälp av valuta landade tillväxten mätt i kronor ännu högre på 21 procent.

Rörelseresultatet (exkluderat intresseföretag och joint ventures, däribland Polestar) blev även det rekordhögt med nästan 26 miljarder kronor, motsvarande en rörelsemarginal på 6,4 procent.

Färden mot ambitionen att bli ett utpräglat elbilsföretag år 2030 fortsatte och av de bilar man sålde i fjol var 16 procent helt elektriska och 22 procent laddhybrider. Det är en snabb uppgång, men alltjämt är målet om att ha 50 procent helt elektriska bilar 2025 en bra bit bort – vilket ställer krav på att lanseringarna av modeller som EX30 och EX90 biter bra hos kunderna.

Två andra ambitioner som ligger ganska nära i tid är att omsätta 550-600 miljarder kronor redan 2026, att jämföra med 400 miljarder i fjol, och att ha en underliggande rörelsemarginal över 8 procent, att jämföra med 6,4 procent i fjol.

Det är klart mer ambitiöst än vad genomsnittsanalytikern räknar med då konsensus för 2026 ligger på en omsättning runt 520 miljarder. Marginalantagandena är lite svårare att fånga bland annat eftersom intressebolag, även efter Polestarutdelningen, påverkar men skulle Volvo passera 8 procent i underliggande marginal så får det betraktas som positivt.

EX30 ska lyfta andelen elbilar hos Volvo Car

Liksom många andra biltillverkare värderas Volvo Car nu med riktigt låga vinstmultiplar. P/e-talet ligger kring 6 i år, 5 för nästa år och faller sedan ytterligare till 4 räknat på vinsten för 2026, om branschanalytikerna får rätt. Eftersom Volvo har en nettokassa blir den skuldjusterade multipeln ev/ebit ännu lägre och ligger på 3 för nästa år.

Det ser ut som ett jättefynd och i en mer stabil sektor hade det bara varit att kasta sig över aktien och invänta en uppvärdering. Men personbilsmarknaden är speciell och präglad av höga fasta kostnader, relativt låga marginaler och samtidigt en cyklisk efterfrågan och ett stort beroende av konsumenternas preferenser.

Inget nytt i det, men nu kan man även addera ett lager i form av en stor osäkerhet kring vilka spelare som kommer att lyckas i den stora elbilsomställningen som pågår och vilka kostnader som krävs för att få vara med i racet långsiktigt. Volvo är trots allt en liten nischaktör och även om varumärket är präglat av säkerhet och nordisk hållbarhet är en stor tillgång så är konkurrensen stenhård, inte minst från Tesla och från kineserna med BYD i spetsen.

Det har inte minst visat sig i form av prissänkningar som har ruskat om marknaden på senare tid. Så sent som idag dök dessutom ytterligare en kinesisk aktör upp på allvar när konsumentelektronikbolaget Xiaomi aviserade att de ger sig in på elbilsmarknaden med leveranser redan i slutet av mars. Att Apple nyligen lade ned sitt mångåriga elbilsprojekt säger också något om hur svår och dyr branschen är att bli framgångsrik i.

Att köpa Volvo Car enbart på låg värdering kan mycket väl fungera kortsiktigt om Polestarutdelningen landar väl, men ska aktien bli en bra placering långsiktigt måste man också tro på visionen om att bolaget är ett av de etablerade premiummärkena när elbilskartan börjar sätta sig om några år. Med svenska industriögon vore det utmärkt om så blir fallet, men fallgroparna är många och stora och mycket hänger på att man lyckas väl med ett fåtal nya modeller som EM90 och EX30.

Kartan är full av offensiva kinesiska konkurrenter, tyska och amerikanska bjässar som inte tänker ge upp sina positioner, risk för prispress som letar sig upp i premiumsegmentet och med beroendet av succéer från ett fåtal modeller är osäkerheten stor kring var Volvo befinner sig om några år. Förhoppningsvis är vi för försiktiga men vi motstår frestelsen att köpa till en låg värdering och landar i en avvakta.

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| Volvo Car B | Neutral | 36,61 | - |

.png)