Den som bor i hus eller bostadsrätt belånar ofta sin bostad tungt och utan att blinka, men steget till att belåna sina värdepapper kan kännas långt. Det är förstås bra – en bostad är en helt annan typ av säkerhet än ett värdepapper.

Den största skillnaden är också att din bank inte kommer att kräva att du minskar din belåning om din bostad sjunker i värde tillräckligt mycket. För det kommer banken nämligen göra om du har en högre belåning än du får ha om du har belånade aktier.

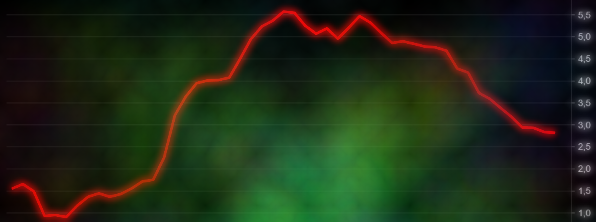

Räkneexemplet visar hur det fungerar om värdet på aktierna sjunker:

Du köper 200 aktier i Investor när de står i 230 kronor, vilket blir en investering på 46 000 kronor och du lånar maximalt vad du får för att finansiera köpet. Belåningsvärdet är 80 procent. Alltså får du låna 0,8 × 46 000 kr = 36 800 kronor. Således har du 200 aktier (varav 40 är köpta med egna pengar och 160 är belånade). Du har alltså lånat 36 800 kronor.

I detta exempel sjunker Investor med 20 procent. Då är aktierna värda 184 kronor styck. Eftersom belåningsvärdet är detsamma får du nu låna mindre pengar. Efter nedgången får du låna 80 procent av den nya kursen (0,8 × 184 = 147 kr). Du har alltså bara utrymme att låna 29 440 (200 × 147 kr), men du lånar 36 800 kronor.

Om denna situation uppstår kommer banken höra av sig till dig och säga att du måste sälja aktier (eller stoppa in pengar) tills att du hamnar under belåningsgraden. I det här fallet betyder det att du måste sälja aktier för 7 360 kr (36 800 – 29 440) eller sätta in motsvarande summa. Du realiserar alltså en förlust och behöver betala ränta, vilket du förstås måste göra oavsett.

Att tvingas sälja när aktier går ned är förstås en stark anledning till att inte vara belånad. I alla fall gäller detta att man är så högt belånad så att man måste sälja. Om man i stället för att maxbelåna aktierna, som i exemplet ovan, lägger sig på en belåningsgrad på 10 till 20 procent kommer du nästan helt säkert inte behöva sälja när kursen står som lägst, givet att du inte har en stor andel aktier med lågt belåningsvärde.

Innehavet i din portfölj bestämmer vilka lånevillkor du får

En förutsättning för att få belåna sin portfölj, och särskilt till en låg ränta, är att den har en låg risk. Det behöver alltså finnas ett visst antal aktier, ETF:er eller fonder och dessa behöver vara godkända för belåning.

Nordnets villkor för att få lägsta ränta på värdepapperskrediten

Hos banken kan man läsa vilka villkor man måste uppfylla för att få värdepapperskredit.

Olika värdepapper har också olika belåningsgrad. Ett stort investmentbolag som handlas med mycket god likviditet har till exempel belåningsgrad 80 respektive 85 procent på Avanza och Nordnet.

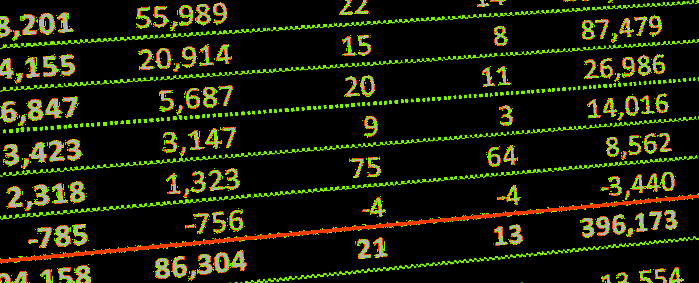

Aktier med belåningsvärde 80 % t.ex. Investor, Sandvik, H&M |

|

|

|

|

|

|

|

|

Belåningsgrad portfölj |

10% |

20% |

30% |

40% |

50% |

60% |

70% |

80% |

Nedgång som krävs innan överbelåning |

-88% |

-75% |

-63% |

-50% |

38% |

-25% |

-13% |

0% |

Ett mindre bolag med sämre likviditet har, även om aktien gått väldigt bra den senaste tiden, kan ha mycket lågt belåningsvärde, eller så är de inte möjliga att belåna alls. Detta kan förändras över tid beroende på hur aktiekursen rör sig.

Aktier med belåningsvärde 50 % t. ex. Surgical Science, Stillfront, Clas Ohlson |

|

|

|

|

|

Belåningsgrad portfölj |

10% |

20% |

30% |

40% |

50% |

Nedgång som krävs innan överbelåning |

-44% |

-37% |

-29% |

-17% |

0% |

Som du ser i tabellerna ovan är det stor skillnad på hur mycket en aktie kan gå ned innan du riskerar att behöva sälja aktier eller skjuta till pengar.

Avanzas olika räntesatser.

Belåning ger hävstång

Att få högre avkastning för att man belånar sig kallas för hävstång. Det fungerar så här:

Anders köper 1 000 aktier i Investor för 230 kronor styck, alltså investerar han 230 000 kronor.

Hans syster Bibbi gör samma sak, men köper 10 procent fler aktier som hon finansierar med lån. Det betyder att hon har ytterligare 100 aktier. Bibbi investerar alltså 230 000 kronor av sina egna pengar och 23 000 kronor finansieras av lån. Det totala investerade beloppet är därmed 253 000 kronor. Eftersom Bibbis belåning inte överstiger 10 procent uppfyller hon sin banks villkor för att få en ränta på 2 procent.

Efter tre år har Investor-aktierna stigit med 30 procent. När syskonen säljer har Anders 299 000 kronor medan Bibbi har 304 500 kronor (328 900 – 23 000 (lån) – 1 400 (ränta)) efter att hon betalat tillbaka sitt lån och ränta.

Anders procentuella uppgång är 30 procent av insatsen, medan Bibbis uppgång är dryga 32 procent.

Självklart fungerar hävstången även åt det motsatta hållet. En belånad portfölj gör också större förluster. Vill man komma åt hävstångseffekten, men inte vara belånad finns olika typer av finansiella produkter som erbjuder detta, exempelvis optioner eller certifikat.

Tänk på räntan

Självklart gäller det att ha koll på sina räntekostnader. Betalar du tre procent i ränta kommer din värdestegring på tio procent på ett år egentligen bara vara sju procent på den belånade delen av din portfölj.

Går ditt innehav ned har du förutom förlusten även en ränta att betala.

Skilj på kreditgräns och belåningsvärde

Det finns två tak för hur mycket du kan belåna din portfölj. Den ena är kreditlimiten och den sätts utifrån vilken inkomst du har och vilket stort värde du har i din portfölj. Belåningsvärdet bestäms utifrån ditt innehav.

Har du exempelvis 100 000 kronor i aktier med en genomsnittlig belåningsgrad på 50 procent kommer du få låna 50 000 kronor, så länge du inte slår i din kreditgräns. Har du en kreditlimit på 30 000 kronor och en belåningsgrad på 50 procent i en portfölj på 100 000 kronor kommer du förstås bara få låna 30 000 kronor.

Det behöver inte ske en särskilt stor nedgång för att du ska behöva sälja aktier på grund av överbelåning. Det handlar om en kombination av belåningsgraden på aktien och såklart hur stort lån du väljer att ta. Om du inte själv omedelbart skjuter till pengar eller säljer aktier kan banken göra en tvångsförsäljning, det betyder att du inte själv bestämmer vilka aktier som säljs och att det dessutom kan kosta en del.

Här är ett exempel hur stor nedgången måste vara innan du är överbelånad när aktien har ett belåningsvärde på 70 procent.

Belåningsvärde |

70% |

70% |

70% |

Utnyttjad belåning |

50% |

35% |

20% |

Nedgång innan överbelåning |

-29% |

-50% |

-71% |

Den som vill använda sig av belåning i sin aktieportfölj kan med fördel se till att uppfylla bankernas krav för de lägsta räntesatserna. Genom att ha en låg belåningsgrad, betalar du också de lägsta räntorna och kommer då och då såklart göra större förluster än du skulle gjort om du vore obelånad, men kunna uthärda större kursnedgångar, utan att tvingas sälja.

Har du en lång tidshorisont kan du höja din avkastning över tid på det sättet (givet att börsen fortsätter stiga som den gjort hittills). Det kan såklart även användas på ett fondsparande.

När det gäller kortsiktiga affärer och köp i enskilda aktier ökar risken betydligt och den våghalsiga kan fundera på om inte någon typ av finansiellt instrument med hävstång kan vara ett bättre alternativ till belåning.

Prenumerera på mitt nyhetsbrev som kommer en gång i månaden. Här lägger du upp din kostnadsfria prenumeration.

Följ mig gärna på X

Följ Placera på Facebook , LinkedIn, X, Spotify och Soundcloud

.png)