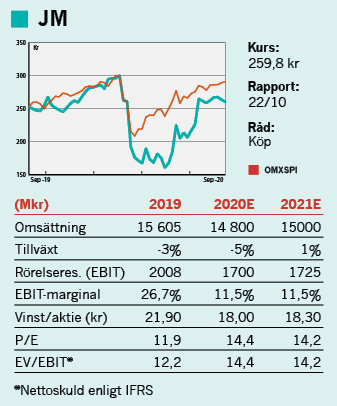

Bostadsutvecklaren JM har verksamhet i Sverige, Norge och Finland där storstäder samt universitetsstäder är fokusområden. Projektutvecklingen är framförallt traditionella bostadsrätter men även ägarlägenheter, som uppges vara populära, samt hyresrätter.

Tonvikten är fortfarande i Stockholmsområdet som under 2019 stod för knappt halva vinsten i bolaget. Stockholmsberoendet har dock minskat sedan 2017 då bostadsmarknaden toppade samtidigt som segmenten Utland och Riks ökat. JM har därtill en egen entreprenad och en mindre del kommersiell fastighetsutveckling. Entreprenadverksamheten är intern såväl som extern och verksamheten för hus har avvecklats under fjolåret med en förlust om 180 Mkr, där det fortfarande återstår vissa projektrisker.

Ställer om mot grönt

Fastighetsutveckling är ett mindre inslag i JM där hyresrätter, kontor, vårdboenden med mera innehas i egen förvaltning där affärsområdets rörelseresultat för 2019 på 194 Mkr bestod till 170 Mkr av försäljningar. Den delen av organisationen har utökats med Jm@Home som erbjuder teknisk och ekonomisk förvaltning för bostadsrättsföreningar samt boendetjänster.

JM:s verksamhet ställer som så många andra om mot grönare alternativ och 2018 blev bolaget först av de nordiska byggbolagen att få Svanenmärkning. Gröna byggen kan ge billigare upplåning och som kund kan bolånet bli billigare. Exempelvis erbjuder SBAB 10 punkters rabatt för gröna bolån.

Den här texten publicerades i tidningen Börsveckan i nummer 37 den 7 september.

Om vi går till halvårsrapporten så har corona hittills inte medfört några stora effekter annat än i Norge där kombinationen med oljeprisfallet resulterat i en svag marknad i Stavanger där JM också valt att dra tillbaka ett projekt och avveckla verksamheten. Även i Bergen har JM tvingats omarbeta ett projekt och för första halvåret minskade rörelseresultatet i Norge till 49 Mkr (143).

För koncernen som helhet minskar dock omsättningen marginellt, till 7,4 miljarder (7,5) exkluderat husverksamheten som omsatte 73 Mkr men är alltså under avveckling. Rörelseresultatet är däremot klart svagare på 860 Mkr (1020) för kvarvarande verksamhet vilket motsvarar en rörelsemarginal på 11,6 procent (13,6). De siffrorna är enligt segmentsredovisning med successiv vinstavräkning och vinsten per aktie blev 9,0 kr (8,8) och 9,2 kr enligt IFRS.

Antal sålda bostäder (1447) och bostäder i pågående produktion (7249) minskade både med cirka 7 procent medan produktionsstartade bostäder (1368) var oförändrat. 65 procent (62) av bostäderna i produktion var sålda eller bokade och enligt JM är 60-65 procent en normal nivå.

Byggrättsportföljen är väl tilltagen där antalet disponibla bostadsbyggra¨tter vid utga°ngen av andra kvartalet var 38 600 (36 500) varav 21 600 (21 200) redovisas i balansra¨kningen (exploateringsfastigheter) till ett värde om 8,7 miljarder (9). 12800 av dessa återfinns i Stockholmsområdet varav 7800 är upptagna i balansräkningen. De som inte är upptagna har JM låtit externvärdera vilket indikerar ett värde på 6,7 miljarder (cirka 95 kr per aktie). De är villkorade men där JM oftast har rätten om och när marken ska köpas.

Övertygande historik

JM har en stark historik med hög avkastning på det egna kapitalet om 20-35 procent den senaste tio-årsperioden. Då inkluderas förvisso inte de dolda värden som finns i byggrättsportföljen som inte är upptagna i balansräkningen. Inkluderar vi de till fullo så dubblas nästintill det egna kapitalet och således halveras avkastningen på detsamma. Aktien värderas också till en premie även inkluderat de dolda värdena på cirka 30 procent vid 260 kr vilket är fullt motiverat om bolaget kan upprätthålla den höga avkastningen på det egna kapitalet.

JM är ett av få bolag som också delar ut pengar i år. Utdelningen höjdes till 12,5 kr men där bolaget av försiktighetsskäl endast delade ut hälften under våren men har för avsikt att dela ut andra halvan i höst om inte pandemin och läget försämras. Balansräkningen är i gott skick med en nettoskuld på 247 Mkr i segmentsredovisningen men hela 6,3 miljarder enligt IFRS. Den stora skillnaden rör sig om hur man ser på lånade medel för projektfinansiering i exempelvis en bostadsförening.

JM tillämpar också successiv vinstavräkning där vinsten i projekten redovisas löpande till skillnad från Bonava som redovisar vinsten först när den realiseras och projektet är klart. I jämförbar redovisning (enligt IFRS) skulle JM:s balansomslutning och skulder öka med effekten att soliditeten sjunker från 42 till 31 procent.

JM värderas till p/e 12 på rullande tolv månader och med en bostadsmarknad i uppgående trend och låga räntor känns aktien bra. Svagheten i Norge kan dock bestå och återhämtningen på marknaden kan visa sig tillfällig givet osäkerheten med konjunktur och corona. Den gedigna historiken med anor från 1945, och den stora landbanken bolaget tidigt skaffat sig, borgar ändå för att JM också fortsatt kan leverera en hög avkastning på det egna kapitalet de kommande åren.

Vill man ha exponering mot bostadsmarknaden är JM ett bra val.