Swedencare är på flera punkter allt man kan önska av en investering. Bolaget har en hög omsättningstillväxt, en fortsatt potential att växa internationellt, en numera god lönsamt och en vd som också är storägare i bolaget. Husdjurstrenden som driver efterfrågan är stark. Och därtill ruvar bolaget på en nettokassa och tampas därav inte med någon obehaglig skuldsättning.

Men innan du rusar till köpknappen: Den negativa vågskålen tyngs av en nu hög värdering (p/e 41 för resultatet på rullande tolv månader), samt ett snart utgående patent på den aktiva ingrediensen (en specifik alg) i bolagets storsäljarprodukt Plaque off. I EU, USA och Japan löper patentet till 2021.

Plaque off har paketerats som pulver, tuggben och bites. Pulvret står för mellan 60–70 procent av omsättningen, varierande mellan kvartalen. Inkluderat övriga produkter med samma aktiva ingrediens kan vi räkna in 80 procent av omsättningen. Lite grann är bolaget därför ett enproduktsbolag, i alla fall ett ensubstansbolag, trots förvärv av nya varumärken under tidigare år.

De sedan länge uttalade finansiella målen är att nå en omsättning på 200 Mkr och en lönsamhet över 30 procent på ebitda-nivå under 2020. Och bolaget taktar inte riktigt i den fart som skulle krävas för att nå dit. Men skulle målet ändå bli verklighet så motsvarar det en värdering kring p/e 20-25 på nästa års möjliga vinst.

Börsvärdet på cirka 1,2 miljarder innebär en p/s-multipel på den faktiska försäljningen över rullande tolv månader uppåt 11, vilket så klart är en hög prislapp även för ett bolag med goda marginaler.

Så frågan är om bolaget verkligen lyckas ro i hamn med sina högt ställda förväntningar på försäljningen. Det går att föra resonemang som talar både för och emot detta. Lönsamhetsmålet är redan i hamn.

Trots logistikproblem ökade försäljningen i USA med 54 procent i senaste kvartalet – Nordamerika stod nu för 26 procent av den totala omsättningen. Numera säljer bolaget USA-tillverkade Dental Bites. Och den produktionen var på plats först i juni.

Det har investerats tillräckliga resurser i USA-linan för att kunna dubbla produktionen, och av kvartalsrapporten att döma finns det en tillräcklig efterfrågan för att redan nu börja höja volymen. USA rymmer också höga förhoppningar på samarbetet med fodertillverkaren Canagan.

I nästan lika viktiga regionen Asien (20 procent av omsättningen) sticker Kina ut med en försäljningstillväxt på 80 procent. Förväntningarna här är också högt ställda i och med att Kina anses vara en mindre mogen marknad än USA. Antalet statusjagande husdjursägare ökar i snabb takt. Sedan har marknader som Spanien, Grekland, Frankrike och Portugal också överraskat positivt.

Spanien redovisas nu i ett eget dotterbolag och uppstarten har kostat 660 000 kronor i kvartalet. Under andra halvan av 2019 spås svarta siffor i regionen.

Onekligen är det ett positivt intryck som vd:n Håkan Lagerberg skickar vidare i rapporten om framgångarna med försäljningen runt om världen. Det är med all rätt då bolaget fortsätter att skörda framgångar precis som tidigare.

Detta kan man också tolka som att en högre försäljningstillväxt förväntas från bolagets sida under kommande kvartal, vilket också vore nödvändigt för att nå målsättningen om 200 Mkr i omsättning under nästa år – utan ytterligare bolagsförvärv.

Men på alla marknader ökar inte försäljningen varje kvartal. I Storbritannien talar vd Håkan Lagerberg om en baksmälla, efter att handlarna köpt på sig större kvantiteter i tidigare kvartal som förberedelse för en hård Brexit.

Stora leveranser till Australien under första halvan av 2018 har inte följts upp med nya order under 2019. Men försäljningen av bolagets produkter ska ändå vara tillfredställande. Vad detta kan indikera är att försäljningen kan komma att svänga mer mellan kvartalen om flera marknader skulle hamna i otakt längre fram.

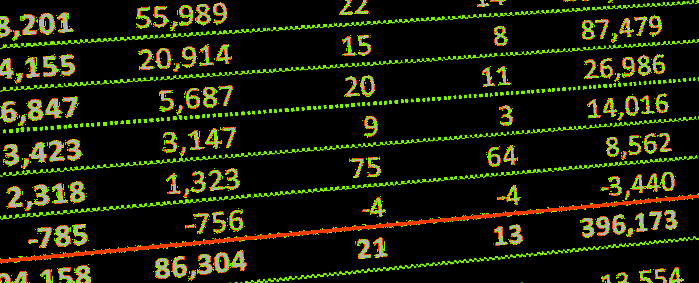

I andra kvartalet ökade omsättningen med 15 procent organiskt, till drygt 30 Mkr. Om vi ser till historien så har omsättningen lagt på sig ungefär 6 Mkr i snitt varje kvartal över rullande tolv månader sedan starten på 2016. Börjar vi historieinsamlingen i första kvartalet 2018 sjunker ökningstakten istället till 4,5 Mkr per kvartal. Skillnaden mellan kvartalen för perioder om rullande tolv månader är i verkligheten stora med variationer mellan minus 1,225 Mkr och plus 8,86 Mkr.

.png)

Väljer man att tro på bolaget, vilket jag gör, kan det vara rimligt att våga anta att bolaget klarar av att växa minst lika fort (6 Mkr i omsättning per rullande fyra kvartal) även framöver. I modellen blir tillväxten då linjär, vilket alltså inte kommer stämma med verkligheten, men det kan ge en uppfattning om vart tillväxten tar oss över tid.

Ett antagande om en tillväxt på 6 Mkr per kvartal över rullande tolv månader innebär också att tillväxten procentuellt sett krymper ju längre ut på tangenten vi rör oss. I någon mening är det därför konservativt räknat förutsatt att bolagets expansion på nya marknader fortsätter som aviserat. Samtidigt är det så trenden ser ut i de siffor som finns tillgängliga.

Givet detta antagande har bolaget då vuxit i sitt nuvarande tillväxtmål (200 Mkr i omsättning) först i början av 2023 över rullande tolv månader.

.png)

Rörelsemarginalen har varit stabil över fyra kvartal (mellan 29 - 31 procent), vilket även gäller för bruttomarginalen (73–75 procent). Samma antagande om framtiden ger en omsättning på 149 Mkr och ett resultat på cirka 35,5 Mkr för helåret 2020.

Vinsttillväxten beräknad som skillnaden på mitt nya estimat för 2019 och 2020 skulle då ge ett framåtblickande peg-tal kring 1,2, vilket innebär att bolaget förefaller ganska rimligt värderat trots att bolaget behäftats med en hög vinstmultipel på nuvarande vinster.

På historiska resultat (om resultatet över rullande tolv månader i andra kvartalet 2018 ställs mot resultatet över rullande i andra kvartalet 2019) får bolaget ett peg-tal på låga 0,75.

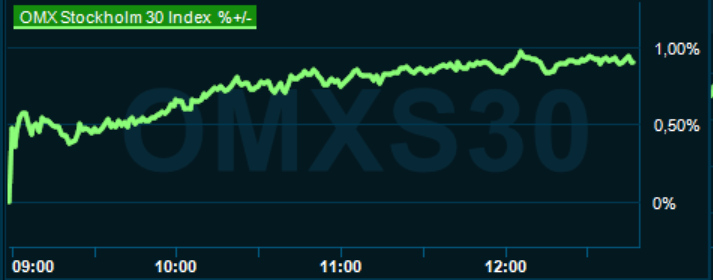

Med det sagt har det också skett en multipelexpansion i bolaget. Det är en naturlig följdeffekt av en kraftig börsuppgång och den ökade popularitet som bolaget vunnit.

Vd-ordet från Q2-rapporten avslutas med att ett nytt finansiellt mål kommer att formuleras under hösten. I samma stycke lyfter vd Håkan Lagerberg frågan om framtida förvärv. Bolaget letar aktivt efter uppköpsobjekt. Min tolkning är att bolaget gärna skulle vilja få till en sådan affär i närtid.

Svårigheten med en affär (som jag också skrivit i tidigare analyser) måste vara att hitta ett bolag med lika goda marginaler som Swedencare, som också är till salu för en vettig peng. Om ingen affär sker har jag svårt att se att bolaget klarar att leverera på det finansiella omsättningsmål som gäller just nu för 2020.

För den riskvillige investeraren kan aktien fortfarande vara intressant, den stigande trenden är intakt trots senaste tidens kursfall. Och på sikt är den högre värderingen inget problem om allt går bolagets väg. För mer försiktiga generaler kan det vara läge att skala av lite på positionen.

Nästa händelse i bolagets kalender är lanseringen av Mini Dental Bones vid Superzoo-mässan i Las Vegas i slutet på augusti.

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| Swedencare | Köp | 73,00 | - |

.png)