Som framgår av Pekka Kääntäs marknadssyn så väljer vi att öka aktieandelen till 60 procent inför april månad. Förutom rena makrofaktorer finns faktiskt ett visst historiskt stöd för en mer offensiv syn.

Vi går nu mot en period som historiskt varit bra på börsen. Sedan 1990 har Stockholmsbörsen i snitt stigit 2,2 respektive 0,8 procent i april och maj månader. Lägger vi till utdelningarna så blir facit ännu bättre. Den kritiske frågar om sådan information har något värde när vi tittar framåt? Det är upp till var och en att värdera, men vi på Placera tycker ändå att det är värt att ta en närmare titt på det vi kallar säsongsmönstret.

Som vi många gånger tidigare har skrivit om så visar säsongsmönstret att det finns tre månader som har utvecklats särskilt svagt under det senaste dryga kvartsseklet. Det handlar om juni, augusti och september.

Den som valt att investera efter det här säsongsmönstret har under de senaste tolv månaderna sluppit undan stora förluster.

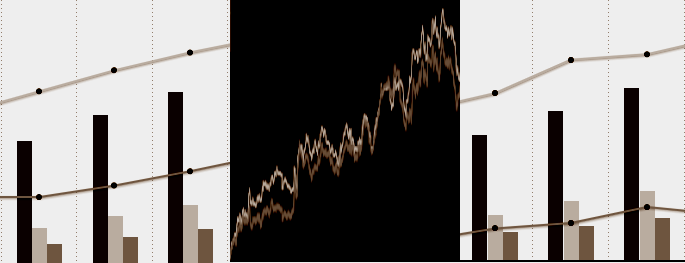

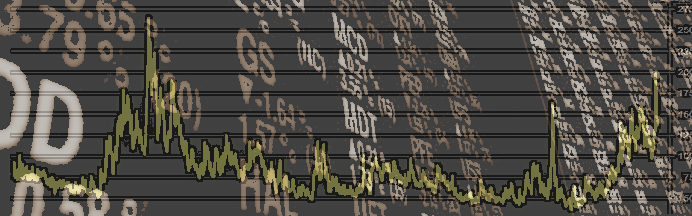

Den första grafen visar två kurvor. Den blå visar hur en ren investering i OMXS30-index har utvecklats i procent sedan sista mars 2015 – en nedgång på 19,3 procent i slutet av förra veckan.

Den som däremot tillämpade säsongsstrategin och var helt likvid i juni, augusti och september, men i övrigt hade 100 procent exponering mot OMXS30 under den övriga perioden, har kommit undan med en värdeminskning på 1,9 procent under samma period (röda kurvan).

De grå inslagen i linjen symboliserar de perioder säsongsinvesteraren inte har någon exponering alls.

Kalkylen bortser från transaktionskostnader, som skulle minska värdeutvecklingen något på säsongsstrategin. Samtidigt exkluderar den utdelningar, som skulle mer än kompensera för det genom den "långa" positionen i utdelningsmånader som mars, april och maj. Den som vågade gå kort (blanka index) under de tre klassiska nedgångsmånaderna skulle ha en tydligt positiv totalavkastning under perioden.

Det här är naturligtvis ingen säker förutsägelse för hur börsen utvecklas i framtiden, utan vi nöjer oss med att använda det som illustration över att det säsongsmönstret finns i historiken. Tror vi på en upprepning av det här historiska mönstret så är det inte fel att ha en högre exponering mot aktier de kommande månaderna.

För den som väljer en rak exponering mot börsen i form av en indexprodukt eller indexfond för hela eller delar av sin portfölj så är det inte mycket att välja på. För den som däremot investerar selektivt i aktier återstår den betydligt knivigare frågan: Vilka branscher och vilka aktier ska valet falla på?

Volatiliteten i marknaden har minskat den senaste månaden samtidigt som de globala konjunkturutsikterna förbättrats något. Men slagen – i såväl volatilitetsindex och i konjunkturutsikterna – har varit stora senaste tiden.

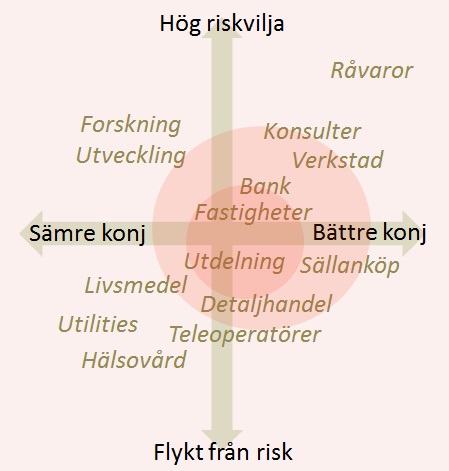

Givet de fortsatta osäkerheter vi har så måste vi acceptera att sektortrenderna på börsen kan bli korta och att investerarna är lite villrådiga vart man ska allokera sitt kapital. I vår risk/konjunktur-matris illustrerar vi hur många investerare klamrat sig fast vid relativt säkra kort som fastigheter och utdelning men gör utflykter in i mer konjunkturkänsliga sektorer när optimismen återvänder på börsen.

Placeras risk/konjunktur-matris bygger på vår bedömning av hur stämningen i aktiemarknaden förändrats. Den bör tolkas försiktigt och de branscher vi anger är illustrationer – inte rekommendationer.

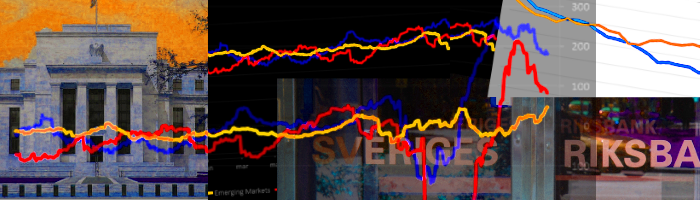

I valet mellan olika sektorer anser vi dock att det börjar bli dags att på allvar ta in valutan i kalkylen. Den svenska kronan har, trots upprepade försök från Riksbanken att försvaga den, börjat visa tydliga tecken på styrka. Det är inte att undra på givet den starka svenska konjunkturen men för många exportbolag är det ett potentiellt bekymmer.

Efter att i flera år ha underpresterat mot börsen har industribolagen vaknat till liv och som grupp utvecklats bättre än börsens breda index under den senaste nedgångsfasen. Detta trots återkommande vinstbesvikelser i en i allt väsentligt positiv valutamiljö.

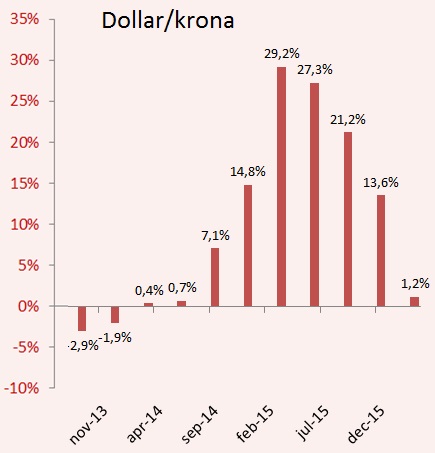

Grafen visar skillnaden i snittkurs för en dollar under ett kvartal, jämfört med motsvarande kvartal ett år tidigare. Enbart dollarn visar dock inte hela valutabilden för den svenska exportindustrin och skulle vi istället titta på TCW-index, Riksbankens mått för att mäta kronan mot en korg av valutor, befinner sig kronan nu på sin starkaste nivå sedan slutet av 2014.

Av det här skälet har vi en försiktig inställning till exportberoende industribolag och råvaruproducenter. För gruvor, stål- och skogsbolag kompliceras situationen av de kraftiga svängningarna i råvarupriser som leder till ännu kraftigare svängningar i aktierna.

Sedan årsskiftet har exempelvis analytikernas snittprognos på SSAB:s resultat för 2016 justerats ned från en liten vinst till en förlust på drygt 1 krona per aktie. För nästa år har vinstprognosen sänkts från 1,47 kronor/aktie till 0,63 kronor. Under samma period har SSAB:s A-aktie stigit 22 procent. Det säger sig självt att risken att gå fel i de här trenderna är stor.

Som vanligt kan höga direktavkastningar vara en trygg hamn, inte minst inför att utdelningarna ska tas. Vi har dock sett hur de bolag som tagit sina utdelningar blivit mer eller mindre i skalla dagen efter, exempelvis banker som Swedbank och Nordea. Att investerarna är på tårna i bankerna kan förklaras med en mängd faktorer.

En är en oro för att marknaden för företagsobligationer, inte minst i Norge, ska drabbas av problem. En annan är det förestående brittiska valet som kan få hela den europeiska sektorn att darra till. En tredje är fortsatta räntesänkningar som leder till pressade finansnetto.

Någonstans här måste man dock fråga sig hur billiga bankerna kan bli jämfört med övriga börsen. För att nämna ett exempel handlas Nordea i dagsläget till en direktavkastning på 8 procent och ett p/e-tal på 9,6 baserat på årets utdelnings- och vinstprognoser, enligt SME Direkt. För att förklara dagens värdering borde utdelningsprognosen justeras ned med 30-40 procent.

I övrigt är vi fortsatt intresserade av konsumtionsrelaterade bolag. De låga räntorna tycks förbli låga under en längre tid. Den starkare krona vi ser framför oss förbättrar kalkylen för många konsumtionsbolag. Däremot tar vi till oss att spelbolagen får allt svårare att övertyga kursmässigt.

Vår lista över tio köpvärda aktier inför april speglar väl vår syn på konsumtion som mest attraktiv sektor att befinna sig i, med hänsyn till riskerna samt att industri och framför allt råvaror är något vi är försiktiga till.

Den som föredrar fonder kan läsa Pär Ståhls tips på tio köpvärda fonder inför april.