Det har genom åren varit en hel del diskussioner i media kring fonder som påstår sig ha en aktiv förvaltning och tar betalt för det, men i praktiken tillämpar passiv förvaltning. Det anser jag är bra. Aktiv förvaltning måste ständigt analyseras och skärskådas då historiken visar oss att det finns starka incitament i fondbranschen att ta bra betalt för den här aktiva ”stämpeln” men där det samtidigt funnits stora frågetecken kring leveransen av detta, inte minst när ESG har seglat upp som ett hett tema bland många institutioner med en hel del förvaltare som försökt kapitalisera kring detta via ”greenwashing”, dvs ger sken av att vara hållbara trots att man inte är det.

Den här texten publicerades i tidningen Börsveckan i nummer 38 den 18 september

Aktiv förvaltning innebär konkret att fondförvaltaren tar positioner i bolag, som avviker från jämförelseindexets sammansättning, i syfte att överträffa indexets avkastning över tid. Och det kan man göra på flera olika sätt. Det enklaste är att justera exponeringen av en viss aktie till en lägre eller högre andel än det index man följer har.

Det finns självklart vissa omständigheter som försvårar för en fondförvaltare i praktiken. Likviditet i enskilda aktier, in- och utflöden i den egna fonden och inriktning av fonden (ex hälsofokus, fastighetsinriktning eller teknik/innovations-fokus etc) är några exempel på sådana omständigheter. Men även i en specialistfond så finns det olika grader av aktiv och passiv förvaltning. Varje fond jämför sig själv med ett jämförelsebart index. En fastighetsfond jämförs med ett fastighetsindex osv.

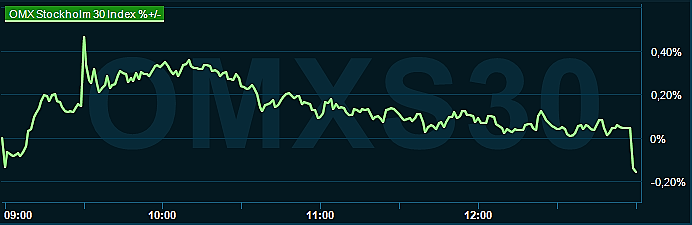

När man i folkmun pratar generellt om hur börsen har gått så refereras det i princip alltid till just OMXS30-indexet, som består av de 30 mest omsatta aktierna på Stockholmsbörsen. Det är en av de populäraste och mest använda indexen i Sverige och fonden Avanza Zero replikerar just det indexet plus återlagda utdelningar (alltså SIX30RX).

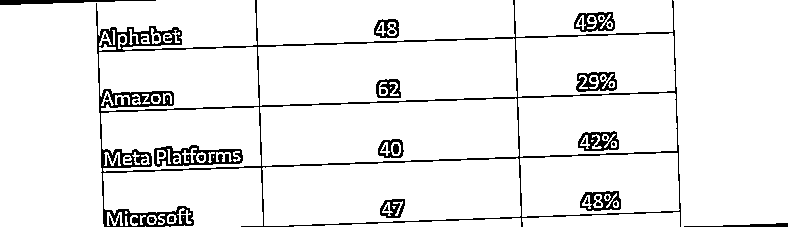

Men vilka bolag ingår här och hur ser sammansättningen ut egentligen? Det största innehavet i OMXS30 är verkstadsjätten Atlas Copco som numera står för hela 13,71 procent av indexets totala vikt. Om en aktiv förvaltare då har en mindre andel Atlas Copco-aktier i sin egen fond så har han/hon tagit en aktiv position. Eller vice versa; om fonden i fråga har 15 procent av fondens värde i Atlas Copco så är det också att betrakta som en aktiv position förstås.

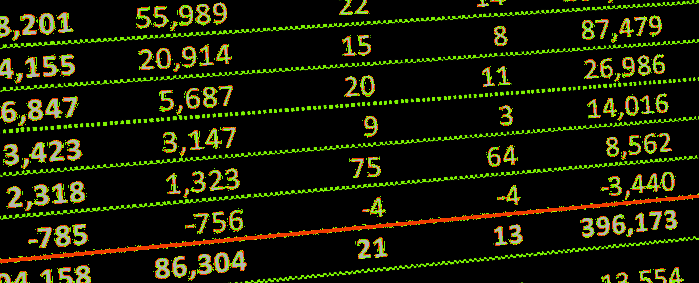

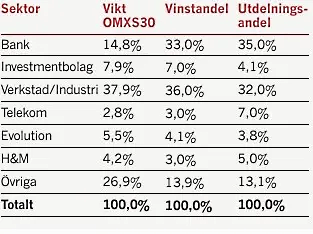

I tabellen som är bifogad har jag brutit ner OMXS30-indexet i olika sektorer. Här ser vi att bankerna står för knappt 15 procent av OMXS30 men för hela 33 procent av den totala förväntade vinsten för alla bolag i detta index. Utdelningsandelen är än högre, kring 35 procent.

Bankerna väger dock ganska lätt viktmässigt jämfört med industribolagen (här: ABB, Alfa Laval, Assa Abloy, Atlas Copco A&B, Sandvik, SSAB, SKF och Volvo). Dessa står för knappt 38 procent av värdet och för 36 procent av vinsterna. Utdelningsandelen är lägre än för bank. Bank värderas också väsentligt lägre än industri givet att båda står för cirka en tredjedel av vinsterna vardera men där industri har mer än dubbelt så stor vikt i indexet.

Tillsammans står bank och industri för lite mer än hälften av värdet i OMXS30 men för 69 procent av de totala vinsterna vilket gör dem till de två i särklass viktigaste sektorerna för Stockholmsbörsen som helhet. Det är också just detta som gör att Stockholmsbörsen i många utländska betraktares ögon är en satsning på bank/verkstad, till skillnad mot Danmark där börsen till stora delar består av hälsovårdsinriktade bolag eller Norge som har ett stort inslag av oljerelaterade bolag.

Går man längre bakåt i tiden så har bankernas vinsttillväxt varit ganska klen. År 2013 stod banksektorn för 30 procent av vinsterna att jämföra med 33 procent idag. För industribolagen har utvecklingen varit betydligt positivare däremot. Från en vinstandel på 24 procent år 2015 till årets förväntade nivå kring 36 procent. Industribolagen är konjunkturkänsliga och svänger därmed mer sett till enskilda år, men den trenden långt bak i tiden är ändå positiv.

Bryter man ner OMXS30 till enskilda bolag så ser vi som sagt att Atlas Copco är kronjuvelen, följt av Investor (7,1%), AB Volvo (6,4%), Hexagon (6,2%) och Evolution (5,5%). Tidigare var Nordea en av de tyngre pjäserna men efter flytten till Helsingfors så har den minskat rejält till dryga 3 procent. Nu är den största banken SEB på 4,7%.

En av nackdelarna med indexfonder är att dessa inte agerar rationellt alla gånger. Ett exempel är Avanza Zero som exempelvis köper in röststarka aktier som är betydligt dyrare i vissa fall, såsom i Atlas Copco. Här är fonden exponerad till 9,8% mot A-aktien som kostar 149 kr att jämföra med 4% i B-aktien som kostar 129 kr. Det är en markant differens och icke rationellt då fondinvesterare inte kan dra någon större nytta av att A-aktien har starkare rösträtt. Om man ska optimera avkastningen på varje investerad krona så ska man köpa B-aktien som också är väldigt likvid, precis som A-aktien. Dessutom ska en indexfond balansera innehaven så de har samma fördelning som jämförelseindex vilket resulterar i en del märkliga effekter när index förändras eller genom avknoppningar eller emissioner där indexfonden tvingas agera mekaniskt.

Vad man ska investera i för fonder är väldigt individuellt. Men det viktigaste är att skärskåda de som anser sig vara aktivt förvaltade och ställa de mot jämförelseindex. En aktivt förvaltad fond som, efter att avgifterna dragits bort, inte slår index över tid är inget man ska ha särskilt stort tålamod med. Samtidigt är det viktigt att också förstå en indexfonds sammansättning. Vilket index replikeras och vad består det indexet av för bolag och sektorer? Läs på och analysera så kommer köpbeslutet kanske bli lättare.

Den här texten publicerades i tidningen Börsveckan i nummer 38 den 18 september

.png)