Den trogna BV-läsaren känner till Byggpartner väl, den lilla byggfirman från Dalarna som i många år sköttes exemplariskt och tjänade bra med pengar i en tuff byggbransch. Aktien ingick oftast i Utdelningsportföljen tack vare en hög och jämn direktavkastning samt även i BV-portföljen från tid till annan.

Men för knappt två år sedan slopade vi köp (BV 22-21) och tog ut aktien från bägge portföljerna efter en (i vårt tycke) ansvarslös förvärvsresa initierad den då relativt färske vd:n Sture Nilsson. De två jätteförvärven av Åhlin & Ekeroth och Flodéns gjordes sommaren 2022 rakt in i inflations- och byggkrisen som då rådde där även räntorna började stiga brant och kriget i Ukraina hade påverkat materialpriser och annat radikalt.

Den här texten publicerades i tidningen Börsveckan i nummer 13 den 25 mars

Resultatet efter det har varit katastrofalt med vinster som har förbytts till stora förluster under 2022 och 2023 där även utdelningen slopats. En större emission på närmare 300 Mkr var också tvunget att genomföras sommaren 2023 till kursen 10,7 kr för att stärka balansräkningen, med en utspädning på drygt 60 procent.

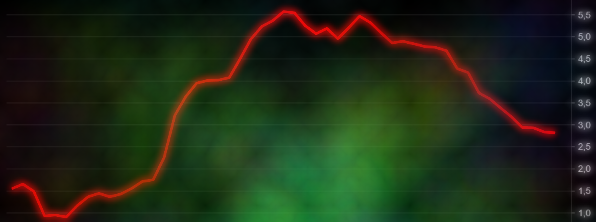

Kurskollaps

Aktien är också ner över 80 procent sedan den sista analysen och sammantaget kan man säga att välskötta Byggpartner förvandlades till en riktig härva där ledning och styrelse bär ett stort ansvar. Det är anmärkningsvärt att Sture Nilsson sitter kvar på vd-posten men styrelsen kanske gör bedömningen att han får städa efter sig innan någon annan kliver in. Finanschefen har dock bytts ut nyligen och som ny ordförande föreslås Instalcos starke man Per Sjöstrand som sedan augusti förra året köpt en del aktier också i Byggpartner. Alla är dock inte överens om Sjöstrand som ordförande. Näst största ägaren Alf Svedulf har reserverat sig så helt harmoniskt är det inte på styrelsehåll.

Den dystra omvandlingen av Byggpartner kommenterade vi även i en krönika med rubriken ”konsten att slå sönder en affärsmodell” hösten 2022 (BV 22-43). Men låt oss vända blad och se hur läget ser ut idag.

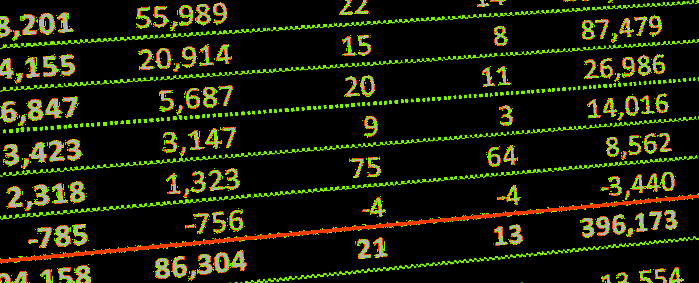

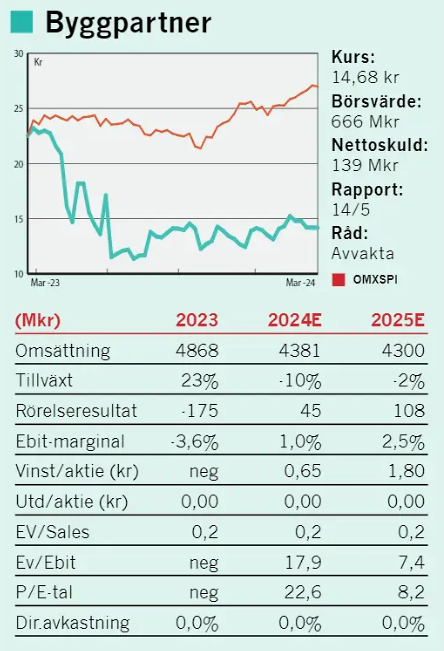

Facit för 2023 var en omsättning som förvisso ökade med 23 procent, till knappt 4,9 miljarder kr (4,0), men det är tack vare förvärven. Organiskt tappade Byggpartner -0,5 procent på helåret och under Q4 tappade man totalt 9 procent totalt såväl som organiskt. Rörelseresultatet (ebit) landade vidare på -175 Mkr (-103) för helåret där negativa engångsposter om 220 Mkr (170) i form av projektnedskrivningar påverkade. Exklusive dessa var ebit +45 Mkr (+67), innebärande en lövtunn marginal om 0,9 procent (1,7), till skillnad mot de tidigare stabila nivåerna kring 3,0-4,0 procent. Så Byggpartner har blivit mycket större men opererar med mycket svag lönsamhet just nu.

Och det är väl här det avgörs för caset. Vad är en normaliserad marginal för ”nya” Byggpartner? Skulle man nå tillbaka till säg 3 procents marginal så ger det en vinstförmåga kring 150 Mkr i rörelsen. Med ett nuvarande börsvärde kring 660 Mkr, en nettoskuld som trots emissionen är ganska hög på cirka 140 Mkr ink tilläggsköpeskilling men exklusive leasing, så blir företagsvärdet runt 800 Mkr. Ställt mot en sådan intjäningsförmågan blir ev/ebit låga 5,5x. Det är inte helt orimligt att nå dit men vi tror inte att detta kommer att ske under 2024 eller 2025. Och ställt mot vad bolaget presterade 2023 är ev/ebit snarare 18x. Ställt mot toppvinsten år 2021 på 89 Mkr så är det knappt 9x ebit.

Marginalen avgör

Antar man försiktigt att en ny marginalnivå snarare är 2,5 procent givet högre risker med en större koncern och fler olika operativa delar där förvärven utgör egna affärsenheter numera, så blir ev/ebit närmare 7x på nuvarande omsättningsnivå.

Ser vi till kassaflödesgenereringen i Q4, före förändringar av rörelsekapital och efter amortering av leasingskulder, och räknar om det i årstakt blir det ungefär 60 Mkr som blir kvar. Och då är det 13x det kassaflödet man betalar idag. Vad beträffar utdelning så kommer den nog hållas på noll de kommande två åren åtminstone tills nettoskulden kommer ner.

Ser vi till utvecklingen för orderingången så var den negativ på 11 procent organiskt för helåret 2023 och minskningen var 8 procent totalt sett även för Q4. Orderstocken ligger på cirka 4,6 mdkr, motsvarande 94 procent av omsättningen. Majoriteten (62 procent) utgörs av samhällsfastigheter och 25 procent är kommersiella fastigheter följt av hyresbostäder på 11 procent och bostäder på 2 procent.

Inte uppenbart billig

Vi räknar med att omsättningen backar 10 procent i år och kanske 2-3 procent år 2025. Antar vi att marginalen kan förbättras mot 2,5 procent under 2025 så är ev/ebit 7,5x och p/e-talet landar kring 8x. Det är lågt i absoluta tal men inte särskilt mycket lägre än exempelvis NCC som handlas till p/e 10. Byggpartner ska också ha en rabatt givet den sura operativa utvecklingen sedan Sture Nilsson tog över samt att prognoserna är behäftade med stor osäkerhet. Det är svårt att bedöma om allt elände är rensat ur böckerna. Bakslag kan definitivt komma under året.

Just nu väntar vi och ser hur det går de kommande kvartalen innan vi vågar oss på ett köp.

Den här texten publicerades i tidningen Börsveckan i nummer 13 den 25 mars

.png)