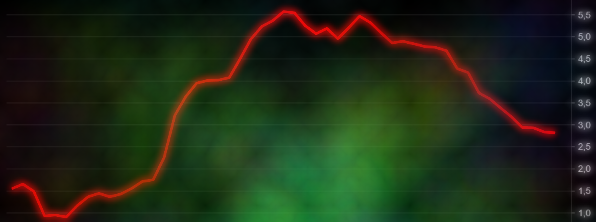

Under de senaste åren har Kone tampats med ökade kostnader på insatsvaror, frakter och en svag byggmarknad (speciellt i Kina som är en viktig marknad). Detta är några anledningar som fått aktien att gå ner. Nu kan förshoppningsvis Kina-vändningen vara nära och aktiens värdering har kommit ner.

I det senaste kvartalet, som släpptes i början av januari, minskade den översta raden med 3,5 procent där nedgången förklaras av valutaeffekter. I konstant valuta var försäljningen upp med knappt 1 procent. Sett till regioner var det APAC (Asien-Stillahavsregionen) som gick trögt med en omsättningsnedgång på 10 procent.

Det största affärsområdet ny utrustning, som står för 45 procent av försäljningen, minskade omsättningen med 16 procent (11 procent i konstant valuta) där Kina och Europa gick svagt. Däremot gick de övriga två segmenten, underhåll och modernisering, starkt. Det förstnämnda området växte med fem procent och det sistnämnda 16 procent.

På grund av bland annat prissättning, besparingsprogram och gynnsam försäljningsmix expanderade rörelsemarginalen till 12,8 procent (12,6 procent).

Orderingången i sista kvartalet ökade 5 procent men bortsett från valutaeffekter ökade den med hela 10,5 procent. Orderingången inom ny utrustning på den kinesiska marknaden ökade med över 30 procent vilket var riktigt starkt. Förhoppningsvis ligger det värsta i Kina nu bakom oss.

På helåret 2023 uppgick försäljningstillväxten, i konstant valuta, till 5 procent. Orderingången, som var svag under första halvåret, ökade med ungefär 1 procent på helåret samtidigt valde Kone att behålla utdelningen på samma nivå som ifjol.

Philippe Delorme, som tidigare arbetade på Schneider Electric, tillträdde vd-posten vid årsskiftet. Han guidar för att försäljningen ska vara stabil eller växa något under 2024. Samtidigt ska marginalerna förbättras under året.

Kone, som grundades 1910, har idag ett börsvärde på 22 miljarder euro och sedan årsskiftet är aktien ned 7 procent. Bolaget har över 60 000 medarbetare och huvudkontoret ligger i Esbo, Finland. Fjärde generationen Herlin är fortfarande storägare i bolaget. Ordförande Antti Herlin äger ungefär 23 procent av aktierna och har över 60 procent av rösterna.

På lång sikt är Kones målsättning att växa mer än den underliggande marknaden och ha en rörelsemarginal på 16 procent. Marginalmålet är ambitiöst och används främst för att sporra organisationen internt.

Eftersom stora delar av Kones komponenttillverkning är outsourcad finns det inte särskilt mycket fasta kostnader. Affärsmodellen blir kapitallätt och klarar därför av svängningar i efterfrågan på ett bra sätt där marginalerna inte imploderar. Kone får dessutom förskottsbetalningar vilket bidrar till negativt rörelsekapital. Summerar vi punkterna ovan blir Kone en kapitallätt kassaflödesmaskin med bra avkastning på kapitalet.

I Kina, som står för 25 procent av försäljningen, kommer runt 75 procent av omsättningen från ny utrustning och 25 procent från underhåll och modernisering. På den kinesiska marknaden är mindre än fem procent av Kones hissar och rulltrappor över 20 år. Här bör bolaget kunna skörda frukt när produkterna blir äldre.

Däremot är konkurrensen i Kina hård vilket gör att det finns risk att en tredje part tar över underhållskontrakten. Detta är ett problem som Kone försöker lösa genom att göra hissarna mer komplexa att underhålla. Dessutom uppger Kone att den hårda konkurrensen i Kina gör det svårt att få igenom prishöjningar.

Förutom risken att förlora underhållskontrakt finns det osäkerheter kring att byggmarknaden runt om i världen fortsätter att gå svagt. Dessutom finns en geopolitisk risk kopplat till den kinesiska marknaden.

Kone har en urstark balansräkning och direktavkastningen ligger idag på lite över 4 procent.

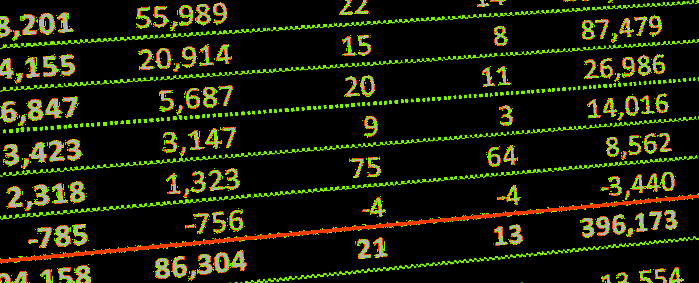

| Kone | 2024e | 2025e | 2026e |

| Oms till,% | 2 | 4 | 4 |

| Ebit marg,% | 12 | 12,6 | 13 |

| Ev/ebit | 15 | 14 | 13 |

| P/e | 21 | 19 | 18 |

På innevarande års prognoser handlas Kone-aktien till ev/ebit 15 och p/e 21. Under 2025 förväntas multiplarna falla till 14 respektive 21. I jämförelse med den amerikanska konkurrenten Otis ser Kone billigare ut. Otis har ett p/e-tal på 25.

Kvalitetsbolaget Kone är ingen tillväxtraket men har däremot en stabil affär som år efter år tuggar på bra. Nu tror vi att aktien kan ha bottnat för den här gången och lyfter rekommendationen till köp.

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| KONE Oyj | Köp | 43,19 | - |

.png)