Nyköpingsbolaget CTT Systems erbjuder bara två produkter. Allt för att lösa luftparadoxen i flygplan, en för torr luft i kabinen och kondens i flygkroppen. En högre luftfuktighet i kabinen skapar en bättre miljö för personal och passagerare medan mindre kondens minskar vikten på flyget och risken för elfel och slitage på komponenter.

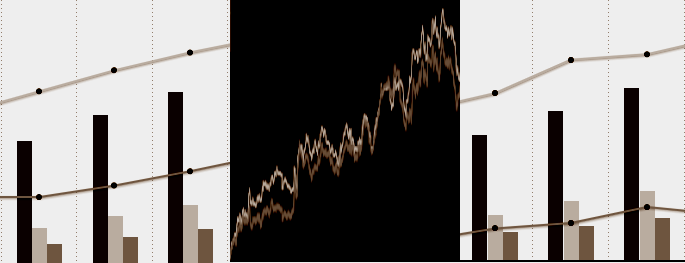

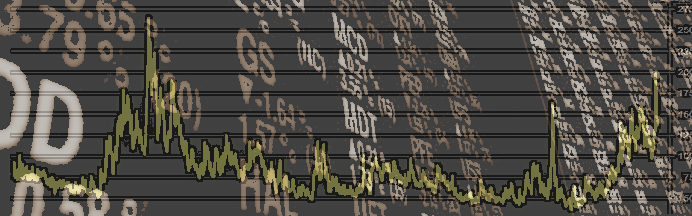

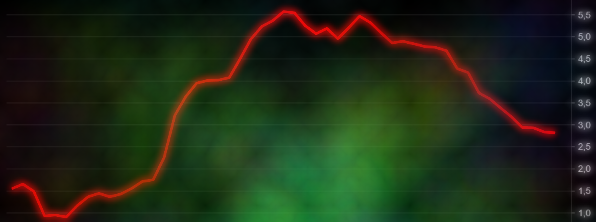

När kommersialiseringen tog ordentlig fart under 2015 växte vinsten kraftigt följande åren. Rekordåret 2019 rapporterades en vinst per aktie om drygt 7 kronor, att jämföra med 2015 då helårsvinsten var 1,7 kronor per aktie. Vinsttillväxten gav även genomslag i aktien som tiofaldigades mellan åren 2015 och 2020.

Källa: Bolaget

För CTT finns två avgörande intäktsdrivare: Tillverkningstakten hos flygbolagen och den installerade basens flygtimmar.

Efter rekordbeställningar från flygbolag till flygtillverkarna förväntas nu både Boeing och Airbus öka produktionstakten ordentligt. Senaste året har Boeing tillverkat en till två 787-flygplan per månad. Produktionstaken ökar succesivt och till 2025 är ambitionen att producera cirka tio per månad.

Redan nu vet CTT att två flygbolag valt att installera luftfuktare till passagerarkabinen i Airbus A350 och dessa förväntas levereras i 2025. Även China Southern Airlines och Turkish Airlines har sedan tidigare luftfuktare i Business Class på A350.

Enligt bolagets vd Henrik Höjer sätter flygtillverkarna hård press på underleverantörer för att möta den ökade produktionstaken. I CTT:s fall har de historiskt lyckats möta en betydligt högre efterfrågan på produkten och bedömer inte att det finns en kapacitetsbrist.

Fler flygtimmar innebär högre intäkter för CTT inom eftermarknadsförsäljningen. Delar av luftfuktaren måste bytas vart 4000 timme, vilket är cirka en gång per år för ett passagerarflygplan. Bolaget lämnar dessutom produktgaranti i fyra år och desto äldre den installerade basen blir, desto bättre möjligheter finns det för intäkter från reparationer och underhåll.

Källa: Bolaget

Eftermarknaden har studsat tillbaka ordentligt efter pandemin. En trög systemförsäljning i kombination med en växande eftermarknad har senaste åren inneburit att eftermarknaden stått för cirka 80 procent att totala intäkterna, vilket gett bra inslag på marginalutvecklingen. I tredje kvartalet rapporterades EBIT-marginalen till 41 procent.

Ambitionen är nu att systemförsäljningen, som dessutom är avgörande för en långsiktig tillväxt i eftermarknaden, ska bli en allt större del av intäkterna. I takt med en ökad systemförsäljning bör därför CTT:s marginaler försämras även om de sannolikt förblir på höga nivåer.

Försäljningen i tredje kvartalet rapporterades till 74 miljoner kronor, vilket innebar en valutajusterad tillväxt om 10 procent och i det högre intervallet om tidigare prognos. Per utgången av kvartalet hade bolaget en nettokassa om nästan 46 miljoner kronor.

De regulatoriska kraven inom flygindustrin är extrema, vilket talar för bolagets vallgravar mot konkurrenter, men också en risk i form av förändrade regleringar eller tröga processer vid produktförändringar. Förutom de regulatoriska riskerna har CTT för tillfället ett stort beroende av ett fåtal flygmodeller, vilket innebär att problem i specifika modeller kan slå hårt mot intjäningen.

Antar vi en relativt låg tillväxt i eftermarknaden på årsbasis och samtidigt vågar tro på bolagets ambition om en någorlunda jämn intäktsfördelning mellan systemförsäljning och eftermarknad är det inte omöjligt att de totala intäkterna hamnar över 600 miljoner för helåret 2025.

Med marginaler likt 2019 där intäktsfördelning var på jämna nivåer, bör vinsten innan finansnetto och skatter hamna på cirka 200 miljoner, vilket nästan är det dubbla från dagens nivåer på rullande tolv månader. I ett sådant scenario lär CTT:s börsvärde vara betydligt högre än dagens 2,7 miljarder kronor. Det skulle dessutom innebära att aktien idag handlas till cirka 17 gånger vinsten för 2025.

Placera skrev om aktien i början på maj och sedan dess har bolaget levererat två rapporter som pekar i rätt riktning.

En hög värdering tar emot, och än mer när det för tillfället finns många lågt värderade småbolag. Men vi lockas av möjligheterna till kraftig vinsttillväxt, behåller köprekommendationen och förbereder för en volatil resa i en illikvid aktie.

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| CTT Systems | Köp | 231,00 | - |