Tanken slog mig när Adyen presenterade de finansiella siffrorna för första halvåret. Investerare talar ofta och gärna om fördelen med en stark balansräkning. När marknaden blir utmanande, har bolag med stark balansräkning bäst möjlighet att överleva, och än bättre möjlighet att öka investeringstakten för att på så sätt vinna mark mot konkurrenter.

Trots att Adyen gjort precis det, ökat investeringstakten när konkurrenter haft det utmanande, valde aktiemarknaden att halvera börsvärdet på en månad. Det är lätt att bli förvirrad, men kanske kan vi lära oss av historien? Den tenderar att upprepa sig.

Det svenska betalbolaget Klarna, som verkar inom samma industri, är ännu inte börsnoterat. Klarnas vd Sebastian Siemiatkowski har flertalet gånger förklarat att den privata miljön passar bättre för Klarna då börsen har en för kortsiktig syn på företagande. När börsen pratar kvartalsiffror, vill han hellre prata om kundvärde och årtionden.

Att aktiemarknaden är av mer kortsiktig karaktär är svårt att argumentera emot. Vi kan däremot konstatera att många bolag på Stockholmsbörsen har varit stora globala framgångssagor som växt över en längre tid. Tack vare det har pensionssparare, privatinvesterare och andra investerare fått vara med när stora värden har skapats.

Börsens kortsiktighet kan vara till de långsiktiga investerarnas fördel, förutsatt att du får vara med. När Nordic Capital och Öhmangruppen bedömde att nätbanken Nordnet behövde göra stora satsningar på bland annat plattform, användarupplevelse och produktinnovation valde riskkapitalbolaget, tillsammans med Öhmangruppen, att köpa ut bolaget från börsen och istället göra investeringarna som krävdes i en privat miljö.

Ordförande Tom Dinkelspiel bedömde då att det krävdes investeringar om 200 – 300 miljoner kronor. Året innan hade Nordnet ett resultat efter skatt på nästan 220 miljoner kronor. På grund av investeringsbehovet skulle styrelsen behöva sänka utdelningsnivån, vilket enligt ordförande inte skulle uppskattas av marknaden. Aktiemarknadens reaktion på Adyens ökade investeringar styrker Tom Dinkelspiels tes.

Uppköpet gjordes till ett värde om 6,6 miljarder kronor. Tre år senare när investeringarna var gjorda och Nordnet senare återvände till en publik miljö gjordes det till en värdering om 24 miljarder kronor, en resa aktiemarknadens investerare gick miste om. Samma år hade Nordnet ett resultat efter skatt på nästan 1,2 miljarder kronor. Uppvärderingen förklaras sannolikt av både gjorde investeringar, vinstutvecklingen och andra externa faktorer.

Det finns dock exempel i närtid där riskkapitalbolag gjort investeringar på aktiemarknaden med ambitionen att höja börsvärdet och där övriga aktieägare varit med. I slutet på år 2020 köpte riskkapitaljätten EQT nästan 30 procent av kapitalet i Beijer Ref från Carrier Global Corporation. EQT förklarade då hur de såg fram emot att bli en aktiv och långsiktig ägare med ambitionen att stödja Beijer Refs fortsatta tillväxtresa, både genom förvärv och organiskt.

Beijer Ref har sedan EQT:s intåg som huvudägare, fram till dagens datum annonserat totalt 24 förvärv i bland annat Australien, Indien och Sydafrika. Beijer Refs börsvärde är idag större än vid EQTs intåg men frågan är till vilket pris det har uppnåtts. Den finansiella risken i bolaget har helt klart ökat de senaste åren.

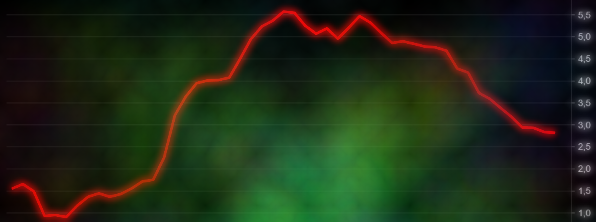

Den räntebärande skuldsättningen var per utgången av 2020 totalt 4 miljarder kronor (3 miljarder nettoskuld), och var per utgången av andra kvartalet nästan 11 miljarder kronor (8,9 miljarder nettoskuld).

Under året 2020 var den totala erlagda räntan 67 miljoner kronor, vilket kan jämföras med de 463 miljoner rullande 12 månader per utgången av andra kvartalet i år. Det ökade finansnettot förklaras av en högre skuldsättningsgrad i kombination med högre räntor. I andra kvartalet uppgick den organiska tillväxten till 2 procent, vilket kan jämföras med en organisk tillväxt om 16 procent för helåret 2022.

I mitten av juni i år sålde EQT Beijer Ref-aktier för totalt 5,6 miljarder kronor för att, enligt EQT, betala tillbaka pengarna till investerarna i fonden EQT IX, realisera en del av sin väsentligt ökade finansiella exponering samt bredda Beijer Refs ägarbas. Försäljningen var nästan 30 procent av EQT:s innehav i bolaget och gjordes till en rabatt om 7,2 procent jämfört med stängningskursen om 150,9 kronor. Idag handlas aktien på 122 kronor. I samband med försäljning förband sig EQT att inte sälja ytterligare aktier på 90 dagar, vilket innebär att de från 19 september har möjlighet att sälja fler aktier.

Samtliga i Beijer Refs koncernledning äger aktier i EQT:s Management Participation Program och bland majoriteten av ledningen råder total avsaknad av stamaktier i Beijer Ref. Det är inte svårt att fundera på det välkända citatet från Warren Buffets kompanjon Charlie Munger som lyder ”Show me the incentive, and I will show you the outcome”.

Vilka incitament som driver ledningen i Beijer Ref tåls att fundera på. Aktiemarknaden verkar ännu inte övertygad om att antalet förvärv i kombination med en ökad skuldsättning varit bästa receptet för långsiktigt värdeskapande. Det fungerade uppenbarligen i en lågräntemiljö, men vad händer framåt?

Trots en nedgång om nästan 16 procent i år handlas aktien till en vinstmultipel om 27 och en skuldjusterad EV/EBIT om 19. Börsen är som sagt ambivalent när det gäller värderingen av framtida vinster och sentimentet kring Beijer Ref kan förändras snabbt.

Fastighetsbolaget Balder är ett tydligt exempel på börsens ambivalens kring hur bolaget och dess framtida intjäning ska värderas. Vd och grundare Erik Selin har i olika sammanhang poängterat hur värderingen på Balder-aktien varierat under åren som börsnoterat bolag (börsnoterades 2005). Enligt honom skiljer sig börsens högsta och lägsta värdering av Balder-aktien tolv gånger.

Vid ingången av 2009 handlades Balder-aktien på 42 kronor. Samma år var förvaltningsresultatet 20 kronor per aktie, vilket värderade aktien till drygt 2 gånger förvaltningsresultatet. När Balder-aktien i slutet på 2021 stod som högst värderades aktien till 24 gånger förvaltningsresultatet. Idag värderas aktien till cirka 9 gånger det förväntade förvaltningsresultatet för innevarande år. Aktiemarknaden sätt att över tid prissätta i princip exakt samma bolag, fastigheter, ledning och en relativt odramatisk operativ verksamhet, är fascinerande och skapar långsiktiga möjligheter.

Hur ett bolag värderas på börsen styrs självklart av flertalet parametrar. Första tanken gällande värderingen av Balder är styrräntan med tanke på att bolagets karaktär där tillgångs- och skuldsidan är en väsentlig del av ett fastighetsbolag.

I december 2007 var Sveriges styrränta 4 procent och Balder-aktien handlades cirka 7 procent över det rapporterade substansvärdet. Idag har Sverige en styrränta på 3,75 procent och aktien handlas istället till en rabatt mot substansvärdet om cirka 50 procent.

Om vi nu konstaterar att det är flertalet parametrar som styr värderingen av aktier är det förmodligen klokt att hålla det någorlunda simpelt, vilket är lätt i teorin och svårt i praktiken.

Bolagen själva påverkas av flertalet externa faktorer som de själva har svårt att påverka, framförallt på kvartalsbasis. Att därför sträva efter att hitta bolag som kan kapitalisera på sin marknadsplats när alla stjärnor står rätt och samtidigt hålla någorlunda vinstnivåer när externa faktorer utmanar bör bli bra på sikt. När börsen är kortsiktig är det sällan fel att investera i bolagen med en tydlig vinsthistorik.

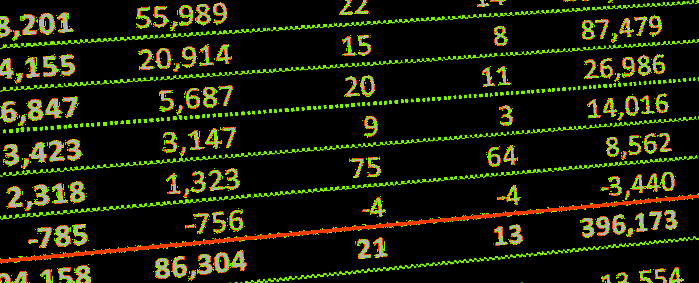

Beijer Ref förvärv december 2020 - augusti 2023 (Källa: bolaget).

| Antal | Datum PM | Andel förv. aktier | Bolagsnamn | Land |

| 1 | 2020-12-18 | 80% | Sinclair Global Group | Tjeckien |

| 2 | 2021-01-27 | 100% | Complete Air Supply | Australien |

| 3 | 2021-02-26 | 60% | Coolair Klimasysteme | Tyskland |

| 4 | 2021-07-01 | ökning över 50% | Fenagy | Danmark |

| 5 | 2021-07-12 | 80% | Inventor | Grekland |

| 6 | 2021-07-30 | 100% | Froid et Clim Distribution | Distribution |

| 7 | 2021-09-01 | 100% | Amcor | Australien |

| 8 | 2021-10-01 | 100% | Airstream | Australien |

| 9 | 2021-12-01 | 100% | Clima Solutions | Australien |

| 10 | 2021-12-01 | 100% | Albury | Australien |

| 11 | 2022-01-11 | 80% | Deltron | Kroatien |

| 12 | 2022-04-01 | 100% | GMR Supplies | Austalien |

| 13 | 2022-04-01 | 100% | Mackay Air Supply | Australien |

| 14 | 2022-08-01 | 85% | EID | Frankrike |

| 15 | 2022-09-19 | 51% | AAD | Australien |

| 16 | 2022-09-19 | 51% | HVAC Consolidated | Australien |

| 17 | 2022-09-21 | 100% | Transport Cooling | Sydafrika |

| 18 | 2022-10-04 | 80% | Easy Air Condition | England |

| 19 | 2022-12-15 | 100% | Heritage Distrubition | USA |

| 20 | 2023-04-05 | 100% | Shravan Engineering | Indien |

| 21 | 2023-04-25 | 70% | Condex | Bulgarien |

| 22 | 2023-06-01 | 100% | CFD | Frankrike |

| 23 | 2023-07-03 | 100% | Industrifiber | Norge |

| 24 | 2023-07-27 | 100% | DS Maref | Sydkorea |

.png)