Ett sätt för oss på Börsveckan att vaska fram köpvärda aktier är bland annat genom att göra olika typer av screenings, eller sållningar på svenska, där vi i grund och botten ställer upp vissa på förhand fastställda kriterier kring nyckeltal och drar fram siffror från databasen Factset för att få en stor bruttolista att utgå från. Häromveckan kikade min kollega Peter Hedlund på en ”omvänd” Nifty Fifty-lista på svenska bolag där man kunde få fin tillväxt till låg prislapp och där utgångspunkten var det så kallade PEG-talet och prognoser på vinsttillväxten de kommande tre åren. Läs gärna den krönikan som publicerades i BV 23-14.

En annan screening som vi gör lite då och då är en sådan som utgår från bolag med högst förväntad vinsttillväxt för innevarande år och där vi också kombinerar detta med lägst möjligast p/e-tal för innevarande år.

Den här texten publicerades i tidningen Börsveckan i nummer 16 den 17 april

Detta är ett enkelt sätt att snabbt sondera terrängen och se vilka bolag som kan erbjuda hög potential om marknadens estimat slår in korrekt. Men det är också en lista som tenderar att innehålla bolag som kan klassas som värdefällor där estimaten ligger för högt och där det är rimligt att anta att dessa säkerligen kommer att justeras ner med tiden, eller där p/e-talet aldrig kan bli för hög givet inneboende risker i branschen etc, såsom avsaknad av vallgravar, tuff konkurrens, teknikförändringar som ritar om kartan fullständigt osv.

Den här typen av fall har vi sett historiskt och det lär vi fortsättningsvis också se, inte minst i det förändrade räntelandskapet som förändrat förutsättningarna för tillväxt för många branscher, i synnerhet kapitalintensiva sådana, men som också som sig bör medverkar till att hålla värderingarna lägre allt annat lika då avkastningskravet stiger, eller det som också kallas för kalkylräntan.

Kalkylräntan är typiskt sett det som man bygger en investering på och bestäms av tre olika faktorer;

1 Den faktiska kostnaden för kapital, dvs lånekostnaden och avkastningskravet på eget kapital

2 Avkastningen på alternativa investeringar. Här kan nämnas obligationsmarknaden, ränteinvesteringar etc som blivit attraktiva med högre räntor

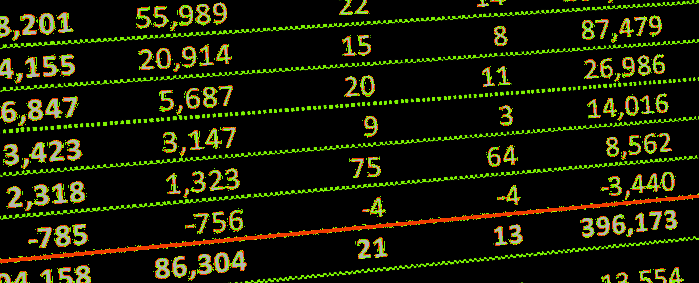

3 Riskerna med investeringen. Ju högre risk, desto högre kalkylränta Allt detta vägs ihop till en så kallad kalkylränta kan man säga. Nu ska vi inte sväva för långt ut i redovisningsrymden då den är oändlig. Låt oss gå tillbaka till vår screening där jag som sagt tagit fram en lista från Factset, tagit bort icke-rörelsedrivna bolag och tagit bort bolag med färre estimat än 2. Jag tar bort alla bolag som inte förväntas öka vinsten per aktie (EPS) med mer än 15 procent under 2023. Och därefter sorterar jag kvarvarande bolag utefter lägst p/e-tal för 2023. Hela listan finns på sidan 15 men här nedan kan ses topp 10 listan.

Gemensamt för dessa bolag är alltså att vinsttillväxten är hög men där det av någon anledning inte premierades av marknaden. Och detta i sig tycker jag utgör ett intressant läge. Antingen kommer marknaden få fel i sin bedömning, eller så kommer vinstprognoserna behöva justeras ner kraftigt av analytikerna. Oavsett vilket så är det spännande nog för de som älskar att nörda ner sig i enskilda bolag.

Är det någonting som är säkert så är det att kursutvecklingen över tid styrs av just vinsttillväxten, även om multipelexpansion/kontraktion är synnerligen kraftfullt i det korta perspektivet. Det sistnämnda innebär hur mycket investerare är beredda att betala för varje vinstkrona vilket kan ses i det klassiska Price/Earnings-talet (p/e).

P/e-talet kan förstås variera över tid, både för börsen som helhet men även för enskilda aktier och branscher. För att förenkla så brukar ett slags genomsnitt för börsen ligga kring p/e 15 över tid. Men mycket handlar om var i konjunkturcykeln man befinner sig och hur räntenivåerna ser ut, vad det rör sig om för bransch, bolagets mognadsfas, ledningens skicklighet osv.

Den här texten publicerades i tidningen Börsveckan i nummer 16 den 17 april

Om vinsttillväxten väntas vara hög de kommande åren så kan ett högt p/e-tal vara motiverat. Om vinsterna däremot väntas falla så vill man betala ett så lågt p/e-tal som möjligt.

Överst på listan finner vi tre problembolag; Humana där tillståndet för assistansverksamheten drogs in nyligen, Desenio med en livsfarligt hög skuldsättning och vikande lönsamhet och Wästbygg som kämpar rejält i motvind på en tuff byggmarknad och där historiken inte är särskilt imponerande heller med en rörelseförlust på 50 Mkr under 2022.

Å andra sidan finns några intressanta bolag där vi har köp och som också fanns med på Peters lista senast; Raketech (se BV 22-41), Qleanair som börjar se intressant ut efter kursnedgången (inget färskt köpråd dock) och Ambea (köp i BV 23-09) som verkar på en tuff marknad men som ändå ser lite väl billig ut. Men överlag är vi mer avvaktande än positiva till topp 10 listan.

Se detta som inspiration till vidare analys i de enskilda aktierna. Kika gärna i vårt stora arkiv för de senaste analyserna för varje bolag. Trevlig läsning!

| Bolag | P/E 23 | P/E 24 | EV/EBIT 23 | EV/EBIT 24 | YIELD 23 | YIELD 24 | EPS tillväxt |

| Humana | 4,2 | 3,5 | 13,4 | 12,1 | 1,0 | 5,1 | 20% |

| Desenio | 4,2 | 3,0 | 10,5 | 8,0 | 0,0 | 0,0 | 37% |

| Wästbygg | 5,9 | 4,8 | 9,8 | 7,8 | 8,0 | 8,6 | 24% |

| Raketech | 6,7 | 5,2 | 5,4 | 3,9 | 6,5 | 8,4 | 30% |

| QleanAir | 6,7 | 4,7 | 6,0 | 4,0 | 3,9 | 7,6 | 44% |

| Bergs Timber | 7,4 | 5,4 | 5,7 | 3,8 | 5,5 | 6,3 | 38% |

| Ambea | 7,4 | 5,9 | 15,8 | 13,1 | 3,6 | 4,4 | 27% |

| Storskogen | 7,6 | 6,6 | 10,1 | 8,4 | 1,0 | 1,3 | 15% |

| Dustin | 7,6 | 5,6 | 11,3 | 8,4 | 6,2 | 10,2 | 35% |

| AcadeMedia | 8,0 | 6,6 | 13,0 | 10,8 | 4,0 | 4,6 | 21% |

| Netel | 8,0 | 6,9 | 8,2 | 6,9 | 4,6 | 5,7 | 16% |

| Byggmax | 8,5 | 6,7 | 12,7 | 10,1 | 8,6 | 5,9 | 27% |

| Kjell Group | 8,8 | 6,7 | 10,2 | 7,4 | 5,6 | 8,0 | 30% |

| Bulten | 8,8 | 7,4 | 7,2 | 6,2 | 4,2 | 5,1 | 19% |

| Projektengagemang | 8,9 | 7,0 | 11,0 | 8,5 | 4,6 | 6,2 | 26% |

| Bolag | P/E 23 | P/E 24 | EV/EBIT 23 | EV/EBIT 24 | YIELD 23 | YIELD 24 | EPS tillväxt |

| Scandic Hotels | 9,0 | 7,6 | 29,8 | 26,8 | 3,5 | 4,4 | 19% |

| Media and Games Invest | 9,3 | 6,3 | 6,8 | 5,6 | 0,0 | 0,0 | 46% |

| Transtema | 9,6 | 7,9 | 7,6 | 6,2 | 0,0 | 0,0 | 22% |

| G5 Entertainment | 9,7 | 8,4 | 7,7 | 6,0 | 4,0 | 4,2 | 16% |

| Arise | 9,7 | 5,1 | 8,9 | 4,1 | 0,0 | 0,0 | 92% |

| Embellence | 9,8 | 7,1 | 8,0 | 5,7 | 3,8 | 4,8 | 37% |

| Bjorn Borg | 10,0 | 8,1 | 8,0 | 5,9 | 5,5 | 5,5 | 23% |

| Duni | 10,1 | 8,5 | 8,4 | 6,3 | 4,6 | 5,7 | 18% |

| Ericsson | 10,2 | 8,3 | 5,7 | 4,4 | 5,0 | 5,4 | 23% |

| Sinch | 10,2 | 8,7 | 16,3 | 12,8 | 0,0 | 0,0 | 18% |

| Tempest Security | 10,3 | 5,8 | 7,9 | 4,2 | 0,0 | 0,0 | 77% |

| Eolus Vind | 10,5 | 6,8 | 7,0 | 4,0 | 2,6 | 2,4 | 55% |

| Securitas | 10,6 | 8,3 | 10,1 | 8,7 | 4,6 | 5,2 | 27% |

| Dometic | 11,1 | 9,0 | 11,1 | 8,7 | 3,3 | 4,4 | 23% |

| BE Group | 11,5 | 7,2 | 13,0 | 8,4 | 4,0 | 4,5 | 58% |

| Balco Group | 11,7 | 9,4 | 9,5 | 7,6 | 3,7 | 4,2 | 24% |

| Volvo Car | 11,7 | 8,2 | 11,4 | 8,7 | 0,1 | 0,9 | 43% |

| Christian Berner | 11,8 | 10,1 | 10,8 | 9,0 | 3,4 | 4,0 | 18% |

| Jetpak | 11,9 | 10,2 | 8,3 | 6,8 | 4,2 | 4,9 | 17% |

| Granges | 11,9 | 8,2 | 10,5 | 7,9 | 3,8 | 4,5 | 45% |

| Viva Wine | 12,0 | 9,7 | 15,0 | 10,5 | 3,8 | 4,4 | 24% |

| Haypp Group | 12,0 | 8,7 | 22,3 | 10,9 | 0,0 | 0,0 | 38% |

| Midsona | 12,3 | 7,6 | 10,5 | 6,4 | 0,0 | 3,9 | 62% |

| BHG Group | 12,4 | 6,2 | 18,3 | 10,1 | 0,0 | 0,0 | 98% |

| Boule Diagnostics | 12,4 | 9,8 | 8,5 | 6,7 | 2,6 | 3,2 | 26% |

| ADDvise | 12,4 | 10,4 | 10,7 | 9,8 | 0,0 | 0,0 | 20% |

| Scandi Standard | 13,1 | 10,7 | 12,0 | 10,3 | 4,3 | 5,3 | 22% |

| Attendo | 13,2 | 8,1 | 18,4 | 14,6 | 2,3 | 3,6 | 63% |

| SKF | 13,2 | 11,5 | 9,5 | 8,2 | 3,7 | 3,9 | 15% |

| Fenix Outdoor | 13,2 | 11,3 | 9,9 | 7,5 | 2,7 | 3,0 | 16% |

| Beijer Electronics | 13,3 | 10,9 | 11,2 | 8,5 | 1,5 | 2,0 | 22% |

| B3 Consulting | 13,3 | 11,2 | 10,5 | 8,6 | 4,4 | 5,0 | 19% |

| RugVista | 13,5 | 11,5 | 8,4 | 6,8 | 3,7 | 4,4 | 17% |

| Inission | 13,6 | 11,0 | 11,5 | 10,3 | 2,2 | 2,7 | 23% |

| Physitrack | 13,6 | 6,8 | 14,5 | 7,0 | 0,0 | 0,0 | 100% |

| SinterCast | 13,8 | 11,3 | 14,2 | 11,5 | 7,3 | 8,7 | 22% |

| RVRC Holding | 13,9 | 11,7 | 10,3 | 8,0 | 2,9 | 3,8 | 19% |

| Alcadon | 14,5 | 11,4 | 13,1 | 10,6 | 0,7 | 0,9 | 27% |

| Lindab | 14,9 | 12,8 | 13,0 | 10,5 | 2,8 | 3,2 | 16% |

| CTEK | 15,0 | 9,8 | 20,2 | 12,6 | 1,4 | 2,5 | 53% |

| AFRY | 15,3 | 13,4 | 14,5 | 12,3 | 3,4 | 3,8 | 15% |

| Better Collective | 15,4 | 12,1 | 13,7 | 10,3 | 1,6 | 2,1 | 27% |

| Knowit | 15,5 | 12,8 | 12,6 | 10,1 | 3,8 | 4,0 | 21% |

| Arla Plast | 16,0 | 13,9 | 12,3 | 10,2 | 3,1 | 3,4 | 15% |

| Karnov Group | 16,0 | 13,9 | 18,7 | 14,8 | 0,7 | 1,5 | 16% |

| Nederman | 16,3 | 14,0 | 13,3 | 11,1 | 2,3 | 2,4 | 16% |

| Awardit | 16,4 | 12,8 | 12,7 | 9,3 | 1,6 | 1,8 | 29% |

| Clas Ohlson | 16,6 | 11,8 | 16,2 | 10,9 | 5,2 | 7,0 | 40% |

| Truecaller | 16,8 | 12,5 | 10,9 | 7,6 | 0,0 | 0,0 | 35% |

| Synsam | 17,2 | 12,3 | 14,2 | 11,0 | 4,1 | 5,2 | 40% |

| Husqvarna | 17,5 | 13,7 | 14,3 | 11,5 | 3,5 | 3,8 | 27% |

| Hanza | 17,5 | 14,5 | 14,7 | 12,4 | 1,3 | 1,6 | 21% |

| Sdiptech | 17,6 | 15,2 | 15,9 | 13,8 | 0,0 | 0,0 | 16% |

| Telia Company | 17,7 | 15,3 | 16,7 | 14,8 | 7,6 | 7,8 | 15% |

| EQT | 17,7 | 14,7 | 15,8 | 13,0 | 1,8 | 2,1 | 20% |

| Nobia | 17,8 | 10,8 | 23,8 | 12,7 | 1,4 | 5,6 | 65% |

| Essity | 18,0 | 15,5 | 15,0 | 12,7 | 2,6 | 2,8 | 16% |

| Enea | 18,2 | 15,2 | 17,1 | 13,2 | 0,0 | 0,0 | 19% |

| BYGGFAKTA | 18,4 | 15,0 | 22,5 | 16,6 | 0,0 | 0,0 | 23% |

| Vestum | 18,7 | 13,4 | 18,9 | 14,5 | 0,0 | 0,0 | 40% |

| Munters | 19,3 | 13,3 | 15,5 | 10,9 | 1,5 | 2,0 | 45% |

| Nolato | 19,4 | 15,0 | 16,2 | 12,3 | 4,0 | 3,8 | 29% |

| Permascand | 19,5 | 12,6 | 14,0 | 9,3 | 0,0 | 0,0 | 55% |

| Arjo | 19,7 | 14,7 | 17,4 | 13,5 | 2,4 | 3,0 | 34% |

| Micro Systemation | 20,5 | 15,8 | 14,1 | 10,7 | 4,4 | 4,8 | 30% |

| Electrolux | 20,7 | 8,1 | 13,6 | 7,4 | 3,9 | 6,3 | 155% |

| Electrolux Professional | 21,0 | 17,7 | 15,3 | 12,8 | 1,6 | 1,9 | 18% |

| Hexatronic | 21,5 | 17,6 | 17,0 | 13,5 | 0,1 | 0,1 | 22% |

| SOBI | 22,0 | 17,6 | 17,2 | 14,7 | 0,0 | 0,0 | 25% |

| Thule | 22,6 | 17,9 | 18,1 | 14,3 | 3,6 | 4,4 | 26% |

| OX2 | 22,7 | 13,1 | 14,9 | 8,0 | 0,4 | 0,9 | 74% |

| Vimian | 22,9 | 17,8 | 19,0 | 13,7 | 0,0 | 0,0 | 28% |

| Sensys Gatso Group AB | 23,7 | 14,4 | 16,5 | 10,3 | 0,0 | 0,0 | 65% |

| Norva24 Group AB | 23,8 | 20,7 | 19,8 | 17,0 | 0,0 | 0,0 | 15% |

| H&M Hennes & Mauritz AB Class B | 25,2 | 17,7 | 17,1 | 12,0 | 5,0 | 5,4 | 43% |

| C-Rad AB Class B | 25,3 | 14,9 | 17,5 | 9,7 | 0,0 | 0,0 | 69% |

| Exsitec Holding AB | 25,8 | 22,0 | 23,4 | 16,7 | 3,3 | 3,1 | 17% |

| GARO AB | 26,6 | 18,2 | 20,5 | 14,1 | 1,8 | 2,8 | 46% |

| Elekta AB Class B | 26,9 | 19,2 | 26,1 | 15,1 | 2,7 | 3,3 | 40% |

| CTT Systems AB | 27,6 | 20,5 | 19,6 | 15,0 | 2,7 | 3,6 | 35% |

| Pricer AB Class B | 28,8 | 14,1 | 19,6 | 10,6 | 0,0 | 4,0 | 104% |

| Swedencare AB | 29,0 | 17,7 | 23,3 | 15,3 | 1,3 | 2,2 | 64% |

| K-Fast Holding AB Class B | 29,2 | 25,1 | 37,3 | 32,1 | 0,0 | 0,0 | 16% |

| Waystream Holding AB | 29,5 | 18,4 | 22,1 | 14,2 | 1,0 | 1,0 | 60% |

| Tobii Dynavox AB | 29,9 | 19,5 | 22,2 | 15,2 | 0,0 | 0,0 | 53% |

| Mycronic AB | 29,9 | 22,6 | 22,7 | 16,2 | 1,7 | 1,9 | 32% |

.png)