En trogen läsare hörde av sig häromveckan med frågan om det går att lista vilka ”börsens bästa bolag” är. Han tipsade om att man kan analysera det viktiga nyckeltalet ROE, eller ”räntabilitet på eget kapital” på ren svenska, ur ett längre tidsperspektiv då detta nyckeltal torde berätta mycket om hur bolagets ledning förvaltar aktieägarnas kapital. De bolag som presterar bäst över tid borde också förtjäna en högre värdering, allt annat lika.

Den här texten publicerades i tidningen Börsveckan i nummer 36 den 5 september

Det är en bra och viktig poäng och något vi också ofta tänker på väldigt mycket i våra enskilda bolagsanalyser. ROE beräknas genom att dividera bolagets nettovinst mot det egna kapitalet. Om vinsten är 100 Mkr och det egna kapitalet är 1000 Mkr så blir ROE 10% (100/1000=0,1). ROE beräknas oftast genom att använda ett genomsnitt av det egna kapitalet över en viss period, som exempelvis 1 år, då enskilda kvartal kan vara missvisande. Exempelvis tar man då det egna kapitalet över fyra kvartal i genomsnitt och mäter ROE genom att ta nettovinsten det aktuella året.

Då det egna kapitalet i sin tur är skillnaden mellan tillgångarna i bolaget minus skulderna så kan man också se detta nyckeltal som räntabilitet på nettotillgångarna. Oavsett hur man definierar detta nyckeltal så kan man kort sagt säga att den mäter hur pass effektivt ledningen förvaltar aktieägarnas pengar och det är ju förstås bland det viktigaste man ska titta på som passiv investerare i börsbolag.

Det är dock också viktigt att lyfta fram att ROE kan variera väldigt mycket beroende på vilken bransch det rör sig om. Kapitalintensiva branscher, såsom fastigheter och bank, har typiskt sett lägre ROE än tjänstemannadrivna bolag med förhållandevis ”små” balansräkningar såsom bemanningsbolag som inte kräver särskilt mycket kapital.

Därför är det också viktigt att man sorterar ROE baserat på branscher och inte blandar äpplen med päron. Det går inte att säga att ett fastighetsbolag är mindre välskött eller effektivt än ett konsultbolag baserat på enbart mätning av ROE. Däremot ska man gärna mäta fastighetsbolagen mot varandra, eller konsulterna mot varandra, på basis av ROE. Och gärna då i minst 5 år, kanske uppåt 10 år, för att bedöma skillnaderna mer exakt.

En annan viktig sak att tänka på är att ROE har vissa nackdelar som mått och bör därför kompletteras med andra nyckeltal. Som exempel kan nämnas att om ett bolag är högt skuldsatt så kan ROE framstå som väldigt bra då man som sagt mäter mot det egna kapitalet. Här ska man kanske komplettera med soliditetsmåttet, dvs hur hög andel eget kapital bolaget har i relation till balansomslutningen (totala tillgångar).

Vill man dra det ännu längre så är räntabilitet på sysselsatt kapital, räntabilitet på investerat kapital och på operativt kapital också mycket intressanta, men för enkelhetensskull så håller vi oss just nu till ROE.

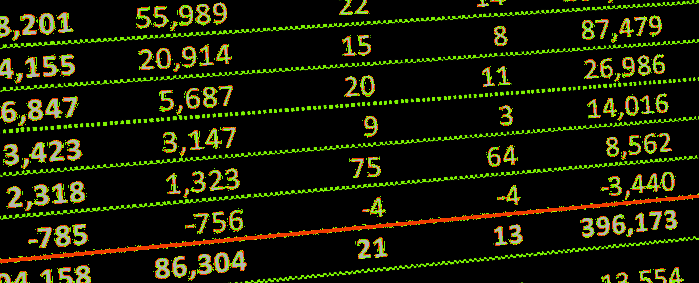

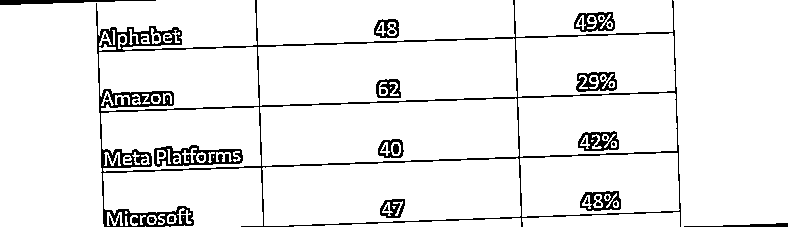

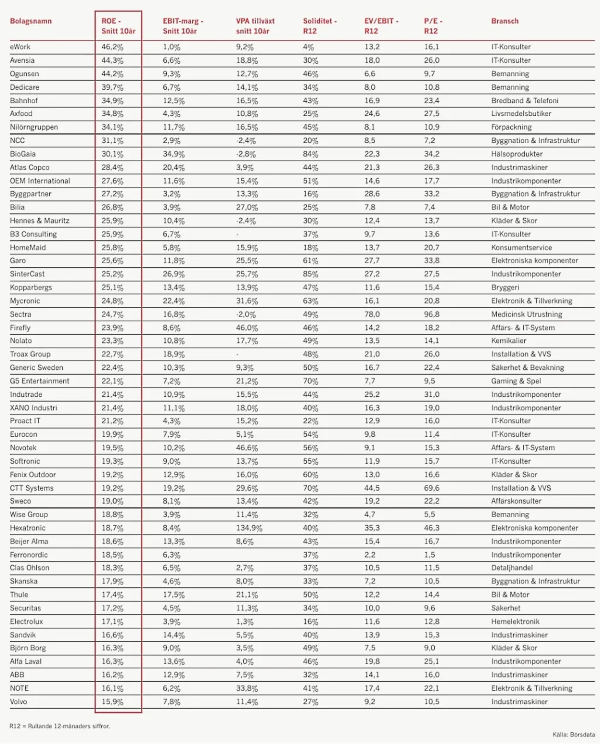

I denna screening från eminenta Börsdata sorterar vi de 50 främsta svenska börsbolagen baserat på högst genomsnittlig ROE över 10 år. Listan toppas av fyra bemanningsbolag och konsultfirmor som drivs med relativt låg soliditet. Vi ser också att samtliga fyra har en stark tillväxt i vinst per aktie de senaste tio åren samt handlas ganska beskedligt sett till ev/ebit på rullande 12 månaders basis.

Bahnhof på plats fem är också ett bolag vi nyligen köpstämplat och som haft ett starkt track record. Intressant är att man haft en tillväxt i vinst per aktie (VPA) på utomordentliga 17 procent per år, i princip helt organiskt, och en hög ROE genomgående.

Se på denna lista för att inspireras. Många av dessa bolag har vi ganska färska analyser på också som hittas i arkivet på vår hemsida. Samtliga topp 20 på listan känns riktigt välskötta och även om historiken inte säger något om framtiden så är den en viktig indikation på att bolagen i fråga gör saker och ting rätt.

En viktig brasklapp och ett par fallgropar att fundera kring är skillnaden mellan bolag och aktie samt historiskt utfall kontra framtiden. Ett bolag med utomordentligt hög ROE värderas troligen högt och betalar du 10 gånger det egna kapitalet för en aktie i ett bolag med säg 30 procents ROE blir din implicita ROE på investeringen bara 3 procent för stunden. Om bolaget däremot har uthållig potential för att återinvestera kommande vinster till en lika hög avkastning kan aktien motivera den höga värderingen då aktiens avkastning stiger kraftigt över längre tidsperioder. Om ROE dock trendar nedåt så kan det vara ett tecken på att investeringarna inte bär frukt som det har brukat göra och att bolaget närmar sig en mogen fas där värderingen av det egna kapitalet också bör komma ned.

Den här texten publicerades i tidningen Börsveckan i nummer 36 den 5 september

Slutligen så gläder det mig att kunna meddela att vi nu har lanserat en ny e-tidning på vår hemsida och även en ny Börsveckan-app (laddas ner där appar finns). Dessa nyheter kommer att ge alla prenumeranter en bättre läsarupplevelse digitalt. Papperstidningen kommer vi behålla, det är många av våra läsare som uppskattar att få tidningen i brevlådan.

Så läs på sidan 11 hur Du enkelt går tillväga för att ta del av den nya e-tidningen samt hur Du kan läsa Börsveckan direkt i appen på din smartphone. Har du några frågor eller synpunkter, tveka inte att maila oss på redaktionen@borsveckan.se.