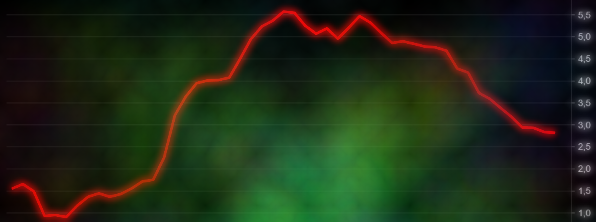

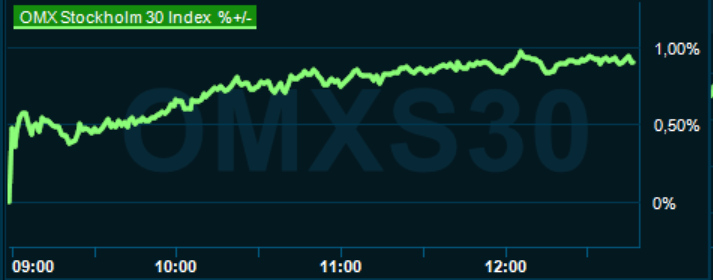

Börsen fick en svag start i maj och länge hade den svenska aktiemarknaden svårt att hitta en ordentlig färdriktning. Mot slutet av månaden vände dock humöret upp och vi fick se en stark avslutning. Sammantaget har börsmånaden maj gett en uppgång på cirka 2 procent, inklusive utdelningar.

Ett skäl till att majbörsen utvecklades hyggligt, framför allt mot slutet av månaden, var att finansmarknadens oro inför den stundade brittiska omröstningen kring EU-medlemskapet började avta.

Men fortfarande är osäkerheten kring slutresultatet stort och det här kommer att vara en viktig faktor för finansmarknaden ända fram till avgörandet den 23 juni. Säkrast är att räkna med relativt stora skiften i riskaptiten i takt med att resultaten från olika opinionsundersökningar presenteras.

Ett ytterligare skäl till att riskaptiten återvände mot slutet av maj var att de amerikanska hushållen visat stigande konsumtionsvilja. Det har gett utslag både i detaljhandeln och på bostadsmarknaden. Piggare hushåll har inneburit att den räntehöjning under sommaren, som Federal Reserve ganska tydligt annonserat, inte skapat någon större finansoro. Tvärtom har signalerna tagits som intäkt för att amerikansk ekonomi rör sig åt rätt håll.

En tredje faktor är att det stigande oljepriset setts som något positivt. Högre oljepris betyder att oljeländerna inte behöver sälja av lika mycket av sina finansiella tillgångar för att täppa till stora budgetunderskott.

När vi nu blickar fram mot sommarbörsen ser det visserligen hyggligt stabilt ut på finansmarknaderna. Samtidigt går vi in i en period som under senare år präglats av ganska svag börsutveckling. Det är en faktor som vi på Placera tycker är värt att ta i beaktning nu när osäkerheten kring den framtida riskviljan på finansmarknaden är så pass stor.

Den brittiska folkomröstningen 23 juni riskerar att lägga sordin på junibörsen men om britterna röstar för att stanna kvar i EU lär det bidra till ett mindre lättnadsrally. I avvaktan på slutresultatet kan det ändå vara på sin plats att dra ner på risken i sin placeringsportfölj.

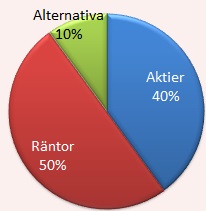

Vi väljer därför att dra ner aktieandelen i vårt allokeringsförslag från 60 till 40 procent. Det är en andel som kan vara värd att öka på efter den brittiska folkomröstningen.

Men det är inte bara en eventuell Brexit som gör oss lite försiktigare inför sommaren.

Den globala konjunkturen fortsätter dessutom att utvecklas svagt. I EMU-området har det visserligen kommit en del positiva överraskningar men fortfarande är tillväxten plågsamt låg. ECB:s penningpolitiska stimulanslåda ekar dessutom allt tommare samtidigt som det finanspolitiska utrymmet är mycket begränsat. Något vidare konjunkturlyft är därmed inte att vänta och det lär bidra till fortsatta svårigheter för svenska exportföretag.

En kommande amerikansk räntehöjning riskerar också att ställa med viss oro på finansmarknaderna i takt med att vi närmar oss förverkligandet. Visserligen ska inte en räntehöjning med 0,25 procentenheter kunna stjälpa den amerikanska konjunkturen men vi tycker ändå att den grundläggande styrkan i amerikansk ekonomi fortfarande saknas.

Det har redan kommit små tecken på ökad osäkerhet hos de amerikanska hushållen. Presidentsvalskampanjen med två mycket illa omtyckta kandidater riskerar att lägga sordin på stämningen framöver. Dessutom stiger det viktiga bensinpriset.

Kinas ekonomi visar lite större stabilitet men tillväxttakten är fortsatt dämpad, i alla fall i jämförelse med tidigare år. Vi tror att kinesisk ekonomi fortsätter att traggla sig framåt men att det inte blir något konjunkturlyft. Dessutom brottas landet med finansbubblor och kapitalflykten från landet kan säkert ta förnyad fart.

Att den svenska ekonomi går som tåget är visserligen en positiv faktor men har egentligen ganska liten bäring på börsutvecklingen i stort. Snarare kan det bli en negativ faktor om kronan, som många tror, åter börjar stärkas.

Sammantaget tycks det därmed saknas förutsättningar för en mer långvarig börsuppgång och eftersom vi går in i en osäker börsperiod kan det vara lämpligt att dra ner på risken.

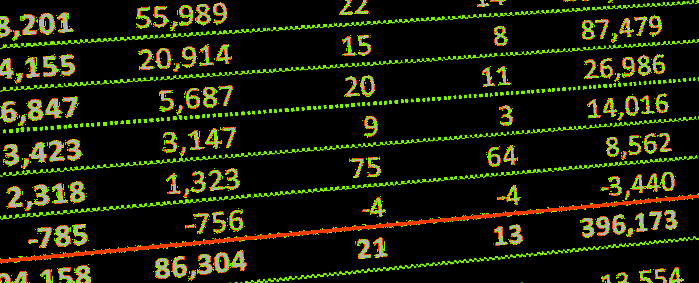

Vårt allokeringsförlag för maj månad blir därmed 40 procent aktier, 50 procent ränteplaceringar och 10 procent i alternativa investeringar.

Vårt allokeringsförlag för maj månad blir därmed 40 procent aktier, 50 procent ränteplaceringar och 10 procent i alternativa investeringar.

Vår alternativa investering fick visserligen en mycket svag start men det ska främst ses som en långsiktig placering.

För aktie och fondplaceringar hänvisar vi till våra listor över tio köpvärda aktier i juni samt tio köpvärda fonder i juni.

För taktiska val på börsen hänvisar vi till Tomas Linnalas Börssyn för juni.

.png)