Den här analysen publicerades i tidningen Börsveckan i nummer 35 den 24 augusti. Läs mer om Börsveckan.

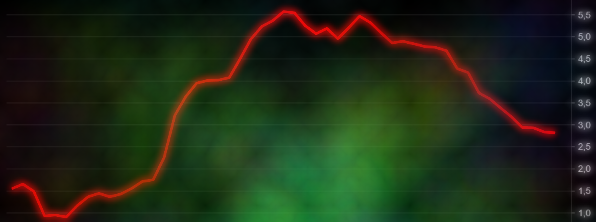

Intrum Justitia har haft ett starkt 2015 på börsen med en uppgång på 25 procent. Bakgrunden är att den inbromsning i vinstökningarna som analytikerkåren väntat sig inte hittills lyser med sin frånvaro.

Bolaget redovisade till exempel ett rörelseresultat för andra kvartalet på 455 Mkr vilket kan jämföras med att analytikerna räknat med 399 Mkr. Alltså 12 procent bättre än väntat. En del av förklaringen ligger i valutaeffekter och att Intrum skrivit upp värdet på sin skuldbok, då inkasseringen går bättre än antaget. Det kan ses som engångseffekter.

Men också utan detta var vinsten god, och cirka 11 procent högre än samma kvartal 2014.

De senaste tolv månaderna har Intrum intäkter på 5 525 Mkr, en rörelsevinst om 1 562 Mkr (28,3% marginal) och tjänar 15,55 kr/aktie. Det rullande p/e-talet ligger på 18,5 till dagskursen 287 kr för aktien. Organiskt växer företaget runt 5 procent medan rörelsevinsten stiger med 11-12 procent, rensat för valuta och omvärderingseffekter, under de senaste kvartalen.

Båda Intrums ben bidrar till tillväxten. Inkasso för externa kunder (affärsområdet CMS) ökar sitt verksamhetsresultat med 9 procent till 991 i senaste kvartalet medan investeringsrörelsen (affärsområdet PD) ökar 22 procent till 1 272 Mkr. Vinstmotorn är fortfarande köp av förfallna fordringar (PD), alltså. Trenden består dock med fallande nyinvesteringarna i förfallna fordringar. Hittills i år har bolaget investerat 898 Mkr vilket är 18 procent mindre än samma period 2014.

Det är fortfarande tillräckligt för att den totala skuldportföljen ska växa. Per halvårsskiftet uppgick den till 6543 Mkr, vilket var 7 procent mer än samma tid i fjol. Men ökningstakten avtar och på sikt finns ett frågetecken för Intrums förmåga att öka vinsten med de 10 procent styrelsen siktar på om den negativa trenden skulle tillta.

Bakgrunden till de fallande investeringarna är ökad priskonkurrens. Den är särskilt påtaglig inom stora portföljer i länder som England och Spanien där riskkapitalaktörer trissar upp priserna på de auktioner där dessa tillgångar byter ägare.

Intrum har sedan länge valt att stå utanför detta segment, troget sitt mål att minst skapa 15 procents avkastning på sina investeringar i förfallna fordringar. Under 2015 har detta marknadsläge bestått och prispressen förblir hård även om läget inte förvärrats, enligt Intrum. Får vi tro VD Lars Wollung finns ingen anledning att vänta sig att situationen förbättras väsentligt under de närmaste åren.

Tack vare att Intrum har en bred verksamhet med egen inkassorörelse i 19 länder så har bolaget tillgång till mindre portföljer förfallna fordringar (runt 10 Mkr) som säljs inom rammen för etablerade kundrelationer. I det här segmentet finns inte riskkapital och lönsamheten är god.

Inflödet av mindre och medelstora portföljer är fortfarande starkt nog för att öka den totala skuldboken. Mixen med större andel mindre portföljer har lyft Intrums lönsamhet och bidrar till att bolaget överträffat vinstförväntningarna. Avkastningen för PD-rörelsen har varit 23 procent hittills i år (22%). Den starka utvecklingen har överraskat och vinstprognoserna justerats upp kontinuerligt.

Konsensus ligger nu på att bolaget tjänar 15,70 respektive 16,25 kr/aktie för 2015 och 2016. Det ger p/e-tal på 18,3 och 18,7. Detta är en tydlig premie mot börsen.

De underliggande vinstprognoserna visar att analytikerna räknar med att vinstökningarna bromsar in under det mål på 10 procent som bolaget har. Detta kan vara lite för konservativt som årets utveckling hittills visar. Dels verkar inflödet av mindre portföljen vara hyggligt starkt. Dels finns möjligheter för Intrum att öka vinsterna genom företagsköp, om investeringsmöjligheterna i PD skulle avta.

Det senare var något vd Lars Wollung tryckte under presentationen av Q2-rapporten. Det finns en uppsjö mindre inkassobolag i Europa så uppköpsobjekt saknas inte. Dessutom finns inte konkurrens från riskkapital på detta område eftersom de inte kan räkna hem kostnadssynergier som industriella aktörer gör. Frågan är dock om avkastningen på investeringar i bolagsköp kan mäta sig med de i PD för Intrums del.

Sammanfattningsvis kan vi konstatera att bolaget sköts väl och att den ökade konkurrensen hittills inte pressat vinsterna som befarat. Bolaget har fortfarande investeringsmöjligheter som inte smittats av riskkapitalets låga avkastningskrav, som småportföljer och mindre inkassobolag.

Sådana investeringar fortsätter att driva vinsterna. Skuldsättningen ligger på två gånger rörelseresultatet före avskrivningar - att jämföra med styrelsens mål på 2-3 gånger. Skulle ledningen ta upp Intrum till det övre intervallet finns ett investeringsutrymme på mer än 3 miljarder.

Det är svårt att se någon riktig trigger i Intrum och värderingen är högre än tidigare vilket talar mot ett köp. Men hittills imponerar bolaget i en tuff miljö.

Vi ser det också som en tydlig uppköpskandidat givet de priser som finansiella aktörer betalar för tillgångarna Intrum hanterar. Ägarbilden i bolaget är splittrad och ett bud ska inte uteslutas.

Slutsatsen blir att Intrum är en bra placering för en långsiktig aktieägare. Vårt råd är köp.

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| Intrum | Köp | 280,30 | - |

.png)