Allteles styrelse har kallat till en extra bolagsstämma. Av formuleringarna i pressmeddelandet anar man att det är en högst motvillig kallelse. Styrelsen har dock inget val eftersom störste ägaren Mark Hauschildt med drygt 26 procent av aktierna vill ha den. Som aktieägare finns det anledning att åka till Skellefteå den 18 februari och ställa kritiska frågor på extrastämman.

Vid stämman vill Mark Hauschildt välja ny styrelse och besluta om förvärv av Universal Telecoms svenska verksamhet - som han själv äger. Utan att lägga sig i den möjliga etiska problematiken i att huvudägaren vill driva igenom affären, kan man ifrågasätta den på affärsstrategiska grunder.

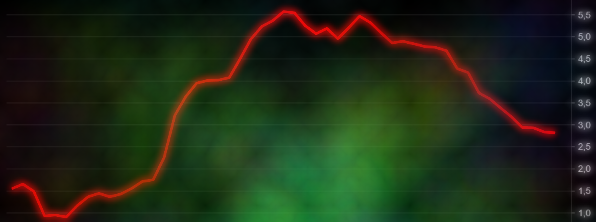

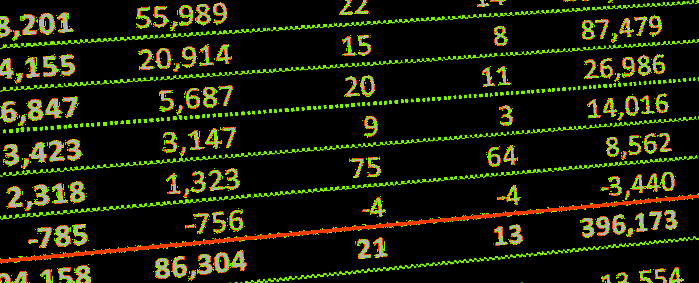

Alltele med fokus på fast telefoni, TV och bredbandstjänster till privatkunder samt små och medelstora företag har vuxit snabbt de senaste åren, bland annat genom förvärv. Av senaste delårsrapporten framgår att omsättningen uppgick till 578 miljoner kronor under fjolårets nio första månader, en ökning med 45 procent jämfört med motsvarande period i 2011.

Samtidigt uppgick rörelseresultatet till minus 13,8 miljoner kronor jämfört med ett överskott på 5,9 miljoner kronor samma period 2011. Struktur- och omställningskostnader har bidragit till den svaga resultatutvecklingen och haft en tärande effekt på bolagets finanser. Låneskulden är stor, kassan mycket liten och goodwillposten mer än dubbelt så stor som det egna kapitalet.

För att råda bot på den här ansträngda finansiella situationen vill Mark Hauschildt att Alltele köper Universal Telecoms svenska verksamhet genom en apportemission, vilket åtminstone på kort sikt bidrar med en kassagenererande verksamhet.

Genom den föreslagna affären värderas målbolaget till 338 miljoner kronor. Utbytet blir sådant att aktierna i Universal Telecom skulle ge ett ägande på cirka 60 procent i Alltele efter genomförd affär, och Mark Hauschildt ökar därmed sitt ägande från dagens 26 procent till cirka 70 procent.

Enligt uppgifter i nättidningen Telekomnyheterna väntas Universal Telecoms svenska verksamhet ha omsatt över 300 miljoner kr och gett ett överskott på 94 miljoner kronor före avskrivningar under 2012. Stämmer de uppgifterna så innebär det att Alltele får in ett bolag som är väsentligt mer lönsamt till en ganska låg prislapp, räknat på avkastningen.

Men jämförelsen bör inte stanna där. Om vi antar att Alltele på helårsbasis omsätter cirka 770 miljoner kronor värderas i dagsläget varje försäljningskrona i bolaget till cirka 28 öre. Vid den föreslagna affären värderas varje omsättningskrona i Mark Hauschildts bolag till cirka 1 krona - nästan fyra gånger högre än vad börsen värderar Alltele till.

I det här läget måste man göra en rimlighetstest. Vad har Universal Telecom som inte Alltele har för att kunna avkasta så mycket bättre? Och framför allt, vad talar för att Universal Telecom kommer att kunna fortsätta avkasta så bra? Det är ju trots allt likartade verksamheter som slåss på samma telemarknad.

Enligt nättidningen Telekomnyheterna har Universal Telecom kunnat fakturera lägre moms på kunderna på grund av sin utlandsregistrering. Denna fördel kommer att försvinna efter beslut om momshöjningar. Men en fusion med Alltele löser inte det problemet eftersom Alltele är svenskt, vilket innebär svensk moms. Med en skatteneutral jämförelse kan man således ifrågasätta de stora värderingsskillnaderna mellan bolagen.

Därtill kan man fundera över den affärsstrategiska biten. Universal Telecom har sin tyngdpunkt i fast telefoni i kopparnätet. Kopparkabeln ersätts i allt större utsträckning fiber eller mobilt 4G. Alltele har sin tyngdpunkt i fiberbaserat bredband och internettelefoni. Alltele är den part som sitter på framtiden. Universal Telecoms främsta bidrag till affären är kundstocken - inte plattformen. Men det är en kundstock som krymper.

Det saknas fortfarande mycket information inför huvudägaren Hans Hauschildts förslag, men av det vi sett hittills är det svårt att se den långsiktiga nyttan för Allteles ägare. Med andra ord är det svårt att se att dagens omsättning i Universal Telecom ska värderas omkring fyra gånger högre än Allteles omsättning. Men eftersom arkitekten i högsta grad är jävig och inte kommer att kunna rösta för sina aktier på extrastämman blir det ett tufft jobb att trumfa igenom affären.

Därmed kommer vi slutligen till den tveklöst knepigaste frågan: om Alltele är köpvärt eller inte. När vi senast granskade Alltele för elva månader sedan upprepade vi vår långsiktiga köprekommendation baserat på vårt gillande av företagets höga tillväxttakt och möjligheter att fortsätta växa. Däremot konstaterade vi att risken för strukturkostnader kunde innebära att tillfällig resultatpress - en situation som de facto inträffat.

Den affär som huvudägaren nu har föreslagit sätter dock fingret på en mycket relevant invändning mot Alltele - finanserna. Den som är satt i skuld är inte fri, som en tidigare statsminister uttryckte saken. Hade bolagets kassa inte krympt till en halv miljon kronor vid utgången av tredje kvartalet hade vi kanske aldrig fått se en kallelse till en extrastämma den 18 februari. Här ligger också förklaringen till aktiens kräftgång senaste året.

I stort sett kvarstår vår tidigare bedömning av Allteles långsiktiga affärsförutsättningar. De har inte förändrats sedan i februari i fjol. Däremot skulle företaget må bra av att få in mer pengar för att slippa kuppartade förslag liknande det som nu står för dörren. Det är ett ansvar som faller på styrelsen.

Vi upprepar tidigare köprekommendation baserat på fortsatt goda möjligheter till hög tillväxt, men vill vara riktigt tydliga kring den högre finansiella risken. Köprekommendationen förutsätter dock att den föreslagna affären inte blir av. Vi tror att stämman skrotar den planen.

Antingen återvänder bolaget till svarta siffror snabbt eller så behövs det mer kapital. På dagens mycket pressade kursnivå ser vi dock att relationen mellan risk och möjlig avkastning är förmånlig, oavsett vilken av de två vägarna bolaget går.

.png)