Vårens deklaration kan kännas långt borta, men det är innan 2012 tar slut som du måste agera för att göra bästa möjliga av din deklaration i vår. Vi guidar dig genom djungeln av regler för kvittning så att du vet exakt vad du bör sälja av och inte innan klockan slår tolv på måndag.

Observera att du endast kan använda dig av kvittning i vårens deklaration om du har dina värdepapper på aktie- eller fondkonto, det vill säga direktsparar i dem. Har du dina aktier och fonder i en kapitalförsäkring eller på ISK, där skatten dras schablonmässigt, kan du inte kvitta.

Man kan säga att det finns olika steg i kvittningen, vi väljer att kalla det för nivåer.

Nivå 1

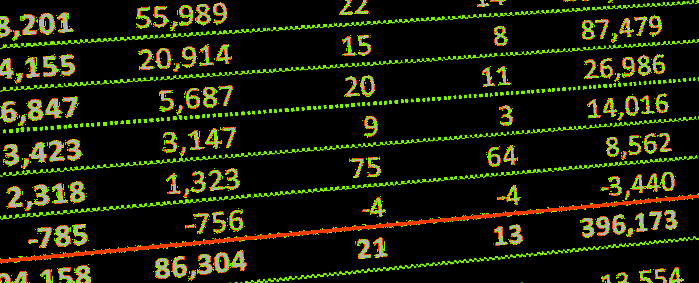

I första hand kvittar du en aktieförlust som uppstått under året mot en aktievinst som uppstått. Du kan också kvitta en aktieförlust mot en fondvinst, eller en fondförlust mot en aktievinst. Aktier och fonder tillhör nämligen samma tillgångsslag. Här kvittas fonder och aktier fullt ut mot varandra.

Exempel:

Anna har gjort en aktievinst på 30 000 kronor, men också en aktieförlust på 30 000 kronor. Hon betalar därmed ingen skatt alls på sin vinst (30 000 - 30 000 = 0 kr X 30 %).

Markus har gjort en aktievinst på 30 000 kronor. Hade han inte haft någon förlust att kvitta mot skulle han ha betalat 9 000 kronor i skatt (30 %). Men Markus har nu också gjort en förlust på 20 000 kronor, som han får dra av. Han behöver då bara betala 3 000 kronor i skatt (30 000 - 20 000 = 10 000 X 30 % = 3 000).

Nivå 2

Har du ingen värdepappersvinst att kvitta din värdepappersförlust mot, så får du använda dig av andra inkomster i inkomstslaget kapital. Det kan exempelvis vara vissa hedgefonder, ränteinkomster, utdelningar, onoterade aktier eller reavinst från en bostadsförsäljning. Men här är endast 70 procent av förlusten avdragsgill.

Exempel:

Elin har gjort en vinst på sin bostadsförsäljning på 100 000 kronor. Hon har valt att ansöka om uppskov, och får för det betala 0,5 procent per år i ränta (en schablonintäkt på 1,67 procent tas upp i deklarationen vilken sedan beskattas med 30 procent, 1,67 X 0,3 = 0,5). Under 2012 har hon gjort en förlust på aktier på 10 000 kronor.

Hon "plockar fram" det belopp av bostadsvinsten som hon anser sig ha råd att betala av skatt på. Hon väljer att plocka fram 20 000 kronor, som är minimibeloppet. Hon tar upp dessa 20 000 kronor till 22/30-delar i vårens deklaration, vilket betyder att den skattepliktiga vinsten före kvittning uppgår till 14 667 kronor. Det är mot denna summa som Elin får använda 70 procent av sina aktieförluster att kvitta mot. Hon får dra bort 7 000 kronor (70 % av 10 000 kr) från beloppet 14 667 kronor. Det blir 7 667 kronor, och denna summa betalar hon sedan 30 procent skatt på, vilket blir 2 300 kronor. Hade hon inte kvittat skulle skatten ha uppgått till 4 400 kronor (22 % av 20 000 kronor eller 30 % av 14 667 kronor).

Nivå 3

Om du har gjort väldigt stora förluster, och om du inte har några aktie- eller fondvinster att kvitta mot i nivå 1, och heller inte exempelvis någon reavinst från bostadsförsäljning att kvitta mot i nivå 2, kan du medges skattereduktion på inkomst av tjänst.

Det handlar alltså om en skattereduktion, och inte om någon regelrätt kvittning på den här nivån. Rent konkret får du göra avdrag för 70 procent av din aktieförlust mot skatten på din inkomst. Skattereduktionen är 30 procent upp till ett underskott av 100 000 kronor. Är förlusterna ännu större är skattereduktionen 21 procent på belopp utöver 100 000 kronor.

Exempel:

2012 var inget bra aktieår för Johan. Han har 100 000 kronor i aktieförluster. Eftersom han varken har några aktie- eller fondvinster, och inte heller någon vinst från bostadsförsäljning exempelvis, så medges han skattereduktion. Han får skattereduktion med 30 procent på 70 000 kronor (70 % av 100 000 kronor) , vilket blir 21 000 kronor.

Under året har han tjänat 300 000 kronor i inkomst från sitt arbete som receptionist. Vi antar att skattesatsen är 30 procent, vilket gör att han ska betala 90 000 kronor i skatt under året på sin inkomst. Med skattereduktionen på 21 000 kronor blir skatten på inkomsten istället 69 000 kronor (90 000 - 21 000 kr = 69 000 kronor).

Du kan aldrig få skattereduktion för mer än du betalat i skatt under året, och det går inte att "spara" förlusterna för att dra av ett annat år.

Placera.nu har fått frågor från flera läsare om man direkt kan kvitta en aktieförlust mot exempelvis inkomst av tjänst, utan att gå igenom nivå 1 och 2 först, även om man har värdepappersförluster. Svaret är nej.

"För det första är det ju svårt att förstå varför någon skulle vilja göra det. Kvittar du en aktievinst mot en aktieförlust så får du ju lägre skatt eftersom tillgångsslagen där är kvittningsbara fullt ut mot varandra. Men lagtexten anger också att kvittningen ska ske i den angivna ordningen", säger Karin Sköld Berzelius, skatteexpert på Skatteverket.

Många undrar hur man deklarerar sådant som utdelningar av aktier, aktieinlösen och vidareförsäljning av inlösenrätter. Från och med förra året förtrycktes försäljningen av många bolags inlösen- eller teckningsrätter i deklarationen, och försäljningssumma och vinst räknades ut direkt av Skatteverket. Det innebar en stor förenkling och minskat krångel för hundratusentals aktesparare. Har en affärshändelse av denna typ hänt i ett noterat bolag under 2012 är chansen stor att du även i vårens deklaration själv slipper räkna på vinst och skatt. Men det här behöver du inte bry dig om förrän när det är dags att deklarera i vår. Räkna med att placera.nu kommer vara fullmatad med information och tips inför deklarationen 2013.

.png)