Vi på Börsveckan funderar just nu en del kring hur vi ska förbättra våra tabeller. Därför var det extra intressant att läsa i amerikanska Barrons om ett något okonventionellt, men viktigt, "nyckeltal" som analysfirman Morningstar använder. Förutom det gamla vanliga, p/e-tal och sådant, så rankar nämligen Morningsstar de 2 000 börsbolag de följer efter hur stora inträdesbarriärer de har mot konkurrenterna, eller för att vara mer precis, efter hur stort "moat" (vallgrav) de har.

Begreppet moat är välkänt för värdeinvesterare och läsare av Warren Buffett men kanske inte för gemene man. Moat kan översättas med vallgrav och liknelsen syftar på att vissa företag - men långt ifrån alla - har byggt upp ett skydd mot konkurrenter som gör att de kan prestera överlägset bättre avkastning på sina tillgångar än de flesta andra. Warren Buffett är en stor anhängare av sådana företag, till exempel Coca Cola vars varumärke representerar ett betydande värde.

Skyddet ifråga kan dock anta många former och fem vanliga typer är följande:

1. Immateriella tillgångar i form av varumärken, licenser, patent med mera. Här pratar vi om patent som till exempel Pfizer har på sina läkemedel. Bland de småbolag vi på Börsveckan skriver mycket om kan vi ta upp Skånska Energi som sköter eldistribution i delar av Skåne på en prisreglerad monopolmarknad.

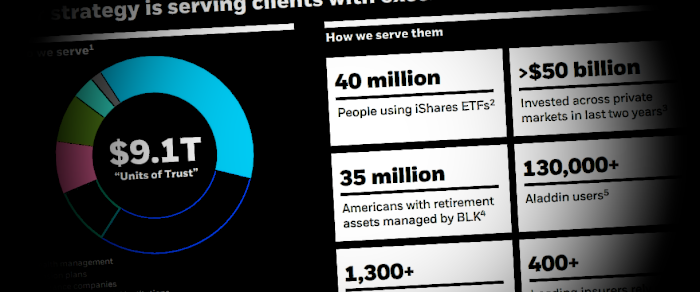

2. Nätverkseffekter kan också bygga upp inträdesbarriärer. Facebook anses vara ett bra exempel på ett företag som gynnas av att ju fler som använder tjänsten, desto fler attraherar den. Här har jag svårare att komma på svenska exempel.

3. Inlåsningseffekter är vi alla bekanta med. Många företag tjänar bra med pengar på att det är väldigt besvärligt att byta ut deras tjänster och produkter när man väl skaffat dem. Många mjukvarubolag tjänar på detta. Formpipe, till exempel, har ett system för ärendehantering som snabbt växer in i kundernas DNA och sedan är mycket svårt att göra sig av med ens om man skulle vilja. Förnyelsegraden på deras kärnprodukter är nära 100 procent efter att den initiala avtalsperioden på tre år löpt ut.

4. "Efficient scale" kallas den fjärde typen av inträdesbarriär. Jag kommer inte på någon bra svensk översättning. Denna fördel åtnjuter bolag som är etablerade på en marknad som inte rymmer mer än en eller ett fåtal spelare. Konkurrensen blir såklart lidande. Bra för aktieägare. Eniros telefonkataloger var ett exempel en gång i tiden. Ett förhoppningsvis mer hållbart exempel är it-bolaget Vitec. Vitec har stor marknadsandel i nischer som är för små för att locka fram stark konkurrens.

5. Lågkostnadsproducenter åtnjuter också en konkurrensfördel som möjliggör övervinster. Men detta anses tillhörda en svagare form av "moat".

Av de 2 000 bolag som Morningstar analyserar är det bara en tiondel som anses ha de allra bästa inträdesbarriärerna. Analysfirman kallar detta för breda vallgravar, "wide moats". Cirka 60 procent har konkurrensfördelar av mindre bestående karaktär medan resten saknar sådana.

Får vi tro Morningstar så kan man som placerare få överavkastning genom att investera i företag med inträdesbarriärer, helst den breda sorten.

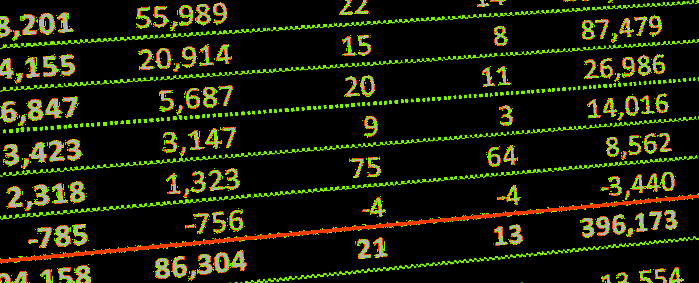

Nyfiken som jag är sökte jag med hjälp av placera.nu:s fondexpert Jesper Standberg fram de svenska börsbolag som Morningsstar analyserat för att se vilka som fick högst betyg på den här punkten. Resultatet finns i tabellen här intill.

Lite frågande är jag dock till resultatet. Har Pfizer och Astra bästa möjliga skydd mot konkurrens? Inte sist jag kollade, för patenten på viktiga mediciner löper ut i allt raskare takt. Det är också en smula svårt att greppa varför SHB och Nordea anses ha konkurrensfördelar som SEB saknar. Att Millicom och Telia har inträdesbarriärer men inte Tele2 kanske man kan förklara med att Tele2 saknar viktiga licenser i Ryssland, men det känns lite långsökt.

Nej, alldeles övertygande tycker jag inte att Morningstars analys är för de svenska bolagen. Men tanken är det inget fel på. Kanske är det något för Börsveckan att ta efter? Vi får se.

----

Den här krönikan publicerades ursprungligen i tidningen Börsveckan, nummer 36 den 3 september. Är du intresserad av att prenumerera på Börsveckan, klicka här.

.png)