Utdelningsportföljen är en riktig klassiker för oss på Börsveckan. Portföljen har en lång historik och startas traditionsenligt i början av året, för att utvärderas ett år efter. Idén är väldigt enkel. Det handlar om att ta fram en bruttolista med bolag som har en hög förväntad direktavkastning. Därefter använder vi ett antal kriterier för att sålla bort bolag som inte håller måttet. Kvar på listan blir ett gäng presumtiva kandidater till att ingå i Utdelningsportföljen, som vi vill ska ha en viss diversifiering i olika branscher och innehålla en blandning av större och mindre bolag.

De grundkriterier som ställs upp är att bolagen ska ha:

1. Minst 4 procent i direktavkastning baserat på innevarande års prognoser.

2. Positiv utdelnings- och vinsttillväxt.

3. En utdelningsandel som är lägre än 100 procent (dvs att utdelningen täcks av den underliggande vinsten).

Varför gör vi detta då, år efter år? Det viktigaste argumentet är att utdelningar är en viktig faktor när man tittar på avkastning över tid. Ett exempel är Investor som sett över de senaste 20 åren hämtat merparten av sin totalavkastning (kursutveckling + utdelningar) via just utdelningar. Utdelning är också en slags kvalitetsstämpel på ett bolag och kan också vara ett tecken på att aktien är undervärderad, även om man måste beakta helheten förstås.

Den här texten publicerades i tidningen Börsveckan i nummer 21 den 23 maj

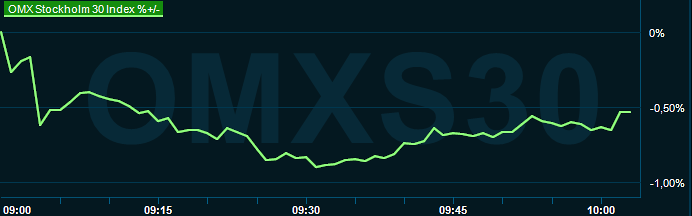

2022 har hittills varit ett miserabelt börsår. Kriget i Ukraina har påverkat oss oerhört mycket, dels på ett mänskligt stadium såklart, dels ur ett rent ekonomiskt perspektiv där en redan stigande inflation under vintern accelererat när kriget bröt ut med skenande energipriser, matpriser och kraftigt stigande räntor anfört av stressade centralbankirer som nu jagar inflationen underifrån genom tillbakadragande av stimulanser och höjda styrräntor över i stort sett hela linjen.

Allt detta har medfört att riskaptiten fallit kraftigt på börsen. Det breda svenska börsindexet är ner med cirka 20 procent sedan årsskiftet och i en sådan här miljö ska stabila utdelningsbolag prestera bättre än snittet. Och det har det gjort också. Vår Utdelningsportfölj har klarat sig mycket bättre än index och klart bättre än de flesta svenska aktiefonderna.

Vi har hittills fått in 33 400 kr i utdelningar från innehaven. Det återstår runt 8 000 kr att få in från NCC, Telia, Coor och Kindred. Börsfallet har nu öppnat upp bra tillfällen att köpa stabila utdelningsbolag till rea. Det är många aktier som numera seglar över 4 procentsnivån efter stora kursnedgångar. Tidigare år har vi varit tvungna att gå ner från 5 till 4 % i miniminivå för direktavkastningen, men nu skulle vi teoretiskt kunna gå tillbaka och bara ha med aktier som yieldar över 5% då utbudet ökat kraftigt.

Det som är viktigt att tänka på är förstås uthålligheten i utdelningarna. Att enbart köpa på direktavkastning är aldrig bra, det är därför vi har ett par extra kriterier som också måste uppfyllas. Och i rådande börsläge så är payout-ratio (utdelningsandel av vinsten) väldigt viktig att titta på. Här vill man ha säkerhetsmarginaler om vinsten skulle falla 20-30% nästa år, eller mer till och med. Vi undviker därför bolag som delar ut mer än vinsten eller har en väldigt hög utdelningsandel.

Extra viktigt är också att se till att skuldsättningen i bolagen inte är för hög. Här finns ingen given nivå på förhand. Varje bolag är unikt på sitt sätt och varje sektor likaså. Stabila bolag med starka kassaflöden och relativt ocykliska intäkter som verkar i stabila branscher (banker, fastigheter, telekom, dagligvaruhandel) kan bära högre skuldsättning. Bolag med digitala affärsmodeller eller bolag som förvärvat mycket på senare tid kan få det mycket tuffare och här ska skuldsättningen därför vara på en låg nivå för att väcka vårt intresse.

Vi kikar på den färska bruttolistan och tycker oss se ett flertal goda kandidater till portföljen, samtidigt som vissa befintliga innehav ses över efter antingen svaga rapporter eller indikationer om att utdelningen kanske är i fara.

Läs mer på sidan 4-5 för att se vår uppdaterade Utdelningsportfölj som förhoppningsvis ska leda oss hela vägen till målet om att åter klå index när det är dags för slutsummering precis efter årsskiftet 22/23.

Trevlig läsning!

Den här texten publicerades i tidningen Börsveckan i nummer 21 den 23 maj