Hemnet behöver ingen större introduktion. Bolaget är i särklass Sveriges största bostadsplattform och grundades redan 1998 som ett branschinitiativ. Varumärket är urstarkt och Hemnet kan ståta med 62,5 miljoner besök i snitt per månad. Svenskarna spenderar nästan 65 miljoner timmar på Hemnet, vilket motsvarar runt 38 minuter per månad per capita.

Den här texten publicerades i tidningen Börsveckan i nummer 6 den 7 februari

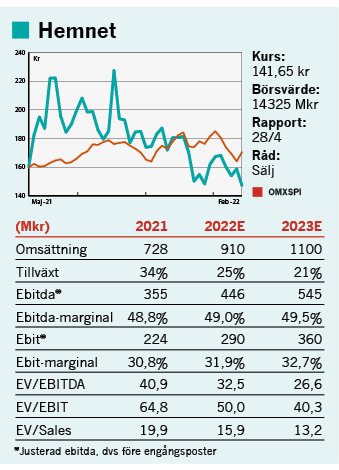

Förutom en gedigen plattform så har Hemnet byggt upp en stark finansiell plattform som de senaste åren kunnat ståta med hög tillväxt och hög lönsamhet. Mellan 2018 och 2020 ökade omsättningen med i snitt 21 procent årligen och framgångarna fortsatte under 2021 då omsättningen steg med 34 procent enligt det färska bokslutet från förra veckan. Överlag har också ett ökat hemarbete under pandemin gynnat intresset för Hemnet då den egna bostaden och boendefrågor blivit en allt viktigare del av allmänhetens vardag.

Det mesta ser därför bra ut för Hemnet. Tillväxten är stark och skalbarheten är väldigt fin. Ledningen fokuserar på ebitda som lönsamhetsmått då bolaget har stora avskrivningar på immateriella tillgångar som inte påverkar kassaflödet. Det är ett trubbigt mått men i detta fall är det motiverat med tanke på storleken på avskrivningarna. Vid årsskiftet hade Hemnet knappt 2 miljarder i immateriella tillgångar bokade i balansräkningen, mestadels bestående av goodwill, kundrelationer och varumärken. 2020 skrevs cirka 75 Mkr av dessa ned och ifjol var siffran ungefär densamma.

Personalstyrkan ökade från 108 till 112 under 2021, trots den höga tillväxttakten. Den fina skalbarheten visar sig med en kraftigt stigande justerad ebitda (rensat för engångskostnader) på 76 procent under 2021, motsvarande en ebitda-marginal på 48,8 procent (37,1), i linje med målet om att takta mellan 45-50 procent.

Ser vi till den ”rena” rörelsevinsten (justerad ebit) så dubblades den till 224 Mkr (111), motsvarande en marginal om 30,7 procent (20,3). Kassaflödet är urstarkt och nettoskulden arbetades ner till låga 189 Mkr (415), motsvarande hälften av fjolårets ebitda.

Ser man till bolagets finansiella mål så ska tillväxten ligga mellan 15-20 procent årligen. Med tanke på den monopolliknande ställningen här i Sverige samt en redan stekhet bostadsmarknad så finns vissa risker med tillväxtmålet. Hemnet är ju redan överlägsen etta, men den starka marknadspositionen gör samtidigt att Hemnet har goda möjligheter att kapitalisera på användarna. Man har redan varit duktiga på att ta högre betalt per annons tack vare ständigt nya tilläggstjänster och sannolikt finns mer att hämta här. Ser man till snittintäkten per annons så har den ökat stadigt från 1079 kr år 2018 till fjolårets 2467 kr efter en ökning med 40% under 2021.

Tilläggstjänsterna har också ökat som andel av de totala intäkterna och det rör sig om exempelvis Raketen som lanserades 2018. Denna tilläggstjänst innebär att annonsen visas i toppen av resultatlistan i 3-5 dagar. Hemnet Plus och Premium lanserades året efter och gör att bostadsannonsen sticker ut med bland annat ett tydligare visningsdatum, bilder och andra justeringar. Med tanke på att kostnaden för mertjänsterna är fortsatt väldigt låg relativt storleken på en bostadsaffär så kan den säkerligen stiga en del innan det blir riktigt kännbart för kunden.

Något som oroar lite grann är dock signaler om att allt fler mäklare väljer bort Hemnet till förmån för andra former av annonser i syfte att driva trafik till den egna hemsidan i stället. Detta framkom i en artikel i DI nyligen där Booli, som ju är en konkurrent, tagit fram statistik som visar att allt fler mäklare kör ”snart till salu” annonser på egna hemsidan vilket indirekt slår mot Hemnet. Merparten av dessa ”förannonser” hamnar visserligen med tiden på Hemnet, men under 2021 avpublicerades drygt 23 000 annonser innan dess. Det betyder att 9 procent av alla bostadsannonser aldrig syntes på Hemnet, antingen på grund av en försäljning eller till följd av att säljaren ångrade sig. Hemnet har därför lanserat den egna tjänsten ”kommande” som ska ge sig in i kriget om de alltmer populära ”snart till salu”-annonserna.

Enligt Anders Kyhlstedt, som är en av grundarna till Booli och strateg på firman, var hela 59% av de totalt 36 241 bostäder som är sökbara på Booli i måndags ”snart till salu”. Hemnets sektion kommande, som har funnits sedan 2020, hade vid samma tidpunkt 2 632 annonser. Hans analys av detta är att det i första hand beror på Hemnets affärsmodell, att ta betalt för annonser, och att det är svårt att prissätta denna typ av annonser på en nivå som för in dem till sajten utan att dra ner marginalerna i övrigt. Det är nyttig information att ta med sig i analysen av Hemnets tillväxtutsikter framgent.

Noterbart är också att antalet bostadsannonser minskade med 1,5 procent under Q4 för Hemnet, men antalet ligger enligt vd Cecilia Beck-Friis alltjämt över nivån som rådde innan pandemin.

Allt sammantaget så är Hemnet trots allt ett genuint tillväxtbolag även om man nog får räkna med att konkurrensen kommer att fortsätta hårdna med tiden. En monopolliknande marknad med enorm lönsamhet kommer ständigt att attackeras från alla håll och kanter men Hemnet har under åren byggt en rejäl vallgrav. I våra prognoser räknar vi med en fortsatt hög tillväxt och en hög bibehållen lönsamhetsnivå.

Hemnet handlas till cirka 33 gånger årets förväntade ebitda, eller 50x på ebit-nivå. Ev/Sales är samtidigt 16x. Det är motiverat med höga multiplar här, men å andra sidan är det redan inprisat en fortsatt hög tillväxt så utrymmet för multipelexpansion anser vi är begränsad och snarare finns det risker på nedsidan i en miljö med stigande räntor och börsturbulens.

Den här texten publicerades i tidningen Börsveckan i nummer 6 den 7 februari

Något som också stör bilden är styrelsens förslag att återköpa upp till 10 procent av aktierna vilket vi finner märkligt givet den mycket höga värderingen. Det vore klart bättre att skifta ut överskottslikviden till aktieägarna. Nu delar man ut klena 0,55 kr/aktie vilket inte räcker särskilt långt.

Slutsatsen blir att Hemnet är ett fint bolag men prislappen är därefter. Aktien har nästan halverats sedan toppnivåerna på 257 kr men är fortsatt väsentligt högre än introduktionskursen på 115 kr. Börjar den närma sig introduktionskursen så kan det vara läge att köpa den. I april löper lock-up perioden ut för huvudägarna General Atlantic ut också. De sitter kvar på drygt 30 procent av aktierna. Vi ser större risker än möjligheter här och rekommenderar sälj.