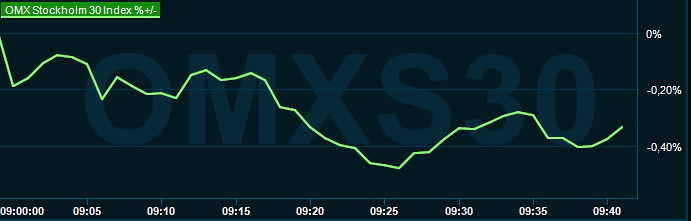

Medan tillväxtaktier åker på storstryk just nu på världens börser, går teleoperatören Telia mot strömmen. Aktien är upp 4 procent i år att jämföra med Stockholmsbörsen som tappat 8 procent.

Inte så konstigt kanske för letar man efter tillväxt så hittar man inte det så lätt i Telias rapporter. Första nio månaderna i fjol bjöd på en organisk tillväxt för tjänsteintäkterna om 1 procent och den justerade EBITDA-vinsten ökade med blygsamma 0,8 procent.

Visst finns det spännande tillväxtfickor, som den kraftiga 46-procentiga ökningen av mobilabonnemang för maskin-till-maskin och de högre tv-intäkterna i spåren av att Telia och Cmore tagit över rättigheterna till fotbollens Champions League. Men det drunknar i totalen och även framledes kommer det att handla om små tillväxtsteg.

Den outlook Telia har lagt fram för perioden 2021-2023 visar på ambitionen att i konstant valuta nå en låg ensiffrig tillväxt för sina tjänsteintäkter, medan EBITDA-resultatet väntas visa låg till medelhög ensiffrig tillväxt. Inte särskilt upphetsande för investerare som jagar digitaliseringsvinnare.

Samtidigt har vd Allison Kirkby, som tog över Telia i maj 2020, fortsatt att göra stora affärer som renodlar koncernen och lyfter fram inneboende värden i bolagets infrastruktur.

Försäljningen av 49 procent av Telias mastverksamhet i Finland och Norge för knappt 8 miljarder kronor som aviserades i somras avslutades precis före nyår. Och knappt hade 2022 börjat innan verksamheten Telia Lettland såldes, vilket är en betydligt mindre affär än masterna.

Tidigare under 2021 slutfördes också den stora försäljningen av Telia Carrier för 9,5 miljarder kronor.

Allison Kirkby

Många frågar sig om medieverksamheten är nästa pjäs som Kirkby flyttar ut ur operatörsboet. Det som har fått den omdiskuterade affären att hamna på radarn igen är att danska Egmont nyligen aviserat en stor satsning på egen innehållsproduktion där tv- och streamingtjänster är ett ben. En försäljning skulle gå i linje med hur flera operatörsgiganter, som Verizon, AT&T och BT, agerat de senaste åren då dessa har backat på strategin att ha egen medieproduktion.

Just nu tuffar dock Telias tv- och medieverksamhet på ganska bra med en uppgång i senaste kvartalet på 21-procent i tv-intäkterna, drivet av både fler abonnemang och högre priser, samt en ökning av reklamintäkterna på 12 procent. Men smakar det så kostar det och marginalen har pressats ordentligt i höst av de högre kostnaderna för innehåll i samband med övertagandet av Champions League.

Om det blir ett lappkast i mediestrategin även från Telias sida återstår att se, köpet av TV4 gjordes innan Kirkby kom in i bilden, men klart är att 2021 på pappret blir ett starkt år resultatmässigt tack vare storaffärerna.

Justerat för engångsposter räknar analytikerna med en ökning i vinsten per aktie kring 10 procent de kommande åren, och p/e-talet som i år ligger på 21 faller till 19 nästa år.

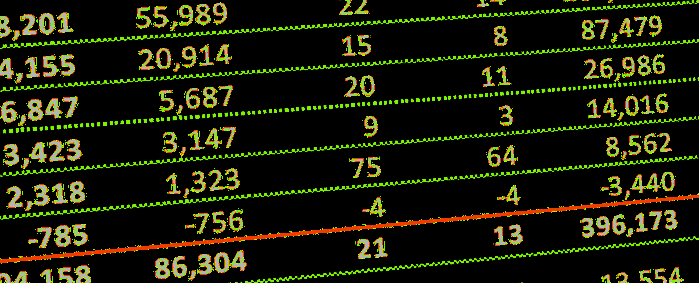

| 2020A | 2021E | 2022E | 2023E | |

| Omsättning, Mkr | 89191 | 87435 | 87129 | 87802 |

| Ebitda-marginal % | 34,4 | 34,1 | 34,9 | 35,6 |

| Just vinst/aktie, sek | 1,44 | 1,56 | 1,75 | 1,92 |

| Utdelning/aktie, sek | 2,00 | 2,05 | 2,10 | 2,20 |

| Källa: Factset |

Det går dock inte att komma runt att det är utdelningen som är fundamentet i Telia som investeringscase. Budskapet från bolagets sida är att 2 kronor per aktie är att betrakta som ett golv och ambitionen är att öka utdelningen med en låg till medelhög ensiffrig procentuell tillväxt.

Konsensusprognoserna pekar på 2,05 kronor per aktie i år och 2,10 kronor nästa år, vilket innebär 5,6 procents direktavkastning i dagsläget. Även om ränteläget i allmänhet är på väg uppåt så är det som bekant nollränta som står till buds på de flesta bankkonton och då är det här en attraktiv nivå, särskilt om man litar på utfästelsen att det är ett golv.

Vi ser risken för att utdelningen ska strypas som väldigt låg, inte minst efter de senaste försäljningarna av tillgångar som frigör kapital och fler affärer kan mycket väl komma.

Senast vi analyserade Telia, i mars förra året, kom vi till slutsatsen att aktien var intressant för den som lockades av en hög direktavkastning och att kurspotentialen kunde betraktas som grädde på moset. Då aktiekursen bara har klättrat marginellt sedan dess är det bara att konstatera att någon större klick med grädde blev det inte, men att utdelningen kom enligt plan och att den alltjämt är ett argument för att äga aktien.

Relativt övriga börsen var det förstås inget vidare att sitta med Telia-aktier i fjol. 2022 har förutsättningar att bli tuffare för tillväxtbolagen och i det klimatet kan Telias defensiva kvaliteter, tillsammans med optionen på att fler storaffärer görs, komma att få lite mer uppskattning.

Med nuvarande direktavkastningsnivå som tyngsta skäl landar vi i samma råd som i fjol: köp för utdelningen och för den defensiva komponent som aktien tillför i en portfölj och betrakta eventuella kurslyft som en bonus.

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| Telia Company | Köp | 36,77 | - |