Buden avlöser varandra på börsen och riktade nyemissioner görs utan rabatt då pengarna brinner i fickan på förvaltare och småsparare. Det har till och med gått så långt att bud motarbetas trots premier uppåt 20-30 procent. Det kan möjligen finnas fog för det när ledningen, som alltid har ett informationsöverläge, vill köpa ut bolaget och likviditeten i aktien är låg, som exempelvis i fallet Axkid. Men överlag visar detta att många vill ha mer.

Den här texten publicerades i tidningen Börsveckan i nummer 5 den 1 februari.

I teknikbolaget Allgon, som Latour först budade på med 30 procents premie, så var det också en rad småsparare som motsatte sig budet, samtidigt som storägarna accepterade budet. När de mindre ägare inte var beredda att sälja sina aktier 30 procent över rådande kurs så hoppas jag att de köpte för allt vad tyglarna höll dessförinnan.

Allgon är inte en unik tillgång, utan säkerligen finns det goda möjligheter att investera kapitalet plus 30 procent i en annan aktie för en högre riskjusterad avkastning. Nu kom förvisso Bure och budade än högre, men poängen är att då marknaden är så girig att ett bud med skälig premie motarbetas i bolag som Allgon, ja då undrar jag om riskviljan kan bli så mycket högre?

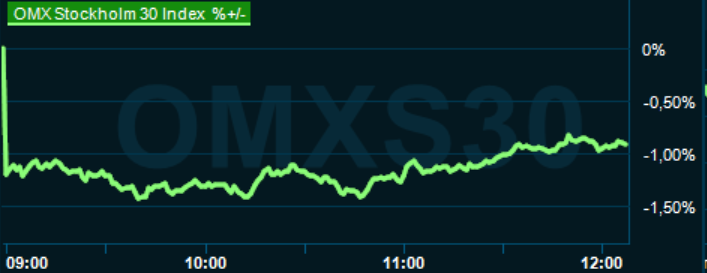

I veckan som gick blev jag varse om att svaret är Ja på den frågan, åtminstone i USA där småspararna nu jagar hedgefondernas blankarpositioner. Det är frågan om varningsklockorna kan ljuda mycket högre än så. Uppgångarna i Gamestop och AMC har spridit sig till Europa där exempelvis Nokia handlades upp över 40 procent. Flera andra hårt blankade aktier steg också markant då blankarna täcker positioner i oro att de organiserade småspararna, i framförallt tråden WallstreetBets på Reddit, ska ge sig på deras bolag.

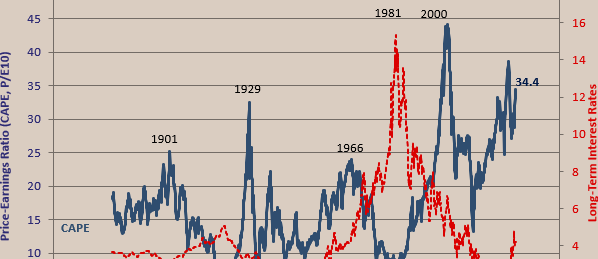

Utöver allt detta så framstår många ESG-stämplade bolag som absurt högt värderade. Några exempel bland större bolag är Garo, Tesla, Nibe och Beijer Ref där jag menar att priset klart överstiger det inneboende värdet i aktierna.

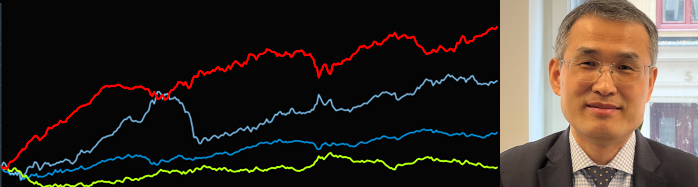

Just fenomenet med att aktier idag är så trendstyrda, heta, populära och helt frikopplade från fundamenta är en rejäl bubbelvarning. En akties värde är summan av alla diskonterade framtida kassaflöden. Hur många investeringar görs idag där detta beaktas?

All annan handel blir spekulation på börsen, vilket det inte är något fel med så länge man är medveten om att det är det man gör och vilka riskerna är. Det finns många skickliga traders som framgångsrikt spekulerar i vad marknaden är villig att betala för en aktie nästa sekund, nästa vecka eller vid en annan tidpunkt i framtiden.

Observera att med det sagt så är inte alla högt värderade bolag en spekulativ investering. Det innebär bara att förväntningarna är högt ställda och/eller att avkastningskravet är lägre. Att nåla fast framtida kassaflöden och risken de betingar är ingen enkel övning men om vi hade haft en spåkula så kan värdet exakt ringas in genom en diskonterad kassaflödesanalys (DCF).

För att fastställa värdet på en aktie är därför DCF en väl beprövad och vedertagen metod där kassaflödet prognosticeras över vanligtvis en period om 5-10 år och diskonteras till nuvärde med ett viktat avkastningskrav (WACC). Därtill åsätts ett terminalvärde för alla bolagets kassaflöden efter prognosperioden med ett antagande om en evig tillväxttakt. Idealt så är bolaget i en mogen fas med låg tillväxt vid slutet av prognosperioden.

Problemet med en DCF är att modellen ger ett exakt värde, som kan inge en falsk trygghet då terminalvärdet ofta är en väldigt stor del av totala värdet. Det finns många aspekter att beakta och en DCF blir aldrig bättre än de parametrar man lägger in. Det kan därför i vår mening finnas en poäng i att förenkla den metoden med en kortare prognos och en multipel närmare i tiden än eviga kassaflöden. Detta helt enkelt för att få en mer konsekvent värdering som är mer konkret och lättare att relatera till med färre fallgropar. Den ansatsen menar vi är god nog även om metoden inte når samma kvalitet som en regelrätt DCF i dess bästa utförande.

Som jag var inne på tidigare bestäms en akties värde av kassaflöden och vilken risk de betingar. Priset på en aktie sätts däremot inte på värde utan istället av utbud och efterfrågan. Efterfrågan påverkas inte sällan av momentum och vilka aktier som är ”heta ” för stunden, ren spekulation förstås. I kombination med ett lågt utbud (låg free-float) kan uppgången snabbt lämna fundamenta.

Det omvända kan också föreligga förstås då exempelvis ”tråkiga” aktier blir förbisedda i en marknad med hög riskvilja eller att utbudet ökar kraftigt genom att storägare vill sälja innehavet av någon anledning. Priset kan dessutom drivas genom att ”jämförbara” bolag värderas högt. Sanningen kanske är att dessa är övervärderade snarare än att ditt bolag är undervärderat?

Det finns alltid en stor risk i en aktie som handlas över inneboende värdet. På lång sikt vinner alltid värde som ansats, men på kort och medellång sikt kan pris länge vara en vinnare.

Den här texten publicerades i tidningen Börsveckan i nummer 5 den 1 februari.

En akties pris kan skilja sig väsentligt från det underliggande värdet enligt den DCF-modell (eller förenklade metoden) du upprättat. Och tur är väl det för hur skulle vi annars hitta undervärderade aktier? Glöm bara inte att vi kommer ha fel ofta och våga ifrågasätta din tes med jämna mellanrum. Det viktigaste är alltid att de fundamentala ingångsvärdena i modellen fortsatt är rimliga. Det är primärt tillväxttakten och lönsamheten i modellen och hur riskbilden för dessa antaganden fortlöper. Så länge det inte hänt något väsentligt som bör omvärdera dessa faktorer så ska du vara trygg i din investering, så länge priset understiger det rätta värdet. Men ha alltid en sund och skeptisk inställning till alla aktier, inklusive de favoriter du ägt länge.

Återigen, för att undvika missförstånd, det värde jag pratar om är inte att likställa med låga p/e-tal som ofta förknippas med värdeinvesteringsfilosofin. En akties värde kan väl överstiga priset även i tillfälligt förlustbringande bolag eller bolag med höga p/e-tal. Det är bara svårare att se värdet, och ofta till en högre risk, även om det inte nödvändigtvis alltid behöver vara så.

Se till att du vet vad som krävs av dina aktier för att de ska ge dig den avkastning du räknar med på egen hand. Lägg inte din portföljs öde i händerna på marknaden i hopp om att sälja än dyrare till en större idiot.

Kort och gott - investera mer, spekulera mindre, det kommer att löna sig i längden.