Intrum, som idag kan titulera sig som det marknadsledande kredithanteringsbolaget i Europa, finns alltså inte bara i Sverige utan har verksamhet i hela 24 länder. Kärnverksamheten handlar om att hjälpa företag att utvecklas genom kredithanteringslösningar som skapar möjlighet till ett bättre kassaflöde och högre lönsamhet.

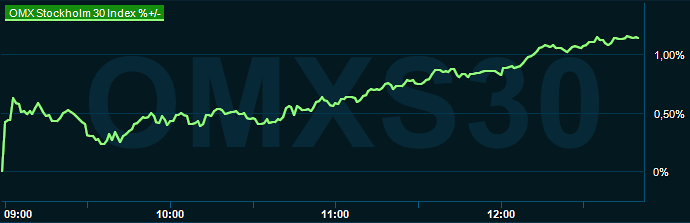

Aktiekursen har hittills i år sjunkit med cirka 15 procent trots en kursåterhämtning sedan mitten av maj.

Orsaken till detta går att finna i delårsrapporten som släpptes i slutet av juli. Under det första halvåret så sjönk det underliggande, justerade, rörelseresultatet med 16 procent till 2,4 miljarder kr, motsvarande en rörelsemarginal om 31 procent (40). Samma siffror för det andra kvartalet var 1,3 miljarder kr med en rörelsemarginal på 35 procent (41).

I sitt vd-ord, i delårsrapporten, skriver Mikael Ericson att det andra kvartalet kännetecknades av att en majoritet av samhällena öppnades upp igen och att Intrums kontor nu är tillgängliga.

Återhämtningen har faktiskt gått snabbare än vad ledningen förutspått där öppningen av samhällen i södra Europa gått något fortare än förväntat. Dessutom så har inkasseringen i Intrums portföljverksamhet utvecklats starkare än den egna prognosen kombinerat med en bra kostnadskontroll.

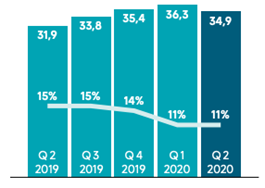

I verksamhetsområdet Kredithanteringstjänster, med fokus på sena betalningar och inkasso och som inkluderar 21 av totalt 24 europeiska länder, var utvecklingen under det andra kvartalet stabil. Rörelsemarginalen föll endast till 24 procent (26) under kvartalet. Enligt Mikael Ericson så påverkades resultatet positivt av föregående års effektivitetsprogram, men hölls samtidigt tillbaka av lägre affärsvolymer. Det senare beror på att vissa uppdragsgivare infört temporära betalningslättnader för sina kunder, men Intrums ledning ser detta snarare som en förskjutning än förlust av affärsvolym. Under slutet av 2020 och in på 2021 så förväntar man sig en justering, baserat på dialogen med kunderna.

Segmentet Kredithanteringstjänster, justerad rörelsemarginal (%) Källa: Intrum

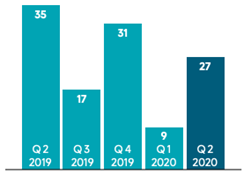

Utvecklingen för kredithanteringen i affärsområdet Strategiska marknader (Grekland, Italien och Spanien) såg en betydligt sämre rörelsemarginal under det andra kvartalet, mot samma period ifjol, som minskade till 27 procent (35). Men detta var som sagt bättre än vad ledningen förväntat sig där resultatet påverkades positivt av en bra kostnadskontroll och att de tre länderna med domstolssystem öppnade upp redan under maj och juni.

Segmentet Strategiska marknader, justerad rörelsemarginal (%) Källa: Intrum

I det tredje verksamhetsområdet Portföljinvesteringar, där Intrum investerar i portföljer med förfallna fordringar, så sjönk resultatet med 17 procent till cirka 1 miljard kr. Tillsammans med negativ valuta så är resultatminskningen för segmentet i huvudsak kopplat till ett lägre resultatbidrag från joint ventures i Italien.

Portföljinvesteringar, bokfört värde (i miljarder kr) och justerad avkastning (%) Källa: Intrum

Blickar vi mot utsikterna i närtid så brukar det tredje kvartalet vara säsongsmässigt svagare med en semesterperiod där affärsaktiviteten är lägre, men investerare bör redan ha prisat in detta i aktien då bolaget har flaggat för detta. Den viktigaste “triggern”, eller katalysatorn, i aktien ser vi kan dyka upp i det fjärde kvartalet, den 18:e november, då bolaget planerar att hålla i en kapitalmarknadsdag för en uppdatering av ledningens strategi och för att presentera nya finansiella mål.

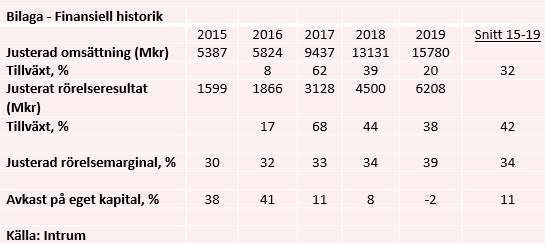

De analytiker som täcker Intrum förväntar sig att omsättningen minskar med 3 procent i år till 15,4 miljarder kr, men att omsättningen återhämtar sig under 2021 och 2022 med en tillväxt på 12 respektive 5 procent. Det är en förhållandevis låg tillväxt sett till historiken, men beror också på förvärvsambitionerna framöver samt hur pandemin utvecklar sig.

Rörelsemarginalen förväntas vidare att sjunka i år till cirka 34,5 procent och analytikerkåren bedömer samlat, i snitt, att det kommer att dröja till 2022 innan Intrum närmar sig 2019 års lönsamhetsnivå. Viktigaste faktorerna bakom lönsamhetsförbättringen är dels en ekonomisk återhämtning i de europeiska länderna och dels en fortsatt god kostnadskontroll.

Aspekt att beakta till prognosen är kapitalmarknadsdagen i det fjärde kvartalet där en revidering av de finansiella målen kan ha en positiv inverkan på de finansiella utsikterna.

Med en omsättning på 17,3 miljarder kr nästa år och en rörelsemarginal om närmare 37 procent, så utmynnar det i en vinst per aktie om drygt 25 kr. I dagsläget så betyder det ett p/e-tal på cirka 9 gånger för 2021. Vi tycker inte det är en hög värdering för Intrum beaktat dels historiken men också framåtblickande i vinstprognosen för 2021-2022. Under perioden 2017 och 2018 så låg p/e-talet som lägst på 14,5 gånger, och vinsttillväxten per aktie förväntas dessutom uppgå till över 20 procent i snitt under perioden 2021-2022.

Antar vi att avkastningen på det egna kapitalet kan stärkas till 14-15 procent under prognosperioden så anser vi att man kan motivera en p/e-multipel på 10,5 gånger. Multiplicerar vi ett sådant p/e-tal med nästa års vinst per aktie, samt även inkluderar 2020 års förväntade utdelning om 8,6 kr per aktie, så bedömer vi att Intrum ska värderas till närmare 275 kr per aktie. I skrivande stund så motsvarar det en kvarvarande uppsidepotential på drygt 15 procent, trots kursåterhämtningen på senare tid.

Det är en tillräckligt hög uppsida för att vi ska råda till köp där det första halvåret bevisat att bolaget klarar en marknadschock, och vi ser vidare fram emot kapitalmarknadsdagen i det fjärde kvartalet. Ofta anordnas kapitalmarknadsdagar för positiva revideringar i utsikterna, med nya finansiella mål, varför vi ser det som en viktig faktor för omvärderingen av aktien.

Summerat, så lämnar vi en köprekommendation för Intrum.

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| Intrum | Köp | 235,40 | - |

.png)