Bankerna brukar bära hundhuvudet när det kommer till kritik för höga vinster och stora utdelningar till aktieägarna. Men bilden av att våra storbanker gör oerhörda vinster är inte riktigt längre rättvisande ur alla aspekter. Det återspeglar sig också i aktiekurserna.

De tjänar många miljarder – ja – men de är också oerhört stora och den procentuella avkastningen är inte särskilt märkvärdig i jämförelse med andra storbolag. Att bankerna gått riktigt dåligt jämfört med börsen har flera förklaringar.

Banksektorn är speciell, inte minst för att själva verksamheten är systemkritisk. Därför är branschen också föremål för kraftiga regleringar. Det har förstås varit befogat, till exempel genom rollen sektorn spelade i finanskrisen 2008 och diverse penningtvättsbrott till exempel, men också för att bankerna lätt blir en politisk måltavla.

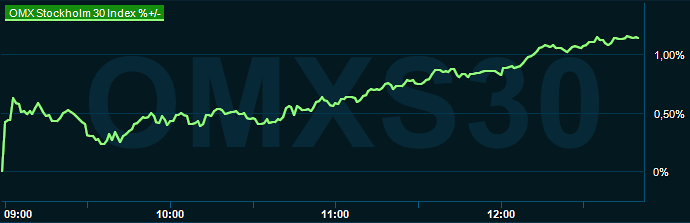

Bankaktierna har halkat efter övriga börsen

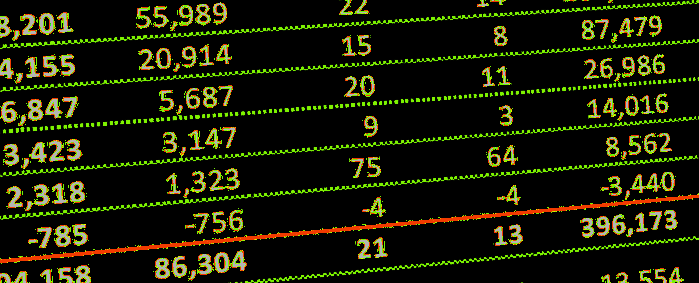

I tabellen nedan ser du att bankaktier har haft det ganska tufft på börsen de senaste åren. Undantaget är Avanza som med sin tydliga inriktning på nätmäkleri och avsaknaden av fysiska kontor har en helt annan profil (men framförallt tillväxt) än de större bankerna med betydligt fler år på nacken och mer heltäckande verksamhetsområden. Avanza värderas alltså snarare som ett fintechbolag än en bank.

Avanzas aktie har också gått mycket bättre än övriga banker de senaste åren. Intressant är då att nämna att konkurrenten Nordnet, men liknande profil, väntas börsnoteras i höst. Avanza och Nordnet är förstås vinnare på digitaliseringstrenden, där storbankerna förlorare – trots att man inte internationellt perspektiv ligger långt fram.

| Kursutveckling, 1 år | Kursutveckling, 5 år | |

| Avanza | 105,5% | 130,8% |

| Nordea Bank | 0,7% | -29,8% |

| SEB A | -6,1% | -13,3% |

| Handelsbanken A | -13,6% | -36,6% |

| Swedbank | 8,7% | -24,4% |

Den stora skillnaden mellan Avanza och storbankerna är att Avanza har tillväxt

Men det är inte bara en ökad digitalisering som varit problem för bankerna de senaste åren. Ökade regleringar i spåren av finanskrisen, diverse penningtvättsskandaler och den låga räntan har också ställt till det.

Men mest avgörande dåligt för bankerna har ändå bristen på tillväxtmöjligheter varit. Här spelar den låga räntan en huvudroll. Dels har det varit svårt för bankerna att växa i och med att räntenettot är lågt, dels för att marknaden i en lågräntemiljö vill ha tillväxt.

Dessutom är de nordiska marknaderna någorlunda mättade på bankernas viktigaste intäktskälla, bolånen. Inte nog med det har man också tappat marknadsandelar till nya aktörer på bolånemarknaden, även om dessa fortfarande har en liten del av marknaden. Det har lett till lägre bolånemarginaler de senaste två åren. Givetvis har också införandet av amorteringskravet också dämpat tillväxten.

Tillväxt utanför Norden, i till exempel Baltikum, har ofta gått sådär för att använda en underdrift.

Stockholmsbörsens bankindex har sjunkit med 28 procent de senaste tre åren, att jämföra med övriga börsen som istället är upp nästan exakt lika mycket under samma tidsperiod.

Trots det kan ändå finnas anledning att investera i bankaktier. Inte minst för den som gillar direktavkastning. För trots en och annan kris ungefär vart tionde år är ändå bankerna med sina långa utlåningstider ganska stabila och förutsägbara verksamheter.

Anders Rudolfsson är aktiemäklare på DnB, han tycker att det finns två vanliga missuppfattningar när det kommer till bankaktier. Den ena är att man underskattar stabiliteten i intjäningen över tid, den andra är att man överskattar kreditförlusterna.

”Marknaden brukar vara väldigt snabb på att diskontera in kreditförluster i bankaktierna när det blir stora smällar såsom i coronakrisen eller i finanskrisen.”

Anders "Rulle" Rudolfsson

Värderingen av storbankerna är just nu låga ur ett historiskt perspektiv. Frågan är förstås om det är befogat eller om en ljusning väntar runt hörnet.

För om stora kostnadskostymer, svag tillväxt och en fortsatt låg ränta är ett fortsatt sänke för sektorn, kan man undra vad som talar för att bankerna framöver kommer att vara en bra aktieinvestering.

Bankerna ger bra utdelning (i vanliga fall)

För den som gillar utdelning brukar bankaktier vara ett lockande alternativ. Men som bekant gäller inte det i år. Finansinspektionen såväl som politiker har gått ut och sagt att man inte vill att bankerna betalar ut pengar till sina aktieägare. Anledningen till detta är förstås coronakrisen.

| Direktavkastning, snitt 5 år | |

| Avanza | 2,5% |

| Nordea Bank | 4,3% |

| SEB A | 3,9% |

| Handelsbanken A | 3,2% |

| Swedbank | 4,0% |

Även utomlands har bankerna fått liknande uppmaningar, till exempel från ECB. Många hoppades att bankerna, likt en del av fastighetsbolagen, skulle kalla till extra bolagsstämmor och ge utdelning under hösten istället. Än så länge har bara Handelsbanken gett besked i frågan i samband att man lanserade ett stort sparpaket och banken kommer inte ge utdelning i år.

Eftersom Finansinspektionen, som i sin tur tittar mycket på vad ECB säger, inte har ändrat sig i frågan är det rimligt att utdelningarna uteblir i år. Med det sagt så finns det ändå utrymme i bankernas ekonomiska situation för att dela ut pengar, tycker Anders Rudolfsson.

”Jag tycker att man ska kunna se det som en option på att det blir extrautdelningar 2021. I princip skulle Swedbank kunna ha en yield på 10 procent givet hur det ser ut i dagsläget.”

En svensk eller en utländsk bank?

I Sverige finns det inte så många banker att välja mellan. Då kan det vara intressant att söka sig utanför landets gränser. Men skillnaderna är stora och värderingen av de svenska bankerna (och Nordea som ju numera är finsk) borde vara mer till de svenskas fördel, tycker Anders Rudolfsson.

”Det är stor skillnad mellan de europeiska bankerna och den svenska banksektorn. Här har vi en kraftigt konsoliderad marknad och de svenska bankerna är betydligt mer effektiva än de europiska.”

Den fragmentiserade banksektorn ute i Europa har inte likt Sverige lyckats enas om digitala plattformar såsom vårt Bank-id och de måste också hantera kontanter i en helt annan utsträckning, vilket är dyrt.

”Utländska investerare verkar inte riktigt ha förstått detta, det är möjligt att det finns en uppsida i att fler av dem successivt kommer att märka att de svenska bankerna är mer lönsamma än de europeiska”, säger Anders Rudolfsson.

Vilken bank ska man välja?

Anders Rudolfsson tycker att den viktigaste parametern när det kommer till att jämföra bankerna är att förstå hur riskvilliga de är.

”Då kan man göra en bedömning hur mycket kreditförluster som kan komma. Det är en cyklisk bransch och det handlar om vilken kvalitet man har på utlåningen.”

För den saken skull är det förstås inte så att den som är mest solid som vinner.

”Man vill hitta den som har den bästa strukturen för att ta lagom mycket kreditförluster, som leder till lagom lönsamhet”, säger Anders Rudolfsson.

Ett sätt att ta reda på vilken av bankerna det skulle kunna vara är att undersöka historiken. Exempelvis hur de klarat tidigare perioder av sämre ekonomi. Något man dock bör ha med sig är att de ökade regleringarna gör att bankerna numera generellt är avsevärt bättre rustade i fall av kris.

”De har alla möjliga former av fonder för att kunna hantera kriser, bankerna klarar sig bättre.”

I och med hårdare regler måste bankerna nu för tiden göra avsättningar för hur stora kreditförluster de kommer att göra genom en bedömning om hur ekonomin ser ut om sex till tolv månader.

”Bankerna, och särskilt SEB, tog i kraftigt givet det vi såg i andra kvartalet, men tittar vi hur det ser ut nu så verkar kreditförlusterna bli mycket lägre än vi trott”, säger Anders Rudolfsson, som tror att det kan bli aktuellt med återtagningar framöver.

Ett annat bra sätt att jämför bankaktier är att se till vad som skiljer dem åt. Storbankerna är visserligen lika varandra, men de är olika starka inom olika fält.

”Tror man på bolånemarknaden är det Swedbank som är störst inom det, tror man konjunkturen så är det SEB som är företagsbanken”, säger Anders Rudolfsson.

Handelsbanken är det trygga alternativet med låga kreditförluster, något som historiskt spelat sig i värderingen, medan Nordea är den mest väldiversifierade banken genom sin stora nordiska exponering.

”Ibland går Sverige bra och ibland går det bättre för Norge. Nordea har en bredare kundportfölj med mer riskspridning.”

Fem användbara nyckeltal när du analyserar banker

P/B (price to book)

Visar hur högt aktiemarknaden värderar de bokförda tillgångarna.

P/B |

P/B snitt 5 år |

|

Avanza |

11,9 |

8,9 |

Nordea Bank |

0,8 |

1,0 |

SEB A |

1,1 |

1,3 |

Handelsbanken A |

1,0 |

1,4 |

Swedbank |

1,2 |

1,5 |

Storbankerna värderas lägre idag än vad de gjort historiskt. Särskilt gäller det Handelsbanken. Källa: Börsdata

Räntenetto

Visar hur mycket ränta banken tjänar. Det är helt enkelt skillnaden mellan ränteutgifterna för inlåning (till exempel sparkonton och deponering hos Riksbanken) och ränteintäkterna från utlåning. Det är en mer stabil intjäning jämfört med provisionsnetto, som visar hur mycket banker tjänar från diverse avgifter.

Kreditförluster

Tabellen visar kreditförluster netto i förhållande till ingående balans för utlåning. I bolagens halvårsrapporter kan du också ta reda på hur mycket banken satt av för kommande kreditförluster.

Avanza |

0,00% |

Nordea Bank |

0,06% |

SEB A |

0,09% |

Handelsbanken A |

0,01% |

Swedbank |

0,09% |

Källa: Börsdata

Avkastning på eget kapital (ROE)

Visar bankens lönsamhet.

Avanza |

38,8% |

Nordea Bank |

3,5% |

SEB A |

10,3% |

Handelsbanken A |

9,7% |

Swedbank |

8,5% |

P/E-tal

Visar aktiepriset i relation till företagets vinst.

Avanza |

30,4 |

Nordea Bank |

24,0 |

SEB A |

11,1 |

Handelsbanken A |

10,1 |

Swedbank |

13,6 |

Prenumerera på mitt nyhetsbrev som kommer en gång i månaden. Här lägger du upp din kostnadsfria prenumeration.

Följ mig gärna på Twitter

Följ Placera på Facebook , LinkedIn, Twitter, YouTube och Soundcloud