Vilka fonder ska man spara i till sitt barn, eller är det rent av bättre med aktier? Och när ska man börja dra ned på risken? I första delen av Placeras barnsparskola tar vi upp i vad och hur man ska investera.

Hellre tidigt och smått än senare och mer

De flesta hushåll får sämre ekonomi när barn kommer in i bilden. Inte nog med att de kan vara ganska dyra i drift, inkomsten sänks nästan alltid i och med föräldraledigheten. Att höra om andra som sparar hela barnbidraget kan förstås bidra till en viss stress.

”Det är många som har ångest för att man inte sparar till sina barn, men det är viktigare att lära sina barn om pengar än att spara till dem”, säger Christina Sahlberg, sparekonom på Compricer.

Det positiva är att den långa sparhorisonten man har om man börjar spara redan när barnet föds gör att månadsbeloppen inte behöver vara särskilt stora. En hundring i månaden kan till exempel finansiera ett körkort på barnets 18-årsdag.

”Börjar man tidigt så måste man spara så väldigt mycket mindre”, säger Christina Sahlberg.

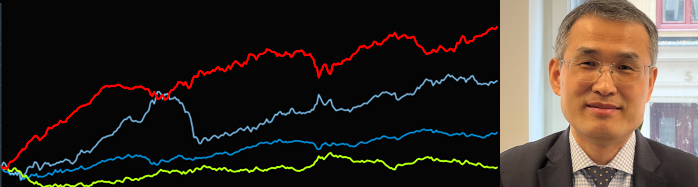

Christina Sahlberg

Det är bättre att börja smått och sedan öka, än att spara flera hundra kronor i månaden för att sedan pausa helt och hållet eller behöva använda pengarna till en ny cykel till barnet exempelvis.

Att börja med en liten summa ökar också chansen för att du har råd att spara lika mycket till ett eller flera eventuella syskon.

Om du känner att du har pengar över kan du ju alltid spara i en annan separat pott som du dessutom kan tillåta dig att nalla från om ett barn behöver ny hockeyutrustning och ett annat vill ha ridlektioner samtidigt som den äldsta tar studenten.

Slösa inte barnets pengar på avgifter

Du vet säkert att höga avgifter naggar på ditt sparande och att det har stor betydelse för hur mycket pengar det blir i slutändan. Trots det återfinns oerhört många miljarder av svenskarnas sparande i onödigt dyra fonder.

Hur mycket pengar ditt barn får efter år av sparande är ett resultat av hur lång tid du sparat, hur stora insättningar du gör, hur aktierna i fonderna går och hur hög avgift du betalar. Av dessa är det bara utvecklingen på börsen som är en okänd faktor, resten kan du påverka.

Exempel: Anna sparar 500 kronor till sin son Bill i en aktivt förvaltad globalfond som banken rekommenderat. Den har en avgift på 1,5 procent. Över tid följer fonden utvecklingen på det globala börsindexet på 8,5 procent. När Bill fyller 20 år får han 255 000 kronor .

Annas syster Cecilia börjar samma år spara till sin dotter Diana. Hon väljer en fond som kostar 0,5 procent per år. Med en utveckling på det globala börsindexet på 8,5 procent i 20 år får Diana 286 000 kronor på sin 20-årsdag.

Skillnaden mellan den hyfsat billiga fonden och den dyra är alltså 31 000 kronor.

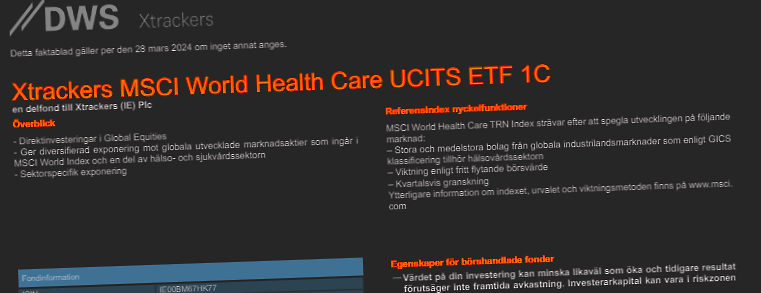

Över tid är det svårt att slå index och därför kan det vara klokt att ha ett billigt sparande. Inte minst gäller det när man sparar i global- eller Sverigefonder. Mer nischade fonder, om du vill ha det, kan få kosta lite mer, men då får du en fondförvaltare som förhoppningsvis gör rätt val åt dig.

Det sistnämnda kräver dock att du som konsument är ganska insatt (för att veta vilka förvaltare som är duktiga och hur bra innehaven i fonden är) och aktiv (för att byta fonder om marknaden ändras eller förvaltarna byter jobb exempelvis). Frågan när det kommer till barnsparande, som ju kan sträcka sig över två decennier, är dessutom om du kommer att vara fortsatt aktiv under hela sparhorisonten.

”Det finns också flera typer av sparrobotar, men man behöver inte göra det krångligare än vad det är och att köpa en billig globalfond är både bättre och billigare”, säger Christina Sahlberg.

Barnsparande på enklast möjliga sätt

För den som inte är road av att vara aktiv i sitt sparande, utan att istället vill ha enklast möjliga, är en billig globalfond ett bra alternativ. Det betyder inte att du på något sätt behöver göra avkall på avkastningen – tvärtom – på lång sikt kommer antagligen en globalfond vara bästa möjliga avkastning sett till risken du tar.

Christina Sahlberg tycker att det kan vara bra att dela upp sparandet på tre globala indexfonder.

”En är i stort sätt tillräckligt med gärna två eller tre. Det är ett sätt att ytterligare sprida risken då de olika fonderna kan följa olika index exempelvis.”

Tips på billiga globalfonder:

| Globalfond | Avgift |

| Avanza Global | 0,10% |

| Länsförsäkringar Global Indexnära | 0,22% |

| DNB Global Indeks A | 0,23% |

| Skandia Global Exponering A | 0,30% |

| SPP Aktiefond Global A | 0,34% |

| Nordea Global Tillväxt SEK | 0,40% |

| Handelsbanken Global Index Criteria | 0,43% |

| SPP Global Plus A | 0,43% |

| AMF Aktiefond Global | 0,44% |

| SEB Etisk Global Indexfond C USD | 0,47% |

| Öhman Global Marknad Hållbar A | 0,49% |

Sitt på händerna

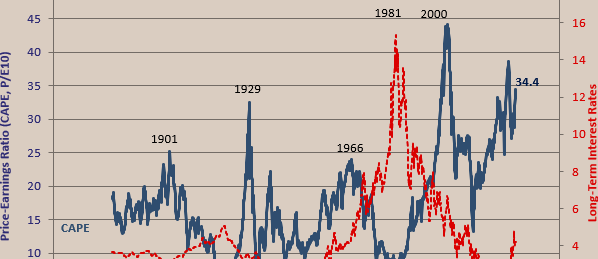

Du behöver inte se över ditt sparande eller ändra något. Inte ens om det blir en börskrasch, vilket förmodligen kommer att hända under de kanske 20 åren som sparandet tickar på. Att gå in och flytta pengarna när siffrorna lyser illrött ökar bara risken att du säljer försent och sedan missar uppgången därefter.

”Det är superviktigt att inte försöka tajma marknaden genom att köpa och sälja och att inte sluta månadsspara när börsen går ned, gör man det kommer man förlora mer än man vinner”, säger Christina Sahlberg.

När sparhorisonten närmar sig sitt slut

Om det sker en börskrasch veckan före ditt barn ska köpa sin första lägenhet och använda de pengar du sparat i 25 år till kontantinsatsen kan det kännas surt. Därför kan det vara klokt att dra ned på risknivån de sista åren före ditt barn ska använda pengarna.

”Ungefär tre år innan barnet ska ha pengarna kan man titta på att omplacera dem och lägga in hälften i korta räntefonder exempelvis, men kanske avvakta något år om det precis varit en börskrasch”, säger Christina Sahlberg.

Exempel: Anders sparar åt sitt barn Beata så att hon ska kunna köpa ett eget boende när hon själv kan ta ett bolån. Det tror Anders kommer ske när Beata är 25 år.

När Beata fyller 15 år, alltså 10 år före, börjar Anders sälja av 10 procent av aktiefonden och sätter istället in pengarna på ett konto med lite ränta och med statlig insättningsgaranti. Året efter gör han detsamma, liksom året därpå och fortsätter på det viset tills Beata ska köpa sin första bostad. Då har hon 100 procent av pengarna på sparkonto.

Andel pengar på sparkonto och hur långt före man börjar omfördela kapitalet är upp till var och en. Exemplet ovan är en mer försiktig strategi.

Barnsparande på ett lite mer avancerat sätt

Den mer insatta och aktiva spararen har kanske tydliga uppfattningar om vilka branscher och geografiska marknader som är vinnare på lång sikt. Då kan det vara aktuellt att söka bredare bland fonderna som marknaden erbjuder.

”Men man ska vara medveten om att aktivt förvaltade fonder i genomsnitt inte slår index över tid”, säger Christina Sahlberg.

Placeras egen fondexpert Pär Ståhl har satt ihop en fondportfölj för just barnsparande som han själv sparar i till sina barn. Det är en blandning av fonder som investerar i teknikbolag, investmentbolag, miljöteknik, infrastruktur, Europa och amerikanska småbolag, dessutom finns också två globalfonder med i portföljen.

"I barnportföljen försöker jag fånga in långsiktiga strukturella trender som till exempel miljö och digitalisering", säger Pär Ståhl.

Exempel: Fondbarnportföljen

| AMF Aktiefond Europa |

| CB Save Earth Fund |

| Storebrand Global Multifaktor |

| UB Infra A |

| Lannebo Teknik |

| Spiltan Aktiefond Investmentbolag |

| Spiltan Globalfond Investmentbolag |

| Handelsbanken Amerikanska Småbolag |

Barnsparande för den som gillar aktier

För den som föredrar aktier är ett direktägande i bolagen istället för via fonder förstås också ett bra sätt att investera pengar till sitt barn.

”Men man ska vara medveten om att bara en procent av alla investerare, inklusive de professionella, slår globalt index över tid, så tycker du inte att aktier är jättekul kan du lika gärna investera i fonder”, säger Christina Sahlberg.

Givet att du betalar lågt courtage kan det dessutom också vara det absolut billigaste sättet att placera pengar men ändå få avkastning från börsen. Det finns dock undantag, till exempel har fonderna Sverigefonderna Avanza Zero och Nordnet Indexfond Sverige båda noll kronor i förvaltningsavgift.

Ett aber med att spara i aktier är dock att det inte nödvändigtvis lämpar sig bra för månadssparande, särskilt inte om månadsbeloppet är ganska litet. Ponera att du sparar 300 kronor i månaden till dina barn och de alla har varsitt konto så att du kan skilja dem åt. Du ska köpa Investor, men problemet är att en Investoraktie kostar 495 kronor.

Med fondsparande är det inget problem, eftersom det inte kostar mer att köpa fonder för 900 kronor till tre olika konton än till ett och att det heller inte är någon köpavgift – bara förvaltningsavgift. Du kan nästan alltid dessutom köpa precis en så stor andel du vill så länge den är minst 100 kronor.

Med andra ord kan aktier passa bättre om du köper för lite större summor och dessutom kanske inte lika ofta. Har barnet fått en klumpsumma är det inga problem att köpa aktier.

Självklart kan barnets sparande innehålla både fonder och aktier. Då kanske månadssparandet består av fonder medan eventuellt arv eller julklappspeng från äldre släktingar kan investeras i aktier.

Jag bad min analytikerkollega Per Ericson sätta ihop en aktieportfölj som passar barnsparandet. Den består av dessa nio aktier.

Exempel: Barnaktieportföljen

| Investor |

| Wallenstam |

| Hexagon |

| Amazon |

| Nordea |

| Skanska |

| Microsoft |

| Essity |

| Nibe |

”Tanken är att barnportföljen, åtminstone huvudsakligen, ska innehålla aktier man inte behöver hålla jättekoll, på utan som är stora, stabila och har långsiktigt goda utsikter”, säger Per Ericson.

Det superavancerade barnsparandet

Det kanske i första hand ska ses som ett tankeexperiment – om inte annat är det extrem överkurs, men Placera har faktiskt skrivit om vilka smått otroliga möjligheter ett belånat barnsparande ger eftersom sparandet är på så lång sikt. Här kan du läsa artikeln ”Att belåna sitt barnsparande”.

Bosparande då?

När ämnet barnsparande kommer upp är det många som tänker på bosparande. Störst och kändast är HSB Bospar som nyligen ändrat bankpartner till Danske Bank och därmed ökat sitt fondutbud och sänkt avgifterna. Förutom själva sparandet står barnet också i bostadskö.

Nyttan av poängen att stå i bostadskö väger troligen tyvärr inte upp vare sig fondavgifterna, som fortfarande inte är särskilt låga, eller att HSB ännu inte kan erbjuda sparande i ISK. Här och här kan du läsa mer om HSB Bospar.

Christina Sahlberg tycker att det är bättre att ställa barnet i andra bostadsköer och spara separat.

”Men om man ändå vill spara i bospar för att få poängen kan man spara precis så mycket som behövs för att få köpoäng och spara resten på annat håll.

Spara i rätt kontoform

Du har säkert en bild av vad pengarna som barnet får ska gå till. För att skydda barnets sparande både från barnet själv, men också eventuella föräldrar i händelse av skilsmässa eller ekonomiska trångmål, är det bra att skydda pengarna.

I del 2 av Placeras barnsparskola som publiceras senare i veckan kan du läsa om vems namn du ska spara i och på vilken typ av konto eller i vilken försäkring som pengarna bör förvaras.

Prenumerera på mitt nyhetsbrev som kommer en gång i månaden. Här lägger du upp din kostnadsfria prenumeration.

Följ mig gärna på Twitter

Följ Placera på Facebook , LinkedIn, Twitter, YouTube och Soundcloud

.png)