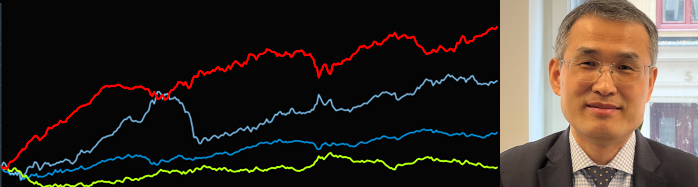

Det tåls att sägas igen – risk i sig är inget dåligt. Den som inte tar risk får heller ingen, eller i bästa fall mycket liten, avkastning. Men den potentiella avkastningen ska vara i proportion till risken och vi vill förstås ha så bra avkastning som möjligt givet en viss risknivå.

Placera guidar dig genom några av sätten som du kan hantera risken i din portfölj.

Riskhantera med modern portföljteori

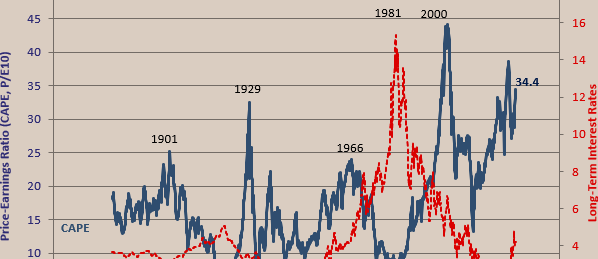

Modern portföljteori är en teori som Harry Markowits lanserade redan 1952 och belönades med Riksbankens pris i ekonomi till Alfred Nobels minne. Teorin går ut på att det gäller att fördela mellan olika tillgångsslag (allokera) för att få en så hög avkastning som möjligt.

Helt kort handlar det om att portföljen ska bestå av en viss andel aktier, en del obligationer och kanske en del råvaror.

När en tillgångsandel blir större än vad som var tänkt från början rebalanserar du så att ursprungsfördelningen återuppnås. Det gör att du automatiskt säljer när det är dyrt och köper när det är billigt.

Teorin bygger också på att alla tillgångsslag tenderar att närma sig sitt medianvärde över tid. När du rebalanserar köper du automatiskt när tillgången är under medianvärdet och säljer över.

Hela poängen är att en portfölj alltid ska befinna sig vid en effektiv front, vilket betyder maximal avkastning givet en viss risknivå.

En portfölj eller tillgång ska alltid finnas på den effektiva fronten, alltså ge maximal avkastning vid en given risknivå.

Det är komplicerat att räkna ut hur mycket innehav respektive tillgång ska bestå av, eftersom du måste räkna ut varians för varje tillgång och korrelation mellan dem.

Den som inte går igång på avancerade exceluträkningar kan annars trösta sig med att närapå alla olika sätt att diversifiera och rebalansera som finns med i den här artikeln grundar sig i denna hyllade teori.

Här kan du som vill lära dig mer och Modern Portföljteori (MPT) fördjupa dig.

Använd dig av riskmått

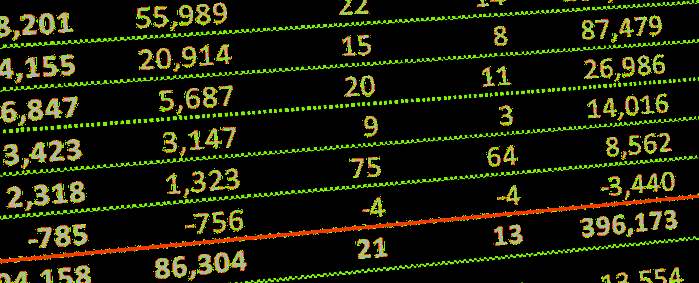

Du behöver inte lära dig att räkna dem själv, men att tyda de riskmått som finns kan hjälpa dig att få en uppfattning om hur svängig en aktiekurs är, alltså hur mycket den rör sig från sitt eget medelvärde eller jämfört med övriga börsen.

Hos vissa nätmäklare kan du se betavärde och volatilitet. Ett betavärde på 1 betyder att aktien rör sig som börsen. Är betatalet istället under 1 rör sig aktien mindre än börsen, över 1 så rör den sig mer.

Volatiliteten handlar istället om hur mycket aktien rör sig jämfört med sitt eget genomsnitt. Tänk dock på att dessa mått kan spegla enskilda, tillfälliga händelser och inte visa hela bilden.

Använd dig av stop-loss

Ett sätt att ha ett golv på dina förluster är att använda sig att stop-lossfunktionen som finns hos nätmäklarna. Det fungerar helt enkelt så att du från början sätter en nivå på aktiepriset där det sker en automatisk försäljning av aktien om priset blir för lågt.

Stop-loss aktiveras antingen vid en viss kurs eller vid en viss procentuell nedgång. Det är dock inte någon garanti för att köpet går igenom. Vid väldigt kraftiga nedgångar kan banken misslyckas med att hitta en köpare.

Blanda tillväxt och värde

Det kan vara mer intressant och spännande att investera i tillväxtaktier jämfört med värdeaktier. De senaste åren har det dessutom varit mer lönsamt också. Men ett ytterligare sätt att diversifiera sin portfölj är att blanda aktier med snabb tillväxt med värdebolag, alltså bolag som kanske inte växer så snabbt, men som ger en hög direktavkastning och är mindre volatila över tid.

Exempel på värdebolag är banker, telekomoperatörer och industribolag. Bland tillväxtbolagen återfinns många teknikbolag.

Om du inte handlar med aktier är ett annat sätt att minska risken på det här sättet dels att ha en billig Sverigefond eller ETF (där de stora värdebolagen dominerar innehavet), dels en småbolagsfond eller en ETF som följer småbolagsindex.

Diversifiera med andra tillgångar

Ytterligare ett sätt diversifiera sin portfölj är att lägga till andra typer av tillgångar än aktier och räntor. Det kan vara genom att köpa en ETF som följer ett råvaruindex eller ett aktieindex som följer en specifik råvara, som exempelvis guld.

Diversifiera med bolag och branscher

Att ha minst tio aktier i portföljen är ett sätt att minska bolagsrisken i portföljen. Det gör att företagsspecifika händelser, till exempel om det går dåligt för H&M efter en kall vår, inte slår så hårt mot portföljen. För en bra riskspridning ska aktierna också vara spridda över minst fem olika branscher.

Du bör också i förväg bestämma dig för hur stor andel en aktie eller fond får ta om den går upp mycket i värde.

Exempel:

Anna har en aktieportfölj med 10 aktier utspritt på sju branscher. Hon har bestämt att ingen aktie får ha en vikt över 25 procent av portföljen för att minska den bolagsspecifika risken i portföljen.

| Astra Zeneca (hälsovård) |

| Sandvik (industri) |

| Handelsbanken (finans) |

| Investor (finans) |

| Nibe (industri) |

| H&M (konsument, cyklisk) |

| Evolution Gaming (konsument, cyklisk) |

| Ica (konsument, stabil) |

| Kungsleden (fastigheter) |

I början av 2020 hade Kungsleden stigit kraftigt i takt med övriga fastighetsbolag på börsen och innehavet uppgick till över 25 procent av portföljen. Anna sålde då av hälften. Klokt, skulle det visa sig, eftersom fastighetsbolagen sjönk kraftigt 2020.

Nibe och Evolution Gaming har Anna också behövt sälja av i omgångar eftersom de stigit så mycket. Visserligen hade Anna tjänat mer om hon behållit dem givet dagens kurser, men det hade varit på bekostnad av en högre risk i portföljen, något Anna inte vill ta. Dessutom har hon fortsatt ta del av uppgångarna, om än inte i samma utsträckning.

En viktig sak att tänka på är att branschindelningen är ganska grovhuggen. I det här fallet hamnar Evolution Gaming och H&M i samma sektor, fast det inte alls är självklart att de står inför samma risker och utmaningar i sina branscher. Detsamma gäller investmentbolag som hamnar i samma kategori som banker.

Givetvis går det också att diversifiera sig med olika branscher med fonder och ETF:er.

Diversifiera dig geografiskt

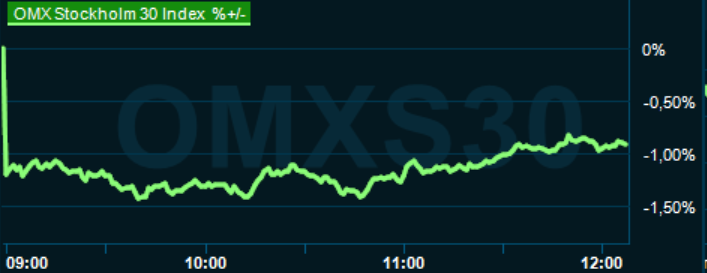

Sverige är en liten och exportdriven börs som ofta faller mer än andra större börser när det svajar på marknaden. För att minska risken i sin portfölj kan det vara bra att även ha lite utländska aktier, gärna i form av fonder eller ETF:er.

Här gäller förstås att ha en högre andel av aktier i välutvecklade marknader, annars kanske du tar större risk i slutändan än om du bara hade haft svenska aktier. Tillväxtländers marknader är ofta starkt påverkade av valutaeffekter och råvarupriser.

Exempel:

Björn har en aktieportfölj med svenska aktier han är nöjd med, men när han får årets bonus tänker han att han ska passa på att investera i en geografiskt diversifierad portfölj.

Han väljer följande fördelning:

| 50 % billig globalfond |

| 20 % ETF som följer S&P 500 (USA) |

| 10 % ETF som följer MSCI Europe (15 länder i Västeuropa) |

| 15 % ETF som följer MSCI Emerging Markets (tillväxtländer) |

| 5 % ETF som följer MSCI Östeuropa exkl Ryssland |

Något att tänka på är att valutarisken kan vara stor även i marknader som handlas i euro och dollar.

Månadsspara istället för all-in

Att gå in med en viss summa i månaden eller någon annan kontinuerlig tidpunkt istället för att investerar en klumpsumma direkt är ett sätt att sprida sina risker. Du kommer att köpa på toppen och på botten och allt däremellan. Det svåraste med aktier – tajmingen, behöver du inte bry dig om.

Här gäller det att ha lite koll på vilket courtage du betalar om det är aktier eller ETF:er du köper, så att inte avgifter utgör en onödigt stor proportion av dina köp.

Ta risk utifrån din sparhorisont

Det här är en superenkel typ av riskhantering som passar den som inte är särskilt intresserad av att räkna på risk och hålla koll på sina innehav. Den passar i princip alla människor eftersom den är så enkel.

Du utgår helt enkelt från hur lång sparhorisont du har med dina pengar. Har du två år eller mindre ska du ha pengarna placerade i säkra ränteplaceringar, till exempel ett sparkonto som kan ge lite högre ränta.

Har du 10 år eller längre kvar tills du behöver pengarna har du 100 procent aktier eller aktiefonder. Åren däremellan har du 10 procent aktier för varje år som du har i din sparhorisont. Behöver du pengarna om fem år har du 50 procent aktier, behöver du dem om sju år har du 70 procent aktier och så vidare.

Aktiefonden du kan ha om du vill ha enklast möjliga sparande är en billig globalfond för en geografisk riskspridning.

Andra sätt att minska risken i sin portfölj

- Belåna inte dina aktier

- Köp aktier med god likviditet

- Köp inte aktier i små bolag som haussas i forum

- Köp investmentbolag för ökad riskspridning

Prenumerera på mitt nyhetsbrev som kommer en gång i månaden. Här lägger du upp din kostnadsfria prenumeration.

Följ mig gärna på Twitter

Följ Placera på Facebook , LinkedIn, Twitter, YouTube och Soundcloud