Timingen att knoppa av Electrolux Professional mitt under en pågående pandemi kan tyckas dålig. Runt hälften av bolagets omsättning genereras av kunder som för tillfället tvingas hålla mer eller mindre stängt.

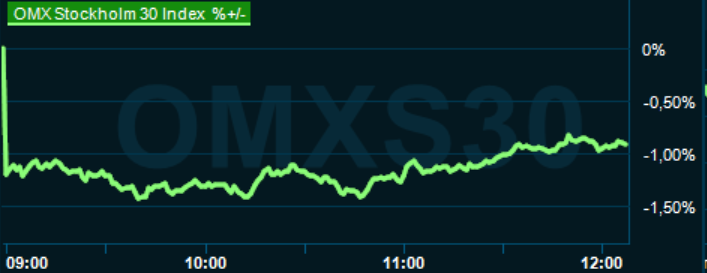

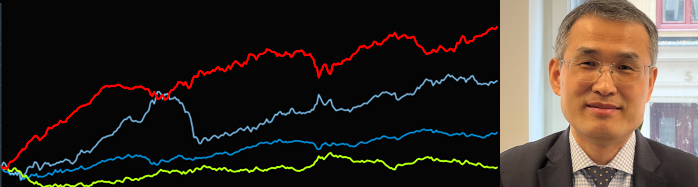

Första dag för handel var dock den 23 mars och det var, åtminstone hittills, den absoluta bottennoteringen för Stockholmsbörsen i krisen. Aktien har därför fått en flygande start och är i skrivande stund upp 55 procent från första dagens stängningskurs.

Bolaget rapporterade i förra veckan utfallet i det första kvartalet. Det var som väntat inte jättebra. Organiskt backade omsättningen med 14 procent och rörelseresultatet sjönk med en tredjedel jämfört med året innan.

Electrolux Professional delar in försäljningen i två områden: Storkök & Dryck (59 procent av omsättningen i kvartalet) och Tvätt (41 procent). Inom Storkök & Dryck noterades en organisk försäljningsutveckling på -20 procent medan Tvätt klarade sig med -2 procent.

Storkök & Dryck påverkas huvudsakligen av att hotell, restauranger och pubar tvingas hålla stängt under coronapandemin. Omsättningen påverkades även negativt av färre utrullningar än i fjol av produkter till restaurang- och dryckesservicekedjor i USA.

Försäljningen inom Tvätt har som sagt inte påverkats alls lika negativt. Vd Alberto Zanata förklarar efterfrågans motståndskraft med att kunder som institutionella tvätterier, flerfamiljshus med tvättstugor och myntstyrda tvätterier helt enkelt klarat sig bättre hittills.

Lönsamheten är högre inom Tvätt än inom Storkök & Dryck och Tvätt förbättrade faktiskt resultat och marginal ytterligare i det första kvartalet. Storkök & Drycks rörelseresultat halverades däremot.

Mixeffekten för koncernen av att Tvätt håller emot bättre blir positiv på rörelsemarginalen men den effekten äts upp av extrakostnader till följd av åtgärder för att hantera coronapandemin och dess konsekvenser. Jämförelsen med fjolåret blir också lite orättvis då Electrolux Professional nu är ett självständigt bolag vilket innebär ökade kostnader för de olika koncernfunktioner som behövs. Totalt sett föll dock rörelsemarginalen för koncernen till 9,8 procent från 13,1 procent för ett år sedan.

Geografiskt står Europa för 69 procent av omsättningen, region Amerika för 17 procent och resterande 14 procent fördelas över resten av världen. Under början av kvartalet var det huvudsakligen Kina som kände av coronaeffekterna men mot slutet av perioden blev de påtagliga även i Europa. Den organiska tillväxten låg för hela koncernen på -25 procent under mars.

För att klara av vad som ser ut att bli ett antal jobbiga kvartal framöver gäller det att ha en stabil finansiell situation. Electrolux Professional hade vid utgången av det första kvartalet en nettoskuld på 640 Mkr om vi bortser från pensioner och leasingavtal. Det motsvarar låga 0,5 gånger de senaste tolv månadernas samlade rörelseresultat före av- och nedskrivningar, ebitda.

Resultaten kommer att sjunka men Electrolux Professional arbetar också för att stärka upp kassaflödena ytterligare för att bibehålla en stark balansräkning genom krisen. Investeringar går exempelvis på sparlåga och lagernivåerna justeras.

Det pågår även ett mer långsiktigt effektiviseringsarbete som syftar till att lyfta lönsamheten. Målet är att nå en rörelsemarginal, ebita, på 15 procent. På rullande helårsbasis låg marginalen vid utgången av första kvartalet på 10,6 procent så en del arbete återstår.

Målet för tillväxt är satt till 4 procent organiskt om året. Historisk har området Storkök & Dryck haft den något snabbare tillväxten och eftersom lönsamheten är något lägre inom det området behövs också ökade volymer för att lyfta marginalerna. Bolagets tre strategiska fokusområden är restaurangkedjor i USA, kaffe och dryckeslösningar samt tillväxtmarknader i Asien.

De analytiker som bevakar Electrolux Professional räknar enligt databasen Factset med att årets vinst per aktie faller nära 40 procent till 1,48 kronor. Rörelsemarginalen, ebit, väntas falla från fjolårets 11,0 procent till 7,3 procent.

En stark återhämtning ligger dock i förväntningarna för 2021. Marginalen väntas öka till 10,4 procent och omsättningen med 5 procent. Det växlar ut i en vinstökning på 53 procent till 2,26 kronor per aktie. För 2022 ligger snittprognosen på 2,67 kronor i vinst per aktie.

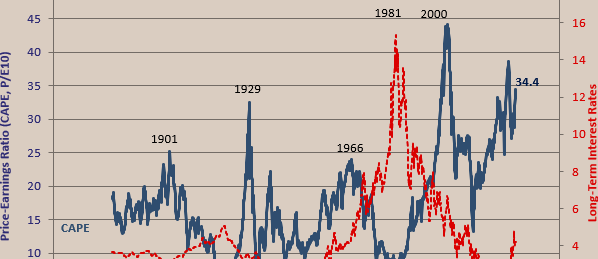

P/e-talen för 2020 och 2021 uppgår för tillfället till 20,1 respektive 13,1. Electrolux Professional väntas sitta på en nettokassa vid utgången av nästa år och justerat för detta värderas rörelsen till 9,5 gånger rörelseresultatet för 2021.

Ingen utdelning lämnas för 2019 och direktavkastningarna för 2020 och 2021 väntas uppgå till 0,8 procent respektive 2,4 procent.

Electrolux Professionals kvartalsrapport fick ett mycket positivt mottagande och kursen har stigit runt 40 procent sedan dess. Beskeden i samband med rapporten har uppenbarligen lugnat aktiemarknaden och lyft optimismen kring bolagets långsiktiga möjligheter.

Att ha halva omsättningen inom hotell- och restaurangnäringen är inte optimalt i dagsläget och det är såklart väldigt svårt att göra några prognoser för hur efterfrågan de närmaste åren kommer att se ut. Estimaten för 2021 är relativt optimistiska och räknar i princip in en normalisering av läget.

Hoppet för detta står i relativt stor utsträckning till forskarvärlden och att de hittar läkemedel, eller förstås allra helst ett vaccin, som bromsar eller får stopp på coronapandemin. För tillfället råder det optimism om att ett vaccin ska kunna finnas tillgängligt redan i år och då bör förstås 2021 ha goda förutsättningar att bjuda på en stark återhämtning i hela världsekonomin.

Electrolux Professional har under många år varit ett guldägg inom Electrolux-koncernen. Efterfrågan är i grunden mer stabil inom företagssegmentet än från hushållen och marginalerna är heller inte lika pressade.

Vi tycker de långsiktiga tillväxtutsikterna för bolaget ser spännande ut och rekommendationen blir Köp.

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| Electrolux Professional B | Köp | 29,44 | - |