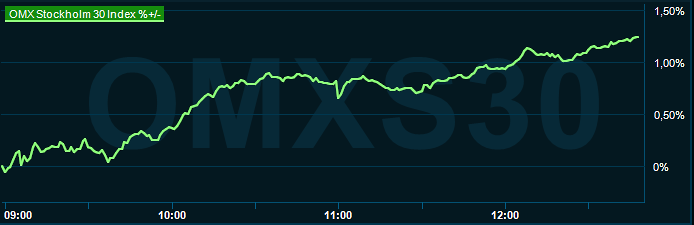

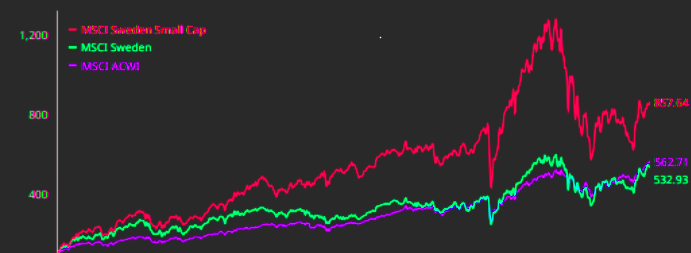

Det blev till slut en fullskalig pandemi av coronasmittan och när epicentrum för smittspridningen väl rörde sig mot Europa och USA drog placerare världen över i nödbromsen. Det har bidragit till stora börsfall, kraftigt sjunkande räntor och lägre råvarupriser. I många fall har utvecklingen tidvis varit närmast panikartad. Den svenska börsen har sjunkit med runt 15 procent i mars men var ner med dryga 25 procent när det gick som tyngst.

.png)

Under den allra senaste veckan har det skett en viss ljusning på finansmarknaden och det finns även små tecken på att handeln på såväl aktie- som ränte- och valutamarknaden åter har börjat normaliseras, och att det numera finns en något bättre balans mellan köpare och säljare.

Ett antal faktorer har bidragit till detta.

De omfattande penning- och finanspolitiska åtgärder som satts in – de överlägset största under efterkrigstiden – spelar givetvis en avgörande roll. De finanspolitiska åtgärder som hittills presenterats motsvarar runt 7 – 8 procent av global BNP och vi närmar oss ett läge med i princip obegränsade penningpolitiska stimulanser. Sen kan man ju inte undgå att många säkert ser de nuvarande värderingarna på aktiemarknaden som ett utmärkt köpläge och hoppas att Coronaspridningen inom en inte alltför avlägsen framtid ska vara under kontroll.

Utvecklingen i Kina, i den mån man nu kan lita på de officiella siffrorna, visar ändå på hur fort det kan vända till det bättre när myndigheterna väl fått kontroll över smittspridningen. I mars steg återigen de kinesiska inköpschefsindexen över det viktiga 50-strecket, som markerar gränsen mellan tillväxt och nedgång, efter att ha djupdykt i inledningen av året. Den kinesiska börsen har dessutom sjunkit med i sammanhanget måttliga 8 procent i mars (MSCI-index).

.png)

Hur smittspridningen utvecklas framöver kommer givetvis att påverka humöret på finansmarknaden även framöver men för tillfället är det ändå mest fokus på hur de restriktioner som satts in kommer att påverka den ekonomiska utvecklingen, både i det korta och det långa perspektivet. Även om inte all ekonomisk aktivitet avstannat så betyder de starka begränsningar som satts på befolkningar rejäla tapp i tillväxten.

.png)

Enligt OECD:s beräkningar så kapar en månad av mer betydande karantänsåtgärder ungefär 2 procent av den årliga tillväxten i ett enskilt land. Det är bara att själv göra matematiken vad det skulle betyda för tillväxten om en nedstängning skulle behöva pågå under flera månader framöver. Det är dessutom en total omsvängning i förhållande till de initiala prognoserna då det spekulerades i att coronasmittan endast skulle kapa några tiondelar av den globala tillväxten.

Med det sagt ska det ändå konstateras att det i dagsläget är i det närmaste omöjligt att göra några som helst förutsägelser kring de ekonomiska effekterna såväl på global nivå som på de flesta företagshåll. Än vet vi exempelvis inte hur många företag som kommer att ta del av stödåtgärderna och hur detta kommer att påverka vinstutveckling och utdelningar framöver.

På makrosidan är det enda vi kan vara någorlunda säkra på är att den inkommande statistiken kommer att måla upp en dyster bild av den ekonomiska utvecklingen i bland annat Europa och USA. De marknader som är viktigast för humöret i finanssektorn. Världen i stort befinner sig redan i recession. Mycket av detta är däremot redan väntat och hoppet om en snabb vändning uppåt, i likhet med vad vi redan sett i Kina, kommer ändå att finnas kvar.

Den stora oroshärden, förutom långvariga karantänsåtgärder, tycker vi på Placera är risken för att arbetslösheten, såväl i Sverige som i övriga delar av världen, ska skjuta rejält i höjden. Det skulle inte bara betyda ett omfattande efterfrågebortfall utan också förmodligen leda till negativa effekter även i andra delar av ekonomin som exempelvis bostadsmarknaden. En marknad som globalt sett känns lite skör även om det inte rör sig om samma finansiella risker som i samband med finanskrisen.

En kraftigt ökande arbetslöshet bidrar dessutom till att återhämtningen, när väl coronasmittan är under kontroll, sannolikt fördröjs. För även om många säkert kan återvända till sina gamla arbeten så gäller det långtifrån alla som förlorar sina jobb under den här krisen. Företag kommer att försvinna och det kommer att ta ett rejält tag att etablera nya verksamheter som kan svälja de arbetsmarknadsresurser som då kommer att finnas till förfogande.

Risken för stigande arbetslöshet är också ett av huvudskälen till att vi på Placera ser mer omfattande stimulansåtgärder framför oss. Dit hör bland annat än mer centralbanksköp av flertalet finansiella tillgångar, kanske även aktier, och stater som förser sina medborgare med rena kapitaltillskott, så kallade ”helikopterpengar”.

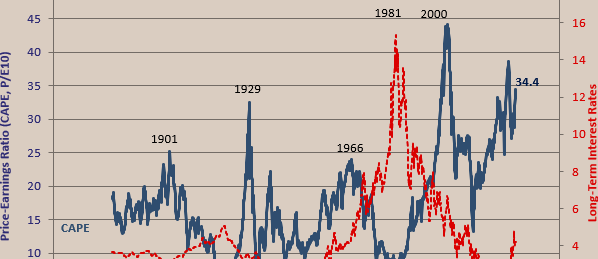

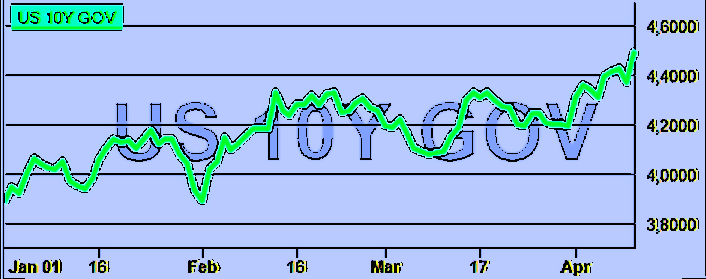

Ska man göra en krass finansiell bedömning betyder dessutom stigande arbetslöshet att de åtgärder som satts in, kanske främst på det penningpolitiska området, kommer att behöva ligga kvar under överskådlig tid. Något som borde gynna mer riskfyllda placeringar när väl konjunkturkurvorna åter börjar peka uppåt. Något större avkastning från trygga placeringar som statsobligationer är heller inte att vänta eftersom de, i de flesta fall, ligger och hovrar kring nollan. Risken är dessutom stor att vi får se en press uppåt på räntorna när väl krutröken lagt sig. Det betyder i så fall ännu sämre avkastning i det korta perspektivet.

Under rådande omständigheter vore det närmast förmätet av oss att ha en syn på marknadsutvecklingen under kommande månader. Vi tycker dock inte att det är läge att kasta sig ur mer riskfyllda placeringar utan att istället, i möjligaste mån, försöka rida ut den här stormen.

Om den senaste tidens börsuppgångar markerar en definitiv vändpunkt får framtiden utvisa men risken för nya bakslag tycker vi är fortsatt överhängande. På lite längre sikt tycker vi däremot att argumenten för aktier som långsiktigt placeringsalternativ snarast har stärkts. Alternativen ser i alla fall i de flesta fall sämre ut.

Vi väljer därför att hålla fast vid en aktieandel på 60 procent i vårt allokeringsförlag för april. Resterande andel hamnar i kassan.