Volvo avslutade 2019 med ett fjärde kvartal som var bättre än väntat på flertalet punkter. Sjunkande volymer pressade marginalerna inom lastbilsaffären något mer än väntat men i övrigt överträffade Volvo analytikernas prognoser. Glädjande var att orderingången landade klart högre än väntat och att bolaget även föreslår en högre utdelning än vad som i snitt låg i förväntningarna.

Lastbilskonjunkturen har toppat för den här gången och det är nu det är upp till bevis för Volvo om man kan hålla uppe marginalerna bättre än förr om åren. Bolaget har historiskt dragits med stora fasta kostnader och verksamheten har därför varit väldigt volymkänslig. Volvo har dock jobbat i många år nu för att bli mer effektivt och för att få kostnaderna mer flexibla.

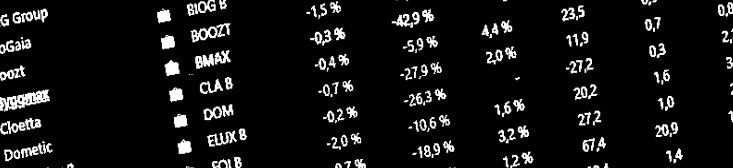

Svaren från lastbilsdivisionen i fjärde kvartalet blev lite blandade. Leveranserna av lastbilar sjönk visserligen med 9 procent men omsättningen var oförändrad jämfört med året innan, vilket var klart bättre än väntat. Högre serviceintäkter bidrog till det liksom positiva valutaeffekter.

Rörelsemarginalen backade ändå 1,8 procentenheter till 9,1 procent vilket var något lägre än väntat. Snittprognosen låg på 9,4 procent i Infront Datas sammanställning.

I gengäld var som sagt orderingången på lastbilar i kvartalet klart högre än väntat. Snittprognosen låg på knappt 47 000 lastbilar men utfallet blev dryga 53 000. Orderingången var fortfarande 10 procent lägre än året innan. Det var dock en klar förbättring jämfört med tredje kvartalet i år då orderingången var ned hela 45 procent mot året innan.

Glädjande var också att serviceintäkterna gjorde sitt tänkta jobb och bidrog med tillväxt när lastbilsförsäljningen bromsade in. De ökade med 10 procent i kvartalet. Den oväntat höga omsättningen i kvartalet innebar att Lastbilars rörelseresultat landade 6 procent högre än snittprognosen trots den något lägre lönsamheten.

Anläggningsmaskiners rörelseresultat landade också cirka 6 procent över förväntan. Både omsättning och marginaler landade något över snittprognoserna.

Kina är Volvos största marknad när det gäller anläggningsmaskiner och där syns glädjande nog en viss ljusning. Orderingången i Kina ökade med 14 procent och Volvo petar upp sin marknadsprognos för 2020 något. Från att tidigare ha räknat med att marknaden skulle falla 10-20 procent jämfört med 2019 så räknar bolaget nu med en nedgång mellan 0 och 10 procent.

Sammantaget i fjärde kvartalet ökade Anläggningsmaskiners orderingång med 6 procent. Förutom Kina gick även den nordamerikanska marknaden bra i perioden.

Anläggningsmaskiner och Lastbilar svarar tillsammans för nästan 90 procent av Volvos rörelseresultat så det är på dessa båda områden det mesta fokus landar. Bussar hade ett stabilt fjärde kvartal medan Penta tappade kraftigt jämfört med ett ovanligt starkt kvartal året innan. Finansieringsverksamheten förbättrade sitt resultat med 16 procent.

Volvos finansiella position har förbättrats kraftigt de senaste åren. Kassaflödena har stärkts och årets fjärde kvartal slutade med ett kassaflöde från industriverksamheten på nästan 20 miljarder kronor. Volvo satt vid årsskiftet på en nettokassa på 62,6 miljarder kronor om vi bortser från leasing- och pensionsskulder.

Den starka finansiella positionen är förklaringen till att Volvos styrelse föreslår en extrautdelning för 2019 på 7,50 kronor per aktie. Den ordinarie utdelningen höjs samtidigt med 50 öre till 5,50 kronor. Totalt delas alltså 13 kronor per aktie ut. Volvo gjorde en extrautdelning även i fjol och det låg i förväntningarna att ytterligare en skulle ske i år. Den sammanlagda utdelningen blev dock klart högre än väntat.

2020 kommer att bjuda på lägre omsättning än 2019. Orderingången pekar nedåt och snittprognosen bland analytikerna är att tillväxten innevarande år blir -13 procent. Därefter väntas en marginell förbättring under 2021 med 2 procent högre omsättning.

Den stora frågan är hur marginalerna kommer att utvecklas när volymerna backar. Snittprognosen i Infront Datas sammanställning är en rörelsemarginal för 2020 på 9,2 procent vilket ska jämföras med 2019 års 11,1 procent. Lastbilar väntas tappa något mer än Anläggningsmaskiner.

För 2021 väntas en marginal på 9,4 procent.

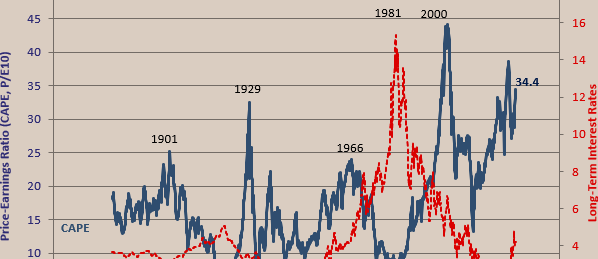

Snittprognoserna för vinst per aktie ligger för närvarande på 12,14 kronor respektive 12,58 kronor per aktie för åren 2020 och 2021. Det innebär att aktien för närvarande handlas till p/e 13,5 respektive 13,0. Justerat för den starka balansräkningen värderas rörelsen till 8,5 gånger 2020 års väntade rörelseresultat.

Direktavkastningen på den föreslagna utdelningen för 2019 uppgår till 7,9 procent. För de båda närmaste åren väntas direktavkastningar på 3,5 procent respektive 3,8 procent.

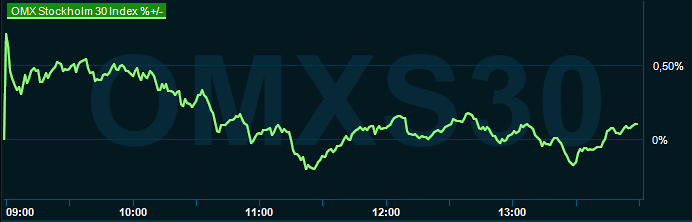

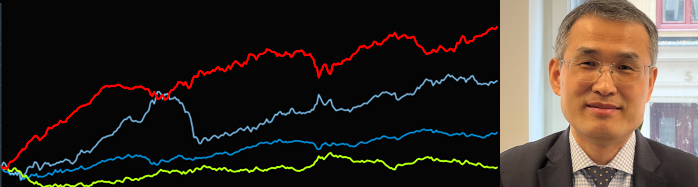

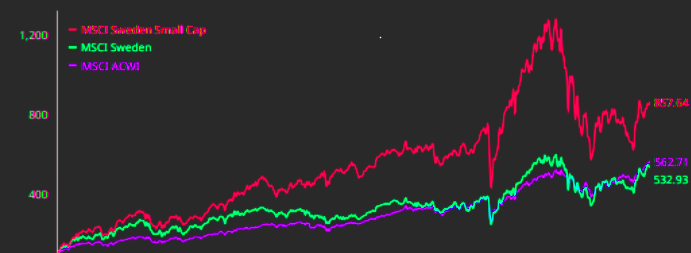

Volvos aktie reagerade positivt på den starka bokslutsrapporten. Volvo-aktien har det senaste året skuggat börsindex och gått bra sedan slutet av 2019. Trots det är värderingen inte direkt ansträngd och rent ut sagt låg om vi tar bolagets stora nettokassa i beaktande.

Prognoserna är dock som alltid behäftade med en viss osäkerhet. Givet Volvos historik är osäkerheten större än i många andra cykliska aktier. Förutom volymutvecklingen är som sagt den stora frågan hur den negativa hävstången i marginalerna ser ut nu för tiden. Det fjärde kvartalet var ändå relativt uppmuntrande på den punkten. Att Volvo överträffar förväntan trots ett begynnande volymtapp är starkt.

Vd Martin Lundstedt understryker också i sitt vd-ord i bokslutsrapporten att fokus framöver är att få ned kostnaderna i linje med efterfrågan och förbättra lönsamheten över hela konjunkturcykeln.

Lastbilsmarginalen var en smärre plump men i övrigt bjöd Volvos bokslutsrapport på positiva besked. Framför allt repade sig orderingången en hel del jämfört med det tredje kvartalet som nu ser ut att ha varit bottenläget. Serviceintäkterna ökade också starkt liksom kassaflödet. Anläggningsmaskiner ser också en viss ljusning på sin viktigaste marknad.

Risken är fortfarande hög och resan lär inte bli spikrak men vi tycker Volvo visat tillräckligt för att vi ska tycka värderingen är i lägsta laget. Vi höjer rekommendationen till köp.

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| Volvo B | Köp | 165,05 | - |