First North-noterade Sdiptech är ett teknikkonglomerat med fokus på infrastruktur. Tillväxten är främst driven av förvärv och på fem-sex år har omsättningen vuxit från knappt 20 Mkr till drygt 1,7 miljarder kronor årligen.

I dagsläget består gruppen av 32 fristående verksamheter som drivs enligt en decentraliserad modell under övervakning och vägledning av Sdiptech.

Omsättningen i respektive dotterbolag varierar från 30 Mkr uppåt 200 Mkr per år, och verksamheterna finns utspridda främst i Sverige, Norden samt UK. Nya förvärvsobjekt söks också inom Benelux-området.

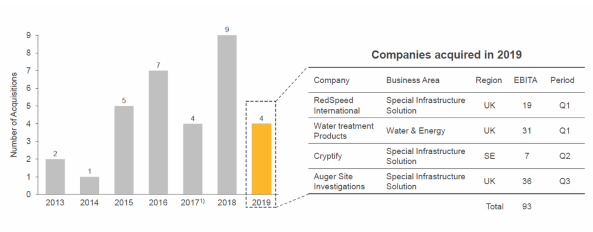

Bolagsköpen har gjorts i rasande fart och under fjolåret köptes hela nio nya verksamheter. Hittills i år har fyra bolag köpts, var av tre är brittiska och ett svenskt. Totalt sett har detta tillfört 93 Mkr på ebita-resultatet, vilket är i linje med årsmålet.

Affärsmodellen känns igen från förebilder som Lifco, Volati, Indutrade och Lagercrantz. Från en betydligt mindre bas har tillväxten varit större i Sdiptech och bolagsgruppens sammansättning har förändrats med varje nytt förvärv som gjorts. Den korta historiken gör det svårt att utvärdera värdeskapandet över tid.

Det är ett litet team som är ansvariga för att för att hitta och utvärdera potentiella förvärvsobjekt. Innan 2019 har extern hjälp använts. Den assistansen, som varit ganska kostsam, fasas nu ut till fördel för arbetet inom det egna teamet. När bolagsköpen sker i rask takt, både hemma och på mer avlägsna marknader måste jag ändå undra hur väl det interna teamet kommer hinna lära känna förvärvsbolagen innan man faktiskt slår till igen.

Till sin hjälp har bolagets tjänstemän en styrelse med gedigna meriter. För att nämna några; ledamoten Johnny Alvarsson, tidigare vid för Indutrade samt Urban Doverholt, tidigare hög chef på ASSA. En av huvudägarna och tillika serieentreprenörerna Ashkan Pouya sitter också i styrelsen.

(Pouya har minskade sitt ägande i Sdiptech under november då 856 000 stamaktier såldes. Efter försäljningen kvarstår Pouya som största ägare med 20 procent av kapitalet. Lika stor andel har parhästen Saeid Esmaeilzadeh i bolaget.)

Att köpa många olika verksamheter under en kort tidsperiod är förstås alltid riskfyllt, inte minst med hänsyn till att förvärvsbolagens resultat och därmed också slutgiltiga köpeskilling bör varierar över konjunkturen. Precis som på aktiemarknaden bör det därför finnas en fördel i att sprida ut sina köp över bra och dåliga tider, i alla fall långsiktigt.

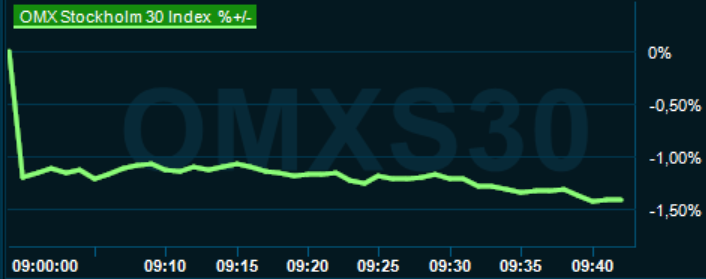

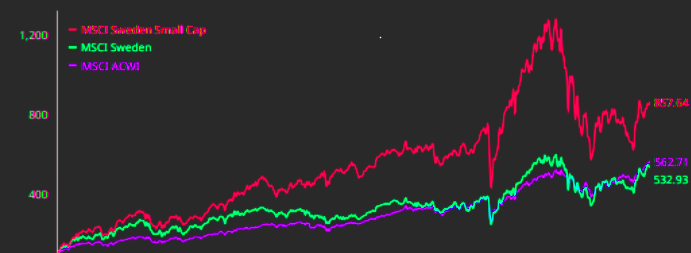

Å andra sidan har aktiemarknaden alltid uppskattat och belönat offensiva optimister. Och på börsen har Sdiptech, efter en inledande kräftgång, värderats upp med 70 procent sedan årsskiftet.

Det ger ett börsvärde kring 2,2 miljarder kronor. Bolaget har ett EV justerat för leasingskulder kring 3 330 Mkr, och av den kvarvarande nettoskulden är 600 Mkr villkorade tilläggsköpeskillingar som man förväntar sig att betala längre fram.

Bolagsportföljen är fördelad på tre affärsområden, Water & Energy, Special Infrastructure och Property Technical Services. Bakom fasaderna ryms bolag som elbolaget CentralByggarna i Åkersberga, avloppsreningsleverantören Topas Vatten samt hissmonteringsfirmor som St. Eriks Hiss och Hisspartner för att nämna några.

Förvärven görs i regel till prislappar kring 6–7 gånger vinsten, enligt bolaget. Målbilden är, som för de övriga förvärvarna på börsen, att delarna ska bli mer värda när de samlas under ett börsparaply och en välkänd ägare. Det är en modell som fungerat utmärkt historiskt.

Det senaste förvärvet gjordes i augusti när Auger Site Investigations köptes i Storbritannien. Bolaget är specialiserade på skadehantering av infrastruktur under jord och jobbar främst mot försäkringsbolag.

Auger omsätter omkring 12,5 miljoner pund och I fjol levererade man ett resultat kring 2,9 miljoner pund innan skatt.

Hittills har Sdiptech betalt 13,3 miljoner pund för Auger och inklusive en förväntad tilläggsköpeskilling, som baseras på framtida resultat, spås den totala prislappen landa kring 19 miljoner pund för bolaget. Vilket då motsvarar cirka 6,6 gånger årsresultatet innan skatt.

Men prislappen kan stanna vid de redan betalda 13,3 miljoner pund, eller stiga till 24,7 miljoner pund i det fall utvecklingen i bolaget blir mycket lyckosam. Utifall det sämre utfallet blir verklighet kan det innebära att Sdiptech får återföra den uppskattade tilläggsbetalningen som redan bokats i räkenskaperna.

Eftersom vi inte vet hur eller när tilläggsköpeskillingarna regleras, samt att det är många nya bolag som eventuellt ska betalas klart, finns det en osäkerhet kring hur förvärvsfesten faktiskt kommer sluta.

Målet är att växa det justerade rörelseresultatet (ebita) genom förvärv med 90 Mkr per år, och vidare växa organiskt med 5–10 procent årligen.

Hittills i år har den organiska omsättningstillväxten dock varit noll. Detta är ett resultat av problem inom affärsområdet Property Technical Services och de många hissverksamheterna som ryms där.

I tredje kvartalet isolerat har dock de två övriga affärsområdena, Water & Energy samt Special Infrastructure Solutions, vuxit med 10 procent totalt sett. Dessa är också de verksamheter med bäst marginaler inom koncernen.

Lönsamheten har även tidigare tyngts av problemen i hissverksamheterna, ett aber som nu har adresserats och en rad olönsamma kontrakt har sorterats ut. Trots en intäktsminskning om 8 procent i kvartalet har lönsamheten på ebita-nivå ökat något inom affärsområdet.

Sdiptech redovisar ebita-marginalen innan förvärvsrelaterade kostnader för att ge en tydligare bild av den operativa resultatutvecklingen.

För de mer specialiserade verksamheterna inom Water & Energy samt Special Infrastructure Solutions spås relativt höga underliggande marginaler, 16–18 procent inom den förstnämnda och 18–20 procent i den andra. För Property Technical Services spås en successiv återgång mot 8–10 procents justerad ebita-marginal.

Givet att flera förvärv kommer är det svårt att uppskatta i vilken takt som omsättningen kommer att öka de kommande åren. Antaget en lika stor intäktsökning i fjärde kvartalet, som i tredje kvartalet, bör omsättningen i år landa kring 1850 Mkr. Motsvarande en tillväxt kring 24 procent.

Räknar vi att det bolaget kallar justerad ebita (innan förvärvsrelaterade kostnader och förändringar i tilläggsköpeskillingar) stiger till 13,5 procent ger det ett underliggande rörelseresultat på 250 Mkr.

Växer omsättningen med 15 procent under 2020 ökar intäkterna till 2 130 Mkr, det antagandet rymmer det senaste gjorda bolagsköpen, ytterligare närmare 100 Mkr i i framtiden köpt omsättning och en låg ensiffrig organisk tillväxt. En nätt uppjustering av rörelsemarginalen skulle då ge ett rörelseresultat närmare 285 Mkr.

Med 5 procents tillväxt år 2021 ökar omsättningen till 2 240 Mkr och det underliggande ebita-resultatet till 314 Mkr. Baserat på nuvarande Enterprise Value ger det oss en EV/ebita kring 10–11.

Avskrivningar och räntor ska trots allt dras av. Förvärven ska betalas, bolagets preferensaktieägare kräver 14 Mkr årligen. Sedan drar minoriteter kring 4 Mkr och skatteverket ska ha sitt. Allt som allt handlas aktien till en framåtblickande värdering kring p/e 13 för 2020.

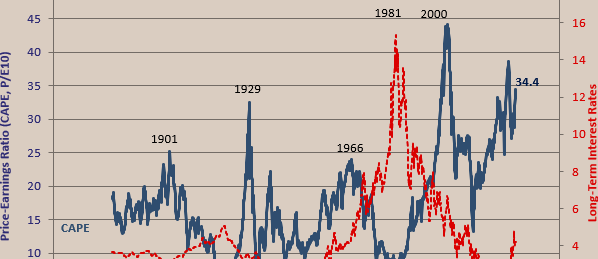

I jämförelse med de mer etablerade förvärvsbolagen på börsen är Sdiptech fortfarande lägre värderat, delvis är det rättvis då många småverksamheter har en högre risk.

Uppsidan i aktien är något begränsad efter årets snabba uppgång men ytterligare 15–20 procents uppsida – givet att estimaten blir verklighet - känns möjligt.