De senaste åren har intresset för att handla utländska aktier stigit kraftigt. Inte minst teknikättarna Apple, Facebook och Alphabet (Google) har bidragit till intresset, men också noteringen av Spotify och Nordeas flytt till Finland har gjort frågan extra aktuell.

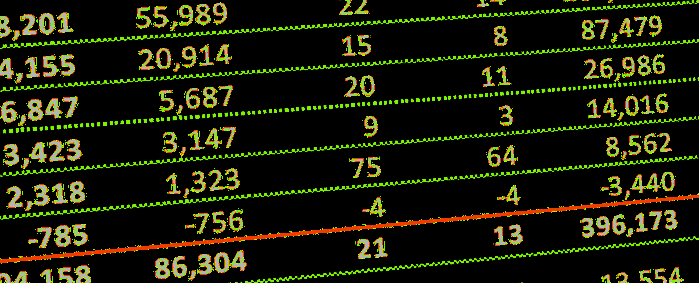

| Aktier på utländska börser | Avkastning 1 år | Land | Antal ägare |

| 1. Aurora Cannabis | -68% | Kanada | 13907 |

| 2. Sampo Oyj | -13,00% | Finland | 10906 |

| 3. Apple Inc | 9% | USA | 10158 |

| 4. Novo Nordisk | 30% | Danmark | 9324 |

| 5. Danske Bank | -31% | Danmark | 8485 |

De mest ägda aktierna på utländska börser bland Avanzas kunder.

Var har aktien sitt säte?

En bra början om du är intresserad av en utländsk aktie är att först ta reda på var bolaget som gett ut aktien har sitt skatterättsliga hemvist. En aktie kan handlas i flera länder men bolaget som ger ut aktien har skatterättsligt hemvist i ett land.

Det har betydelse när den svenska skatten ska bestämmas, det vill säga om du kan få avräkning eller nedsättning av din svenska skatt för den utländska skatt som du betalat. Sverige har slutit dryga 80-talet skatteavtal som bland annat reglerar hur mycket skatt som får tas ut på utdelning i källstaten och därmed hur mycket du kan få sätta ned din svenska skatt.

Ta till exempel Nordea som numera har sitt säte i Helsingfors. Som du ser på bilden nedan är aktien märkt med en svensk, en dansk och finsk flagga. Den svenska flaggan betyder att du kan handla aktien i svenska kronor på den svenska börsen, men inte att aktien i sig är svensk, vilket man kanske kan tro.

Var aktien har sitt säte, inte vilken börs den handlas på, bestämmer vilket land som ska ha källskatten.

En ledtråd, men tyvärr inte ett hundraprocentigt sätt att se var en aktie har sin hemvist är att undersöka ISIN-numret. Börjar det med SE, då är det oftast en svensk aktie och de vanliga skattereglerna gäller. Börjar det med två andra bokstäver kan du se här vilket land det gäller.

ISIN-koden kan vara en ledtråd att aktien inte har Sverige som skattehemland.

För att vara helt säker på var en aktie har sin skatterättsliga hemvist finns det ingen samlad lista eller särskilt ställe att titta på. Man får helt enkelt ta reda på det via bolagets aktieinformation på nätet, och om det inte framgår där, fråga bolaget.

Varför är det då viktigt att veta var aktien har sin rättsliga hemvist? Dessutom om den ändå handlas i svenska kronor? Jo, det är viktigt eftersom att det är på det sättet som du indirekt vet hur mycket källskatt som du kommer att betala i bolagets hemland.

Därmed vet du också vilket skatteavtal som ska tillämpas och hur mycket skatt det andra landet har rätt att ta ut enligt de skatteavtal Sverige ingått med det andra landet. Det innebär också att du får reda på hur mycket som din svenska skatt maximalt kan sättas ned med till följd av att skatt betalats utomlands.

Se upp med undantagen

Det finns dock undantag som främst gäller bolag med svenskt ursprung. Ett exempel är Astra Zeneca, som trots att aktien räknas som brittisk (ISIN-koden börjar på GB), så dras ingen källskatt. Autoliv har SE i sin ISIN-kod, men utdelningar belastas ändå med källskatt.

ABB belastas sedan det blev en enhetlig aktie inte med källskatt, trots att ISIN-koden börjar med CH (Schweiz), det kräver dock att du gör ett aktivt val varje år. En ledtråd är att om aktien har förkortningen SDB (svenskt depåbevis) efter själva bolagsnamnet betyder det att själva aktien är noterad någon annanstans och har ofta då inte sitt skatterättsliga hemvist i Sverige.

De bolag som lämnar utdelning runtom i världen har olika länders lagstiftningar att förhålla sig till.

”Hur utdelning beskattas skiljer sig mellan olika länder. Vissa länder gör även direktnedsättning av sin nationella skatt där hänsyn tas till bestämmelserna i skatteavtal," säger Britt-Marie Hallberg Eriksson, rättslig expert på Skatteverket.

Respektive land har regler för hur mycket som ska betalas i källskatt. Skatteavtalen reglerar sedan hur mycket ett land har rätt att ta ut när utdelning görs till en person bosatt i ett annat land som det finns ett skatteavtal med. Vanligast är att 15 procent får tas ut av källstaten enligt skatteavtal som Sverige ingått med ett stort antal länder.

"I skatteavtalet står sedan oftast att när källstaten har rätt att ta ut exempelvis 15 procent i skatt så ska Sverige minska sin skatt med den utländska skatten", säger Britt-Marie Hallberg Eriksson.

Britt-Marie Hallberg Eriksson

"Utgångspunkten är att länderna följer bestämmelserna i skatteavtalet, men det händer ändå att högre skatt betalas än vad som framgår av skatteavtalet. När det händer så avräknar vi inte mer än det andra landet har rätt att ta ut enligt bestämmelserna i skatteavtalet", säger Britt-Marie Hallberg Eriksson.

Fakta om dubbelbeskattningsavtalet och källskatt på utdelning

∙ Sverige har dubbelbeskattningsavtal med dryga 80-talet stater. Avtalet finns för att du ska slippa skatta dubbelt för samma sak (och för att motverka skatteflykt).

∙ Eftersom att skatten på utdelning är 30 % i Sverige (vanlig depå) har källandet (landet där aktien har sin hemvist) oftast rätt att ta ut 15 % enligt skatteavtal som Sverige har. Det förekommer andra procentsatser i olika skatteavtal.

∙ Vissa länder tar trots allt ut en högre skatt på utdelning än de har rätt till enligt bestämmelserna i skatteavtalet (tex Danmark och Norge) och då får man ansöka (själv om man har vanlig depå eller ISK, eller pensionsbolaget om man har k-försäkring) om den överskjutande skatten. Begäran om återbetalning ska göras hos deras skattemyndighet, eftersom Skatteverket inte kommer att avräkna mer än det som är överenskommet i skatteavtalet.*

∙ Har du ett ISK är det du som är skattesubjektet, medan pensionsbolaget är det i fallet med kapitalförsäkring.

∙ Eftersom att ISK och kapitalförsäkring har schablonskatt kan du direkt (ISK) eller genom pensionsbolaget (K-försäkring) få tillbaka skatten om du respektive pensionsbolaget uppfyller villkoren.

*I exempelvis skatteavtalen med Österrike och Storbritannien avviker procentsatsen från de normala 15 %, vilket innebär att dessa länder inte har rätt att ta ut så hög skatt på utdelning till personer som bor i Sverige. Vid den maskinella avräkningen som Skatteverket gör minskas därför automatiskt den svenska skatten med en lägre skatt på utdelning från dessa länder.

Norge och Danmark har högre källskatt

Det finns alltså länder som trots skatteavtal tar ut mer än 15 procent skatt på aktieutdelningar. Det gäller till exempel Danmark, som har 27 procent källskatt, och Norge som har 25 procent sedan årsskiftet.

Det är dock bara 15 procent som automatiskt räknas av från din svenska skatt. Den skatt som överstiger det får du begära tillbaka direkt från den så kallade källstaten. I Danmarks fall gör man det via den danska motsvarigheten till Skatteverket. Den norska hittar du här.

Har du utländska aktier i en vanlig depå är det precis som med svenska aktier en skatt på utdelning på 30 procent, men skillnaden är att hälften tillkommer källandet.

Med det danska exemplet kommer du då få betala en skatt på 42 procent om du inte väljer att kräva in skatten själv. Skälet till det är att den danska staten alltså tar 27 procent. I Sverige kommer endast 15 procent att avräknas. Det innebär i sådana fall att du betalar 27 procent i Danmark och 15 procent i Sverige.

Betalar du för lite eller för mycket skatt enligt Skatteverkets uträkning? Skatteverket ser bara den utländska skatt som redovisas i en svensk kontrolluppgift. Anser du att den minskning för utländsk skatt som Skatteverket redovisar är för låg får du lämna in en särskild begäran om avräkning av utländsk skatt på den här blanketten.

Behöver du bevisa din skattehemvist för att få tillbaka källskatt från ett annat land gör du det här.

Österrike och Storbritannien har enligt skatteavtalen rätt att ta ut lägre skatt på utdelning. Det innebär att Skatteverket vid den automatiska avräkningen drar av en lägre procentsats från din svenska skatt än de 15 procent som är vanligast.

Kapitalförsäkring eller investeringssparkonto?

Det är lätt att få uppfattningen att det är solklart att kapitalförsäkring alltid är det bästa alternativet när man handlar utländska aktier på grund av källskatten på utdelning. Så är det oftast, men inte alltid.

Äger du ändå utländska aktier i din ISK kan du vara lugn i vissa fall. Det gäller så länge skatten på dina utdelningar inte överstiger 500 kronor eller om du inte betalar mer ränta än vad du har ränteintäkter, det vill säga att du har underskott av kapital. Har du underskott av kapital begränsas avräkningen normalt till maximala 500 kr. De flesta med någorlunda stora bolån ska alltså inte ha sina utländska aktier på ISK.

Det andra viktiga villkoret att uppfylla för att det ska vara en god idé att ha utländska aktier på ett investeringssparkonto är att den källskatt du betalar i utlandet inte överstiger den schablonskatt du betalar på innehavet på ISK:n, eftersom du inte kan få avräkning för mer skatt än du betalar.

Med andra ord, har du inga eller mycket låga bolån, alternativt tillräckligt hög avkastning på dina pengar för att ha överskott av kapital och har tillräckligt högt värde på din ISK så att källskatten inte överstiger den schablonskatt du betalar, då kan du ha dina aktier på ISK. Det kräver dock mer arbete av dig om du köper aktier i länder som inte har 15 procent källskatt, eftersom du måste ansöka om den överskjutande skatten själv.

Fördelen med ISK är att Skatteverket sköter alla uträkningar av utländsk skatt per automatik (så länge källskatten är 15 procent alltså) och att du får pengarna tillbaka året efter. Du blir heller inte beroende av att pensionsbolaget lyckas dra in alla pengarna.

Om du inte uppfyller villkoren ovan är alltså kapitalförsäkring det bästa alternativet. Då är det pensionsbolaget, inte Skatteverket, som sköter avräkningen. Detta kan ta flera år. Två till tre år är inte ovanligt.

Nordea är undantaget här. De betalar direkt tillbaka skatten och du behöver alltså inte vänta på att källandet skickar tillbaka pengarna. Undantaget är länder vars skatt överstiger skatteavtalet.

Det har förekommit att de som har utländska aktier på kapitalförsäkring inte har fått tillbaka all skatt som dragits. Då har det handlat om att vissa länder där källskatten är högre, till exempel Danmark, inte har gett tillbaka hela skatten och att kontoinnehavarna då fått dela solidariskt på det som inte pensionsbolaget dragit.

Denna företeelse har dock blivit mindre vanlig de senaste åren, men det kan vara en god idé att undersöka hur just din bank sköter detta.

Tänk på att du inte kan flytta aktierna mellan ett ISK och en kapitalförsäkring. Har du utländska aktier på ditt ISK-konto som du vill flytta till en kapitalförsäkring måste du alltså sälja och köpa på nytt. Därför kan det vara en god idé att ha sina utländska aktier på en kapitalförsäkring ifall dina förutsättningar skulle ändras.

En annan sak som kan vara värd att ha i åtanke är att du måste ha kvar samma kapitalförsäkring som du fick utdelningen på för att kunna få tillbaka källskatten.

Britt-Marie Hallberg Eriksson tipsar om Skatteverkets nya tjänst för utländsk skatt på utdelning:

”Där ska kunden kunna se om inkomsten ska tas upp till beskattning, om avräkning medges och omräkning till svensk valuta”.

Räkneexempel

Exempel vanlig depå:

Du har utdelning från aktier från USA på 1000 kronor och utdelning från Danmark på 1000 kr.

I fallet med de amerikanska aktierna tar källstaten (USA) 150 kronor (15 %) och Skatteverket 150 kronor (15 %)

Den danska utdelningen beskattas med 270 kronor (27 %) av källstaten (Danmark) och med 150 kronor (15 %) av Skatteverket. Du kan ansöka om avräkning på 12 % hos de danska skattemyndigheterna.

Exempel ISK (förutsatt att du uppfyller villkoren att inte ha underskott av kapital samt betalar tillräckligt mycket schablonskatt):

Du har utdelning från aktier från USA på 1000 kronor och utdelning från Danmark på 1000 kr.

I fallet med de amerikanska aktierna tar källstaten (USA) 150 kronor (15 %) men Skatteverket gör avräkning och du får tillbaka skatten i nästa års deklaration.

Den danska utdelningen beskattas med 270 kronor (27 %) av källstaten (Danmark) men Skatteverket gör bara avräkning med 150 kronor (15 %). Den avräkning som Skatteverket gör sker automatiskt resten måste du ansöka om själv.

Du kan ansöka om avräkning på de överskjutande 12 % hos de danska skattemyndigheterna.

Exempel kapitalförsäkring:

Du har utdelning från aktier från USA på 1000 kronor och utdelning från Danmark på 1000 kr.

I fallet med de amerikanska aktierna tar källstaten (USA) 150 kronor (15 %) och den danska utdelningen beskattas med 270 kronor (27 %) av källstaten (Danmark).

Pensionsbolaget gör avräkningen och kräver in källskatten från källstaterna, något som kan ta flera år och det är inte säkert att hela beloppet betalas tillbaka, även om så ofta är fallet.

Några länder har transaktionsskatter

Det finns också de länder som har fler skatter utöver skatt på utdelning. Såväl Frankrike som Italien har transaktionsskatt. Skatten tas ut på varje köp som görs i de bolag som uppfyller vissa kriterier. Kriterierna varierar mellan de två länderna, men det handlar främst om storleken på bolagets börsvärde.

Transaktionsskatten är 0,3 procent i Frankrike och 0,1 procent i Italien. Storbritannien har också en så kallad stämpelskatt på 0,5 procent.

Prenumerera på mitt nyhetsbrev som kommer en gång i månaden. Här lägger du upp din kostnadsfria prenumeration .

Följ mig gärna på Twitter

Följ Placera på Facebook , LinkedIn, Twitter, YouTube och Soundcloud