För ett par veckor sedan noterades mjukvarubolaget Upsales på First North där man också genomförde en nyemission på 26 Mkr. Erbjudandet övertecknades kraftigt och kursen har stigit från noteringskurs 22 kr till cirka 27 kr.

Upsales, som grundades 2003, erbjuder en molnbaserad tjänst för att hantera kundrelationer (CRM), marknadsföringsautomatisering och dataanalys. Det kan exempelvis röra sig om en översikt med en marknadsföringsplan som kan ha automatiserade e-postmeddelanden som visat sig lämpliga mot en viss kundgrupp baserat på historisk kunddata. Det kan också vara underlag för eventplanering eller kundanskaffning.

Det finns också GDPR-stöd, digital avtalssignering och andra funktioner som underlättar för kundens verksamhet. En ganska bred tjänst alltså som nu har drygt 600 företagskunder inom kategorin 50-2 000 anställda.

Kunderna betalar mellan 4 000-100 000 kr per månad beroende på omfattningen av abonnemangen i funktion och antal användare. Den genomsnittliga kunden betalar 120 000 kr per år beroende på vilket av de fyra uppläggen som kunden använder, en summa som dubblats det senaste fem åren. Inget storkundsberoende föreligger utan spridningen är god.

Konkurrensen är intensiv med bolag som Salesforce, Superoffice, Microsoft, Oracle men också mindre bolag som nynoterade Lime (läs vår analys av bolaget i BV 19-10) eller Sugar CRM. Upsales menar att man har en konkurrensfördel tack vare enklare integrationsmöjligheterna mot olika affärssystem, e-post etc. Man fakturerar därför också en låg andel konsulttimmar. Dessa motsvarar runt 15 procent av omsättningen. Så hela 85 procent är alltså intäkter från abonnemang.

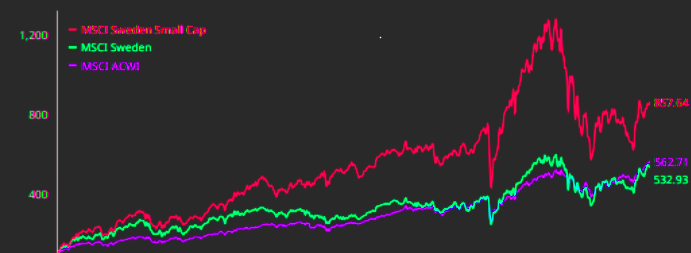

Vad gäller marknaden för CRM-system så väntas den växa starkt. Marknadsdefinitionen kan förvisso diskuteras hur bred den ska vara men också hur stor del målgruppen ”mellanstora företag” utgör av hela marknaden. Konkurrenten Lime, som anlitat Capgemini för marknadsundersökning, menar att tillväxten för den nordiska marknaden väntas ligga kring 12 procent för CRM-system fram till 2023. Då åsyftas Limes adresserbara marknad som dock har en snävare avgränsning än för Upsales men den torde ändå vara en hygglig indikator. I samma rapport framgår också att 60 procent av företagen inte använder ett CRM-system och av de som använder är endast en tredjedel inom SaaS. Majoriteten är fortfarande lokalt installerade program.

I Upsales prospekt kan uttydas att den globala marknaden växte 16 procent under 2018 enligt undersökningsbolaget Gartner. För marknadsföringsautomation anges prognosen till knappt 12 procent och för Business intelligence (där dataanalys ingår) till 27 procent. Marknadsdefinitionen och marknadstillväxten är således inte helt självklar, men sammantaget gör vi bedömningen att en tillväxt på 10-15 procent verkar rimlig.

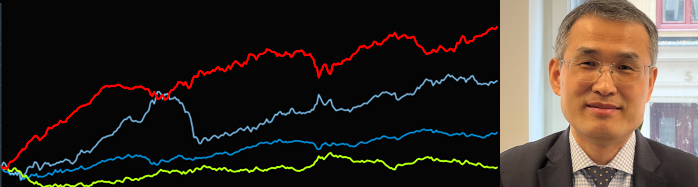

Det har också Upsales vuxit snabbare än om vi ser till de totala abonnemangsintäkterna summerat i årstakt (ARR) som stigit med i genomsnitt 20 procent de tre senaste åren. Det har dock trendat nedåt och en ökad tillväxt är prioriterad med en målsättning på minst 30 procent.

Idag är fokusmarknaden Sverige, men produkten finns i sju språk och redan idag återfinns ett fåtal procent av kunderna utomlands. Mer ska det också bli är tanken då Upsales under fjolåret inledde en satsning mot de tyskspråkiga marknaderna i Europa. Detta, tillsammans med en ökad marknadskännedom, uppges också vara de främsta anledningarna till börsnoteringen.

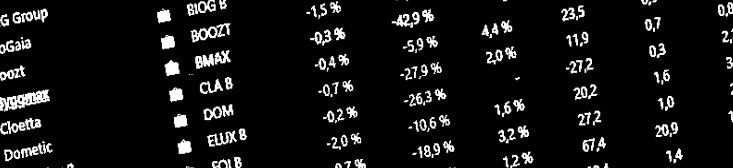

Om vi tittar närmare på fjolåret så växte intäkterna med 77 procent, men detta efter ändrade redovisningsprinciper. Det är i vår mening (och bolagets) bättre att se till ARR som ökade 15 procent. Även på rörelseresultatnivå anser vi att den redovisade siffran på 2,5 Mkr inte ger en bra bild. Om vi justerar för nedskrivningar på goodwill om 2,7 Mkr och en nettoavskrivning av immateriella avskrivningar om 0,8 Mkr så landar rörelseresultatet istället på 6,1 Mkr vilket skulle innebära en rörelsemarginal på 10,7 procent.

En högst noterbar nyhet var ett intressant samarbete med Fortnox där en förenklad produkt erbjuds istället för Fortnox säljstödslösning. Fortnox har redan över 270 000 kunder, som dessutom växer snabbt. Det ser vi som både en kvalitetsstämpel och en väldigt lämplig kanal att visa upp produkten som en instegsprodukt.

Den versionen som erbjuds är väldigt avskalad och kostar inte mer än dryga 2 400-12 000 kr per år så här är potentialen snarare att Fortnox små- och medelstora bolag provar på produkten och sedan växlar över till en av de fyra versionerna Upsales erbjuder och börjar på knappt 50 000 kr/år.

I Q4 växte också ARR med över 40 procent i årstakt enligt bolaget, baserat på sekventiell tillväxt från Q3. Det är också en trend som uppges ha fortsatt under början på 2019. Att man gärna bryter ut en sådan positiv siffra på kvartalsbasis och inga andra är förstås ingen slump. Vi ifrågasätter inte om det är sant eller ej, däremot så ska man vara försiktig med att dra ut denna starka trend. Det kan mycket väl vara så att Q3 var åt det svagare hållet och att några stora kundkontrakt landade på ”rätt” kvartal den här gången.

En annan bidragande faktor kan vara att kontraktsförnyelser sker i december och kundförlusterna (churn) minskade till 5 från 10 procent under 2018. Det är förstås positivt och tyder på en ökad kundnöjdhet, men det är till stor del en engångseffekt. Skulle tillväxten vara representativ så vore det ett rejält lyft från de senaste två åren då tillväxten 2017 var 18 procent och 15 procent under fjolåret.

Vad gäller den finansiella positionen så ges en uppdaterad siffra för nettoskulden den 28 februari. Justerat för emissionslikviden så uppgår nettokassan då till 16 Mkr. Redovisningen har reviderats till 2018, historiken anges inte längre bak än 2017, bolaget är litet och det egna kapitalet var negativt innan emissionen på koncernnivå (ej i dotterbolagen). Det betyder inte att det är ett dåligt bolag eller att det finns lik i garderoben men det är ändå ett osäkerhetsmoment som bör hålla tillbaka värderingen något. En internationell expansion är heller ingen given väg till framgång. Se bara på Briox som skulle göra den resan med Fortnox program, även om redovisningsprogram kräver större anpassningar än CRM-program förstås.

Det är lätt att måla upp ett scenario där Upsales fortsätter växa starkt och marginalen stiger kraftigt från en skalbar affärsmodell. Det är även lätt att dra paralleller till framgångsrika Fortnox. Det är väl kanske det som också värderingen indikerar när Upsales handlas till ev/ebit 68 eller ev/sales på dryga 7 för 2018.

Men om vi räknar lite optimistiskt med en tilltagande tillväxt efter Q4-siffran där Upsales växer 20-25 procent så ser det faktiskt också ut som att man kan dubbla vinsten de kommande åren med en skalbarhet liknande den under 2018. Gör man det så kan rörelsemarginalen nå uppåt 30 procent och då faller värderingen ned mot ev/ebit 16. Det är dock vanskligt att räkna med det givet osäkerheten från den internationella expansionen och enbart tillväxttakten från Q4.

Vi räknar därför mer konservativt med en tillväxt runt 15 procent för 2020 och en något högre kostnader. Då ser det inte lika aptitligt ut men de kommande kvartalen blir intressanta att följa och utvärdera utvecklingen. Idag väljer vi ock att avvakta.

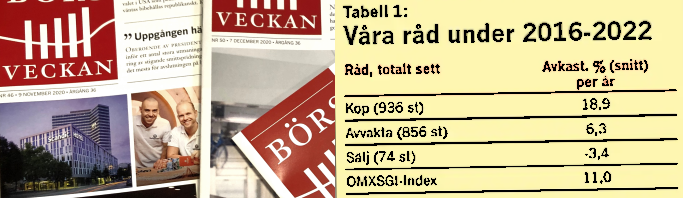

Den här texten publicerades i tidningen Börsveckan i nummer 19 den 6 maj. Läs mer om Börsveckan.

.png)