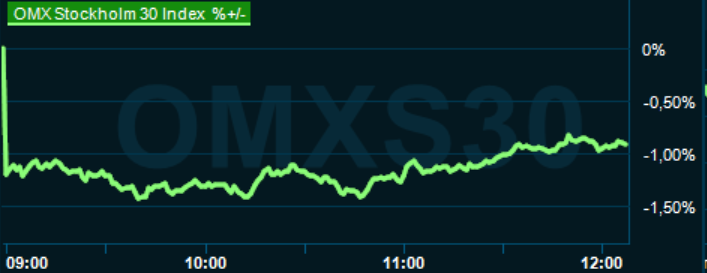

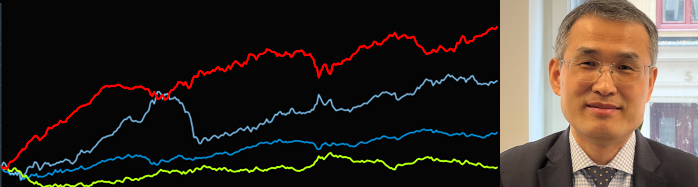

Efter sommarrusningen har det varit lite lugnare på världens börser i september. Slår man ihop börserna regionvis så hamnar det mesta kring nollan med tillväxtekonomierna (Emerging Markets) som det stora undantaget. Bland EM-länderna har det däremot rört sig rejält och här hittar vi både vinnarna i form av Turkiet (+8,2%) och Ryssland (7,0%) samt förlorarna i form av Indien (-8,6%) och Egypten (-8,5%).

Månaden inleddes med stor oro för ett eskalerande handelskrig mellan USA och Kina, vilket också blev verklighet under månaden. Marknaden skakade dock snabbt av sig effekterna av de nya tullåtgärderna och tycks, av allt att döma, luta mot att det trots allt blir en förhandlingslösning längre fram. Ungefär på samma sätt som USA, Mexico och Kanada lyckats förhandla fram ett nytt ramverk kring handeln, trots en del mycket hårda ord i inledningen av diskussionerna.

Mer konkreta resultat mellan USA och Kina väntas dock först när det amerikanska mellanårsvalet i november är överstökat. Och vi tror fortfarande att Kina blir en betydligt mer svårfjällad fisk i förhandlingsspelet, så vi räknar med att handelsfrågan tidvis kan komma att stöka till det även framöver.

Att mellanårsvalet till kongressen i USA närmar sig är också i sig självt en liten källa till oro. Donald Trumps stora trumfkort i valrörelsen är visserligen ekonomin. Hushållshumöret är på historiskt höga nivåer och även företrädare för centralbanken talar om ekonomin som ”så bra den kan vara”. Men i övrigt finns ett grundmissnöje med Trump som president vilket kan locka fram hans mer aggressiva sida om opinionen går emot honom. På vilket sätt han väljer att agera är däremot skrivet i stjärnorna.

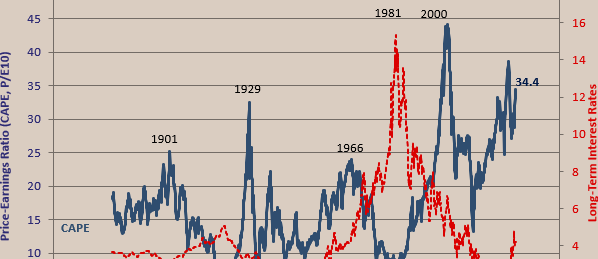

Ett annat orosmoln, på en annars ljus ekonomisk himmel i USA, är hotet om stigande löner som skulle tvinga den amerikanska centralbanken till mer aggressiva räntehöjningar. Annars är ju den amerikanska ränteoron mer eller mindre bortblåst för tillfället och att tioårsräntan nu åter stigit över 3 procent togs den här gången emot med en axelryckning på finansmarknaden.

Om det mesta ändå ser ljust ut i USA så är det lite mer tveksamheter kring konjunkturutvecklingen i övrigt.

Kina är i en tydlig svacka men regeringen har samtidigt muskler att agera för att hålla uppe den inhemska tillväxten. Lite extra dragkraft kommer dessutom från en svagare yuan. Andra tillväxtekonomier har inte samma möjligheter och dessutom har många tvingats höja räntan för att försvara valutorna. Sammantaget talar det för lite sämre tillväxt framöver bland den här gruppen länder.

I Europa har också konjunkturbilden försvagats även om det knappast är någon djupare lågkonjunktur i vardande. Arbetsmarknaden är fortfarande förhållandevis stark vilket lär hålla uppe den inhemska efterfrågan när det nu ser ut att bli svalare i industrin. I Europa spökar dessutom osäkerheten kring Brexit och den finansiella oro som en tveksam italiensk budget lyckades skapa visade på fortsatt känslighet i eurosamarbetet. Mot den bakgrunden är det svårt att se någon snabb återhämtning i Europa när även ECB börjar lätta på gasen i samband med att obligationsköpen avslutas.

Så trots amerikansk konjunkturstyrka talar det mesta för att den globala konjunkturtoppen är passerad för den här gången.

För svenskt vidkommande riktas det mesta av intresset mot problemen med en ny regeringsbildning. De finansiella effekterna är däremot blygsamma och ett stabilt ekonomiskt-politiskt ramverk med 20 år på nacken garanterar stabiliteten oavsett vilken regering vi får se vid rodret. Möjligen skulle ett utlysande av nyval kunna skaka om finansmarknaden (läs kronan) en aning men det torde i så fall vara av övergående natur. Den svenska ekonomin fortsätter dessutom att uppvisa styrka, vilket också begränsar effekterna av den politiska osäkerheten.

Den stora jokern i leken inför oktoberbörsen är rapportperioden. Andra kvartalets rapporter lyckades överraska storligen och drog upp sommarbörsen rejält. Frågan är om det här kan upprepas när tredje kvartalets rapporter börjar rullas ut. Det finns, enligt oss, förutsättningar för detta och efter en sval septemberbörs har värderingen också kommit ner på sina håll. Startar rapportperioden övertygande kan det därför finnas anledning att öka exponeringen mot aktiemarknaden.

Annars nöjer vi oss med att ligga kvar med en aktieandel på 50 procent i vårt allokeringsförlag för oktober. Lite svalare global konjunktur, amerikansk ränteuppgång och valrörelse samt en puttrande handelskonflikt gör att vi väljer att agera med viss försiktighet. Visa från missen under sommaren står vi dock redo att snabbt öka aktieandelen om riskaptiten återvänder.

Vi väljer också att fortsatt avstå placeringar på råvarumarknaden och här spelar en svalare global konjunktur en avgörande roll. Det spekuleras visserligen rätt friskt i ett oljepris som kan krypa upp mot 100-dollarsnivån men risken är samtidigt mycket hög.

Vårt allokeringsförlag för oktober blir därmed oförändrat med 50 procent aktier, 30 procent räntor eller kassa, 0 procent råvaror och 20 procent alternativa placeringar.

Oktoberutgåvan av Placeras Strategidokument