Tur var väl att USA fick fira fjärde juli i sedvanlig ordning, för blott ett par dagar senare var det definitivt slut på fyrverkerierna. Handelskonflikten med Kina blev verklighet i och med att tullarna infördes och South China Morning Post kallar handelskonflikten med USA för “det största handelskriget I ekonomisk historia”.

25 procents tullar på ett varuvärde om 34 miljarder dollar kan visa sig vara blott en början. Den f.d. biträdande handelsministern I Kina, Wei Jianguo, menar enligt South China Morning Post att konflikten kommer att bli utdragen. Var det slutar är svårt att säga. Desto lättare är det att konstatera att konflikten kommer att skada den amerikanska ekonomin.

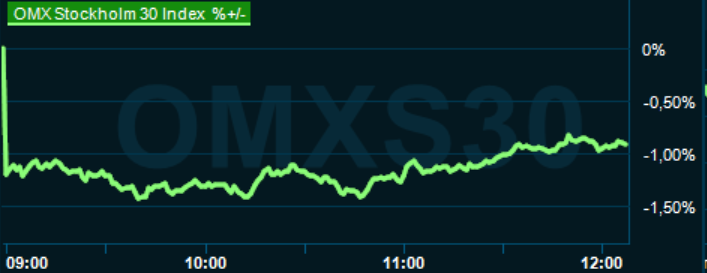

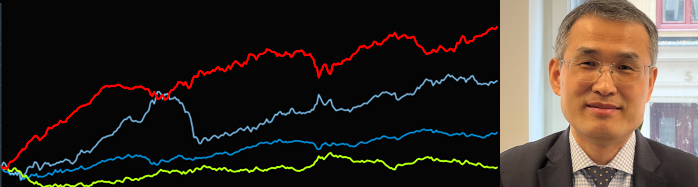

Om man blickar bakåt ett år så har S&P500 utklassat OMXS, liksom de flesta europeiska index. På 12 månader har S&P500 stigit med drygt 14 procent, att jämföra med OMXS som under samma period har backat med knappt 3 procent.

Det amerikanska indexet har förvisso haft draghjälp av en stark dollarkurs. Men det finns även andra drivkrafter.

S&P har fått draghjälp av stora utdelningar och återköp. De amerikanska börsnoterade bolagen har som kollektiv en enorm kassa som uppskattas till omkring 2 100 miljarder dollar, och denna väntas användas främst till återköp, utdelningar samt strukturaffärer. Enligt CNBC väntas dessa uppgå till 2 500 miljarder dollar. Siffrorna går inte riktigt ihop, och förmodligen finns det en hel del felmarginal I det senare estimatet, men klart är att det kommer att spenderas en hel del på att lyfta de egna aktiekurserna, samt på förvärv.

Under första halvåret 2018 ökade utdelningarna med 7,8 procent till 221 miljarder dollar, varav 112 under andra kvartalet. Återköpen slog rekord det andra kvartalet och nästan dubblades, till 434 miljarder dollar (242) enligt analystjänsten Trimtabs. Även förvärvsaktiviteten slog rekord med fusioner och förvärv (M&A) som uppgick till 726 miljarder dollar under februari-maj.

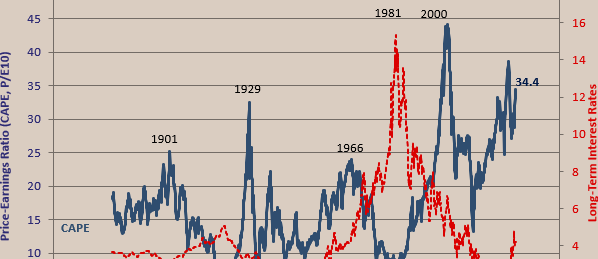

Baksidan av myntet är att blott en mindre del väntas återinvesteras i bolagen i form av investeringar i verksamheten (capex). Capex för amerikanska börsnoterade bolag uppvisade en tvåsiffrig tillväxttakt under 2017, väntas öka med mer modesta 6 procent I år, delvis pga. mindre draghjälp från stigande råvarupriser. Därtill kommer en avkylande effekt från stigande räntor.

Samtidigt som bolagen återköper aktier så säljer investerarna, framför allt privatsparare. För kvartalet nettosåldes aktiefonder för 20,7 miljarder dollar och under juni månad isolerat nettosålde investerare 23,7 miljarder dollar i aktiefonder, vilket var ett nytt rekord.

Det är alltså två till synes motstridiga krafter inom S&P där bolagen köper (egna) aktier samtidigt som investerare, framför allt privata, säljer. Så vilken sida ska man tro på: bolagen som ju borde ha bra förmåga att bedöma marknadsutsikterna eller “the wisdom of crowds”, det vill säga investerarkollektivet? Ja, faktum är att båda sidorna faktiskt säger ungefär samma sak. För om bolagen såg bra tillväxtutsikter skulle de investera i den egna verksamheten, det vill säga öka capex.

Återköp och utdelningar som dominerar är ett sätt att säga att det finns bättre investeringsmöjligheter utanför det egna bolaget, precis som strukturaffärer. Så budskapet från såväl bolag som investerare är detsamma: defensivt.

På kort sikt finns det tre faktorer som talar för den amerikanska börsen: en stigande dollar, en återhämtning i den inhemska konsumtionen samt ovannämnda utdelningar och återköp. Men på lite sikt är utsikterna svagare och den påtagliga risken för ett eskalerande handelskrig gör inte saken bättre. Så S&P:s bästa tid är förmodligen förbi, och svenska kronor kan lika gärna investeras i svenska bolag som amerikanska.