Få saker slår så högt på skrytskalan som en multimedia-anläggning från danska Bang & Olufsen (B&O). Är det någon gång som dyr hemelektronik bör sälja som smör i solsken är det i sluttampen av en lång högkonjunktur. I senaste kvartalsrapporten justerade bolaget också försiktigt upp sin tillväxtprognos.

På relativt kort tid har B&O gjort en stor omstöpning. Det var inte särskilt länge sedan man drogs med stora ekonomiska problem. Sedan dess har Automotive-delen avyttrats och en produktionsanläggning i Tjeckien sålts till en kontraktstillverkare. Samtidigt har framgångarna vuxit inom det nyare affärsområdet Beoplay.

Och bolaget har fått en kinesisk storägare. Miljardären Qi Jianhong äger sen ett par år cirka 20 procent av B&O via lyxkonglomeratet Sparkle Roll - som också har agenturen i Beijing för ett en rad andra exklusiva varumärken, så som Lamborghini, Bentley och Rolls-Roys.

Genom att slimma arbetsstyrkan från 1 600 personer för ett år sedan, till 1 050 stycken i tredje kvartalet. Och genom att lägga ut den tjeckiska tillverkningen på en tredje part, har bolaget skapat en mer gynnsam kostnadsstruktur. Sedan 2015 har capex minskat från cirka 12 procent av omsättningen, till 5 procent under fjolåret.

Efter det brutna räkenskapsårets tredje kvartal omformulerar Bang Olufsen sin guidning. Målsättningen är nu att växa omsättningen med mer än 10 procent årligen (tidigare ungefär 10 procent).

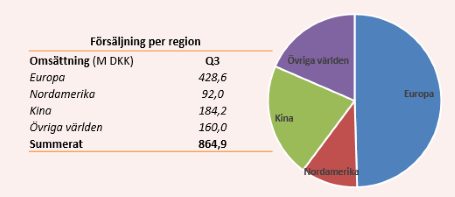

Det är affärsområdet Beoplay som vinner allt större framgångar. I kvartalet växte omsättningen med 25 procent, främst drivet av en stor efterfrågan från kinesiska konsumenter.

Bolaget har en stabil produktportfölj. Exklusiva hörlurar och modellerna H9i och H8i säljer bra, trotjänare som streaming-högtalaren A1 och A9 är fortsatt omtyckta. Viktiga samarbeten innebär att flera produkter får stöd för populära tjänster som Apples Airplay 2 och snart även Google Assistant.

Play-produkterna finns tillgängliga via allt fler försäljningskanaler. Hos elhandlare som Mediamarkt och internetgiganter som Amazon och kinesiska T-mall. Taktiken med ett bredare nät av återförsäljare och billigare produkter har inneburit en kraftigt ökad försäljning. Men det har också pressat bruttomarginalen. Inom Play-segmentet låg marginalen kring 35 procent i tredje kvartalet – ned från cirka 39 procent för ett år sedan.

Affärsområdet Bang & Olufsen innefattar större och dyrare B&O-produkter. Lanseringen av tv:n Beovision Eclipse har tagits väl emot. Den knivskarpa skärmen kommer från LG och tv:n monteras av samarbetspartnern i Tjeckien. Bruttomarginalen för de dyrare produkterna ökade något i kvartalet till nästan 47 procent. Tyvärr växer inte omsättningen i segmentet.

I det extrema lyxsegment som Bang & Olufsen klassiska produkter hör hemma är det svårt att förvänta mycket mera. Det riktiga entusiasterna är få. Till en fjärdedel av priset på B&O-tv:n kan en tekniktokig köpa den absolut senaste tekniken från typ Samsung eller något annat dussinmärke. Kunderna som attraheras av B&O måste vara beredda att betala dyrt även för den vackra designen.

Det finns flera exempel på premiumvarumärken som valt att ta ett kliv ned i hierarkin och erbjuda billigare instegsprodukter till en bredare kundgrupp. Inte minst har det varit lyckosamt för diverse biltillverkare och modeskapare. Samtidigt är den en balansgång mellan ökade volymer och utspädning av varumärket.

I Bang & Olufsens fall hör de billigare produkterna, så som avskärmade hörlurar och små, men välljudande musikanläggningar till framtiden. På stökiga arbetsplatser och pendeltåg kan ett par bra hörlurar vara räddningen – tack vare Bang Olufsen går det att få utan att tumma på stilen. Att betala 4 000 – 5 000 kronor för ett par hörlurar är mycket, men en prioritering som långt fler kan göra än ett tv-köp för 85 000 kronor.

Play-produkter äter heller inte på premiumkänslan hos bolagets dyrare högtalare och tv-apparater, då de är vitt skilda ting.

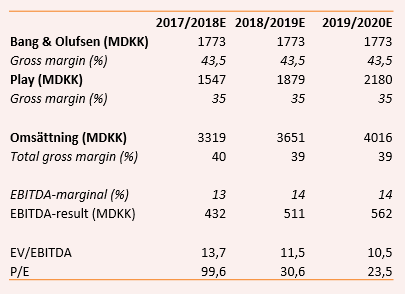

I vår framtidsskiss är det inte oväntat försäljningen inom Play-segmentet som är den fortsatta drivkraften för omsättningen. Vi räknar på en försäljningstillväxt inom segmentet över 20 procent även under nästa räkenskapsår. Ökningstakten faller sedan ned mot 15–16 procent under 2019/2020. Inom lyxsegmentet Bang & Olufsen räknar vi med en oförändrad försäljning år för år.

En naturlig effekt av att allt fler återförsäljare slås om kunderna blir prispress. För att växa vidare är det inte osannolikt att anta att bruttomarginalen sjunker marginellt på play-produkterna under kommande år, vilket kommer dämpa resultatutvecklingen något.

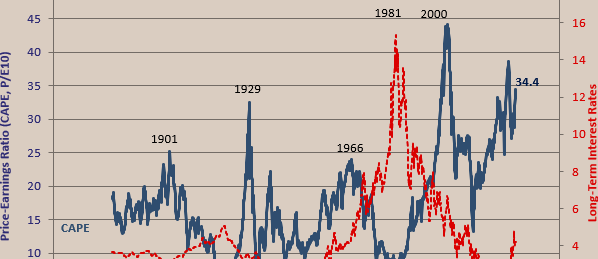

På nästa räkenskapsårs vinst värderas rörelsen då till 12 gånger rörelseresultatet innan finansiella kostnader och avskrivningar (EV/ebitda). Det är en relativt hög multipel. Tittar vi längre ned i resultaträkningen är vinstmultipeln på årets resultat skyhög. På nästa räkenskapsår sjunker p/e-talet till 31.

B&O-aktien har en värdering som motsvarar höga förväntningarna på bolaget. Det lämnar liten uppsida. Vår rekommendation stannar vid neutral.

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| Bang & Olufsen | Neutral | 156,20 | - |