För ett år sedan var det lätt att döma ut kinesiska investeringar i spåren i samband med Trumps intåg i Vita Huset. President Trump vill begränsa frihandel och talade om Kina som en valutamanipulatör som kräver åtgärder. Och flera investerare såg en allt svagare ekonomisk tillväxt i Kina, när ekonomin ställs om till en mer service- och konsumtionsdriven ekonomi.

Men under fjolåret överraskade den starka tillväxten i Kina stora delar av marknaden. Frågan är hur landets ekonomiska förutsättningar ser ut inför 2018? Placeras makrospecialist Pekka Kääntä har analyserat läget i Kinas ekonomi och det finns risker. Läs om Pekkas syn på läget i Full fart på Kina-börserna – med det är inte riskfritt.

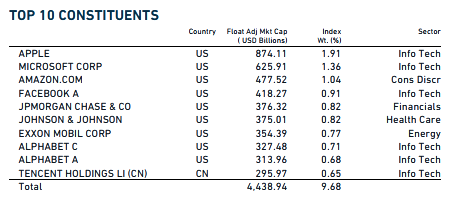

Det var de stora kinesiska teknikdrakarnas starka vinsttillväxt som låg bakom stora delar av fjolårets kursuppgång. Baidu, Alibaba och Tencent Holding - BAT-bolagen - dominerar MSCI Kina index, och utgör en tredjedel av index.

Men det börjar även röra sig även i andra sektorer nu när den kinesiska medelklassens konsumtionsutrymme och konsumtionsmönster förändras. Med en åldrande population precis som i väst, spås både hälsovård och andra typer av servicebolag och finansbolag inom försäkringar en ljus framtid. Kina ligger lång efter Västeuropa och USA när det gäller hälsovårdskonsumtionens andel av BNP, och bör på sikt komma i kapp.

Tekniksektorns storlek i Kina är ingen tillfällighet. Kina har sitt eget innovativa teknikkluster i nivå med Silicon Valley. Det är området runt den sydkinesiska staden Shenzhen. I regionen hittar vi bland annat elbilstillverkaren BYD och Tencents huvudkontor. Det senare bolaget är Kinas klart största internet- och teknikbolag med ett marknadsvärde på hela 2 000 miljarder kronor. Det kvalar även in på listan över de 10 största bolagen efter börsvärde, i världen. De övriga nio på listan är amerikanska.

Kinas ledning har sagt att Kina ska bli ledande på forskning och utveckling inom framtidsbranscher som Artificiell Intelligens (AI) och industri- och servicerobotar samt bli självförsörjande av halvledare. De ledande teknikbolagen gör stora investeringar inom områdena.

Xi Jinping

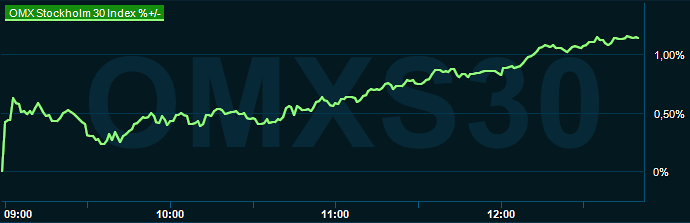

Värderingen på de kinesiska börserna är inte så höga som man kan förvänta sig efter fjolårets uppgång på drygt 40 procent. MSCI Kina Index har en värdering för nästa års vinster på p/e-tal 13,3. Det är lite högre än snittet på tillväxtmarknaderna som är 12,5. Med tanke på BAT-bolagens stora vikt i index är det förvånansvärt lågt värderat, och teknikbolagens starka uppgång i år försvaras väl av kraftigt ökade vinster.

Men det är som Pekka Kääntä säger, det är inte riskfritt att investera i Kina. Men för den som är långsiktig och vill ha exponering mot snabbväxande bolag i Kina tycker vi att det är en bra plats för aktiv förvaltning.

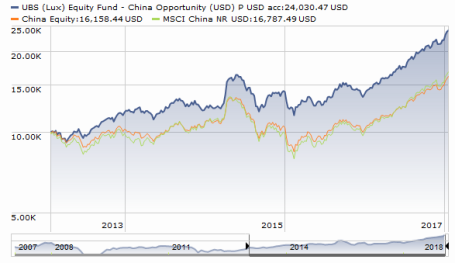

En fond som har lyckats ovanligt bra under flera år att hitta framtida vinnare är spetsfonden UBS EF China Opportunities.

Fonden förvaltas av Hongkongbaserade Bin Shi sedan 2010 som har mer än 23 års förvaltningserfarenhet. Till sin hjälp har han ett Asien- och Kinateam på totalt elva personer. Fonden investerar uteslutande i kinesiska bolag och ingår Morningstars fondkategori Kinafonder som innehåller 33 fonder.

Bin Shi, UBS

Förvaltaren Bin Shi föredrar att investera i tillväxtbolag och är inte rädd att avvika mycket från Index. Han har en osedvanlig förmåga att hitta framtida aktievinnare. Gärna bland mindre ouppmärksammade bolag.

Bin Shi och hans kollegor letar investeringar inom ett antal strategiska sektorer med en tydlig strukturell och tematisk tillväxt. Investeringsprocessen består av att hitta tillväxtbolag som har potentialen eller är marknadsledare inom någon av de strategiska sektorerna.

Man letar inom sektorer som man tror drar fördel av Kinas strukturella tillväxt, och söker efter bolag med en tydlig och stark affärsmodell, och solida finanser i kombination med bra kassaflöde. Man lägger stor vikt på en bra företagsledning och genomför många bolagsbesök.

Att investera i marknadsledande bolag ger många fördelar. Bolagen har tagit stora investeringar och visat att affärsmodellen håller. Oftast kan bolaget dra fördel av sin dominerande position och storlek med lägre kostnader genom skalbara stordriftsfördelar. Belöningen för marknadsledare är högre marginaler, högre vinst och starkare kassaflöde än konkurrenterna. Vilket på sikt ska generera ett högre aktieägarvärde.

Fonden är koncentrerad och investerar långsiktigt i mellan 40 - 70 stycken bolag, för tillfället är det 61 innehav. Långsiktigheten i investeringarna är tydlig, omsättningshastigheten är på låga 25 procent. I genomsnitt har man varje investering i fyra år. Bin Shi är ovanligt aktiv med att skala upp och ner i portföljen för att hålla en likviditet i kassan som passar marknadsläget. Som exempel utgjorde kassan nästan 17 procent av fondens värde vid Kina-turbulensen sommar/höst 2015.

De fem största bolagen väger drygt 40 procent av fondens värde. Det enskilt största innehavet är utbildningsbolaget TAL Education med 9,7 procent. TAL Education är tydligt marknadsledare inom utbildning i Kina. Man hjälper bland annat till med utbildning för de som behöver läsa upp betygen inför universitetsstudier. Bolaget är till stora delar digitalt och drivs av medelklassens högre inkomst och aptit för utbildning.

Fonden har en tydlig lutning mot storbolag, som väger knappt 82 procent. Medelstora bolag utgörs av 13,6 procent och resterande är småbolag. Teknikbolag är fondens största sektor just nu på 25 procent av fondens placeringar. Näst största sektor är finansbolag på 20 procent, följt av konsumentbolag med 15 procent. Där fonden verkligen sticker ut är hälsovårdsbolagen som utgör 13 procent och är en stor avvikelse mot index 4,9 procent.

UBS EF China Opportunities har de tre senaste åren uppvisat den klart högsta avkastningen i kategorin Kinafonder. Fonden har avkastat hela 90 procents avkastning jämfört med kategorisnittet på 44 procent. Detta till en risk som är lite högre än snittfonden. Genom att fonden avviker så pass mycket från index kan det leda till viss underavkastning vissa perioder. Man har inga investeringar i energibolag och betydligt mindre placerat i finansbolag än både fondkategori och index.

Genom att investera långsiktigt så minskar problemet med att fonden kan underprestera under vissa perioder. Placera ser spetsfonden UBS EF China Opportunities som utmärkt krydda och komplement till en asiatisk indexfond i en fondportfölj.

Den årliga förvaltningsavgiften är dock dyr, på 2,4 procent, vilket är högre än kategorisnittet. Fonden har totalt fem stjärnor hos Morningstar och förvaltar idag 20 miljarder kronor. Placera tycker att spetsfonden UBS EF China Opportunities är köpvärd i en långsiktig fondportfölj, trots den höga förvaltningsavgiften.

Vill du ha koll på vad som händer på fondmarknaden. Prenumerera på mitt nyhetsbrev som kommer en gång i månaden och är helt gratis. Här lägger du upp din kostnadsfria prenumeration på nyhetsbrevet.

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| UBS (Lux) EF China Oppo(USD) P SEK acc | Köp | 874,09 | - |

.png)