Den här analysen publicerades i tidningen Börsveckan i nummer 41 den 9 oktober. Läs mer om Börsveckan.

HiQ är ett nordiskt bolag verksamt inom IT- och managementkonsulttjänster. Bolaget grundades år 1995 och arbetar idag på alla nivåer hos sina kunder – med IT och FoU såväl som på marknads- och affärsutvecklingssidan.

HiQ klarade finanskrisen överlag väl utan att redovisa röda siffror 2008-2009 och rattas av mångårige vd Lars Stugemo som även äger 0,3 procent av bolaget (efter en tidigare försäljning i våras).

Lars Stugemo, vd Hiq

Sett över en femårsperiod så har bolaget i snitt levererat en omsättningstillväxt omkring 5 procent med en rörelsemarginal på i runda slängar 12 procent. Om man jämför mot IT-konsultsektorn som helhet så är omsättningstillväxten stabilare och lönsamheten i snitt något högre över tid, vilket indikerar att man kan leverera ett större mervärde genom know-how till kund som binder upp sig i HiQ för lång tid och ofta är med i hela utvecklingsstadiet.

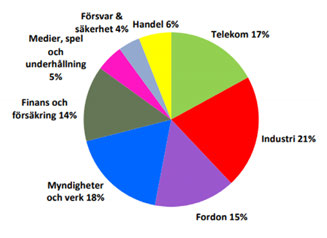

Att man är väldiversifierad i termer av marknadssegment gör också HiQ mindre sårbar i konjunkturcykler. Förutom Fordon, Telekom och Industri som normalt är viktiga segment på IT-marknaden så arbetar bolaget också mot Handel, Försvar & Säkerhet, Medier & Underhållning samt offentliga sektorn.

Inom flera av dessa segment pågår stora förändringar som gynnar HiQ. I handeln så bidrar HiQ med sin branschkunskap till många ledande handelskedjor - exempelvis ICA. Detta gäller inte minst utvecklandet av e-handeln som kommer att stå för en betydande del av vår konsumtion på lång sikt.

HiQ har också en mycket stark balansräkning och man har frekvent delat ut en stor andel av nettovinsten till sina aktieägare. Per det andra kvartalet i år så uppgick nettokassan till 133 Mkr (118) och goodwill-posten till 51 procent av det egna kapitalet.

Kassaflödet före investeringar ökade samtidigt under de första sex månaderna i år med 37 procent på årsbasis till runt 118 Mkr. Omsättningen och rörelseresultatet för samma period landade på 924 Mkr respektive 114 Mkr. För 2017 förväntas bolaget leverera en omsättning på 1,8 miljarder kronor och 230 Mkr i rörelseresultat, vilket sålunda inbringar en omsättningstillväxt på 9 procent med en rörelsemarginal om 12,7 procent.

HiQ har efter halva året uppnått ungefär hälften av både omsättnings- och resultatnivån som förväntas i år, vilket gör att förväntningarna känns rimliga för innevarande år.

HiQ har alltid värderats till en premie mot sektorkollegorna. Det är fullt rimligt att det är så givet den starka historiken och den uthålligt höga lönsamheten. P/e 17 och ev/ebit 13 för 2018 är således inget som direkt sticker ut som onormalt högt. Den starka balansräkningen med nettokassan skapar frihetsgrader och möjligheter till både fortsatt hög utdelning till aktieägarna och förvärvskapacitet.

Redan i år väntas direktavkastningen överstiga 5 procent för att sakta men säkert stiga mot 6 procent de kommande två åren. HiQ kan också bli en relativvinnare om vi skulle få se en allmän konjunkturnedgång vilket kan öppna upp för attraktiva förvärvsmöjligheter. Kvalitet ska få kosta och i det här fallet så är vi komfortabla med att utfärda ett köpråd återigen.

.png)