Den här analysen publicerades i tidningen Börsveckan i nummer 7 den 13 februari. Läs mer om Börsveckan.

Autoliv är den klart ledande aktören i marknaden för passiv bilsäkerhet (krockkuddar, säkerhetsbälte mm). Statistiskt finns nästan två säkerhetsbälten och 1,5 krockkuddar från Autoliv i varje producerad bil världen runt, trots att många bilar fortfarande inte ens har krockkuddar.

Med en marknadsandel på cirka 40 procent ligger man före problembolaget Takata (20 procent) och ZF-TRW (17). Försprånget lär sannolikt fortsätta att öka med tanke på Takatas gigantiska produkt- och kvalitetsproblem.

För bara några veckor sedan medgav japanerna att man har dolt stora säkerhetsrisker med sina krockkuddar i 15 år och accepterade att betala kompensation till olycksoffer om nära 1 miljard dollar.

Det har spekulerats att Autoliv skulle vara intresserad att ta över hela eller delar av Takata. Autoliv har växt kontinuerligt, både organiskt och genom förvärv. De senaste tio åren har omsättningen stigit med en genomsnittligt årlig tillväxttakt (CAGR) på 5 procent.

Frågan är dock huruvida konkurrensmyndigheter skulle godkänna ett förvärv av Takata eller inte, eftersom marknadsandelen skulle öka till 60 procent. Som annan potentiell budgivare har kinesiska Key Safety Systems pekats ut, en betydligt mindre spelare. Oavsett utgången så känns Autoliv ändå som en vinnare efter Takatas massiva problem som medfört kundflykt.

En förklaring till Autolivs ledande ställning är den offensiva satsningen inom forskning och utveckling(FoU) där bolaget investerar cirka 7 procent av omsättningen. Förutom vidareutveckling av de klassiska produkterna, finns det stor fokus på marknaden för aktiv säkerhet (radar-, nattsikts- och kamerabaserade system) som väntas öka med 21 procent per år fram till 2018.

Genom förvärv, samarbeten med kunder och licensavtal bygger bolaget kontinuerligt en produktportfölj som genererade drygt 7 procent av koncernens totala omsättning 2016. Den organiska tillväxttakten låg på höga 16 procent och bolaget kontrollerar mellan 20-25 procent av marknaden för aktiv säkerhet.

En ytterligare framtidssatsning är det nybildade samarbetsbolaget som man har ihop med Volvo Cars, i syfte att utveckla nya avancerade förarassistanssystem och teknologier till självkörande bilar. Autoliv investerar initialt 1,1 miljarder kronor och de första produkterna väntas kunna säljas från 2019.

Autoliv kan sammantaget sägas vara på offensiven med ständigt nya jaktmarker och nya innovationer, dels internt men även tillsammans med vettiga partners och detta skapar givetvis goda förutsättningar för att växa snabbare än marknaden. Bolagets starka finanser och robusta kassaflöden gör att man har råd att investera i FoU och den underliggande verksamheten levererar fortsatt goda vinstökningar därtill. Nettoskulden på 313 miljoner dollar motsvarar blott 8 procent av det egna kapitalet.

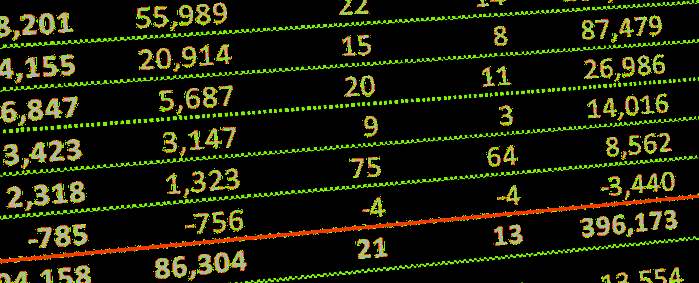

2016 ökade bolagets totala omsättning organiskt med 7 procent till 10 074 miljoner dollar. Samtliga områden uppvisade organisk försäljningstillväxt och huvudverksamheten inom passiv säkerhet visade under 2016 den högsta orderingången hittills. För andra året i rad tog Autoliv hem ungefär 50 procent av det tillgängliga ordervärdet på den globala marknaden inom passiv säkerhet.

Rörelsemarginalen exklusive kostnader för kapacitetsanpassningar och kartellrelaterade ärenden uppgick till 8,8 procent, en minskning från 9,7 procent 2015. Orsaken var framförallt ökade investeringar i FoU och teknikanpassning som övervägde de positiva effekterna från den högre organiska försäljningstillväxten.

För 2017 väntar sig ledningen en organisk omsättningstillväxt på 4 procent, men negativa valutaeffekter samt förvärvskostnader väntas dra ner totaltillväxten till 2 procent. Det var något lägre än det som analytikerna hade väntat sig på förhand.

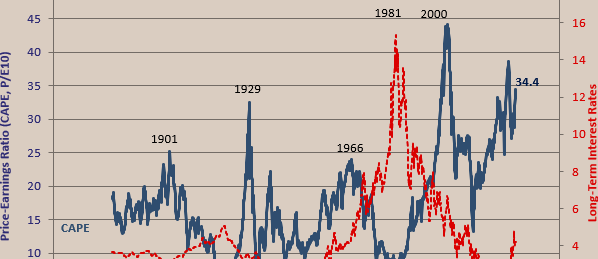

Vidare indikerade bolaget att man räknar med en rörelsemarginal runt 8,5 procent, även det något lägre än förhandstipsen. Marknaden har tagit till sig av detta och prognoserna för 2017 ligger väldigt nära bolagets egen guidning. Detta ger p/e 15,8 och ev/ebit 10,7 vilket är attraktivt för ett världsledande bolag med mycket starka positioner inom både passiv men även aktiv säkerhet.

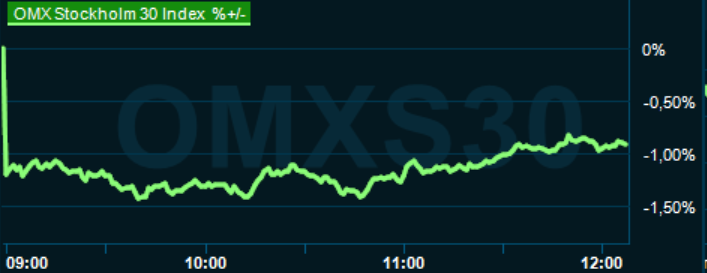

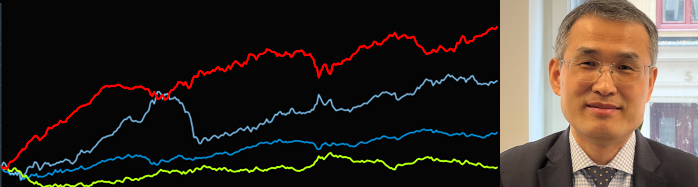

Vi har haft avvakta i Autoliv sedan knappt ett år tillbaka (BV 16-10) vilket visat sig vara rätt då aktien underpresterat index med råge. Men nu ser vi ett bra tillfälle att fånga upp aktien och chanserna att Autoliv ska kunna slå index på ett års sikt bedömer vi som goda.

Det har varit några motiga år för Autoliv-aktien.