Svenska fondhandlarföreningen lanserade nyligen en kod med syftet att göra det enklare för vanliga sparare att jämföra aktieindexobligationer. Grundtanken är, enligt branschen, att produkterna ska kunna förstås av en genomsnittlig icke-professionell investerare.

Placera.nu har jämfört två aktuella aktieindexobligationer som båda har tillväxtmarknader som underliggande tillgång.

Swedbank erbjuder en nyemitterad aktieindexobligation vid namn Spax Bric. Handelsbankens variant kallas kort och gott Kina. Det finns flera saker som gör att dessa två produkter är svåra att jämföra.

Swedbank kallar utgivarens avgift för riskhanteringsmarginal i stället för arrangörsarvode. I branschens kod står att arrangörsarvodet ska anges. Hur ska en genomsnittlig icke-professionell investerare ska förstå att den är angiven när banken väljer att använda en annan term?

Ett annat problem är att bankerna anger arvodena, arrangörsarvodet eller riskhanteringsmarginalen, som intervall. Det är skillnad på att betala 0,4 eller 1 procent per år i avgift.

Vilka underliggande tillgångar som styr värdet på aktieindexobligationerna är viktigt att förstå.

Handelsbankens aktieindexobligation är kopplad till aktiekurserna för tolv stora kinesiska aktiebolag som handlas på börsen i Hong Kong, och som "gynnas av den kinesiska tillväxten".

De fyra aktier i denna korg som utvecklas bäst får en fastställd uppgång på 40 procent, vilket gör att det inte spelar någon roll om de i praktiken gått upp eller ner.

Om ingen aktie någon gång under löptiden faller 50 procent eller mer beräknas aktiekorgen till minst 20 procent. Låter det krångligt? Det är det.

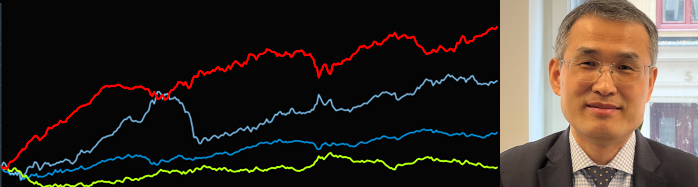

Handelsbankens egna exempel visar att avkastningen vid olika marknadsutfall är svåra att förutse.

Swedbanks aktieindexobligation är kopplad till utvecklingen på ett riskjusterat aktieindex med exponering mot de fyra tillväxtländerna Brasilien, Ryssland, Indien och Kina. Banken förklarar att ett riskjusterat index i stabila tider får en större koppling till börsen än i turbulenta tider. De exempel som banken ger visar dels att förlusten även vid kraftig nedgång är begränsad. Men dessvärre är även avkastningen vid en antagen kraftig uppgång ganska begränsad.

Att avgöra vilken av dessa två obligationer som är det bästa valet är svårt då det inte ens går att förutsäga vilket marknadsutfall som är mest gynnsamt.

Om bankerna vill sälja den här sortens produkter till vanliga sparare måste såväl konstruktionen som informationen bli enklare och tydligare.

Branschens kod är visserligen ny men kritiken är gammal vilket gör att placera.nu inte är speciellt imponerad av bankernas senaste erbjudanden.